土地增值税清算实务案例:契税缴纳误差分析之是否漏计关键费用?

摘要:

契税是房地产交易中不可或缺的一环,它不仅体现了政府对房地产市场的管理和调控,也是在中华人民共和国境内转移土地、房屋权属,承受的单位和个人为契税的纳税人必须考虑的一项重要成本。在计算土地增值税时,如果契税被少计,意味着在计算土地增值税的可扣除成本时会有所偏差,进而可能影响最终的土地增值税负。下面我们通过一个实务案例与大家对这一问题进行剖析解答。

案例概要:

A房地产开发公司(以下简称“A公司”)在2019年通过公开竞标,成功拍得一块用于住宅开发的土地。该土地的成交总价为9000万元,此外还缴纳城市建设配套费150万元、拆迁补偿款4000万元。之后,因规划调整,A公司又补缴了土地出让金1600万元,并随之产生了额外的市政建设配套费32万元。A公司缴纳契税520万元。根据当时的契税政策,契税的税率设定为4%,

根据提供的案例概要,试分析该企业缴纳契税金额是否正确?

案例解析:

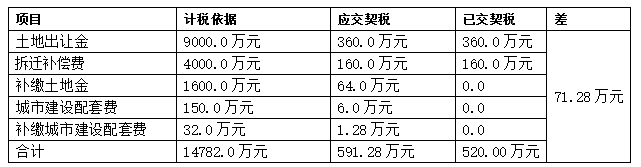

从上述案例中可得知:A公司计算应缴纳的契税时,仅以土地出让金9000万元和拆迁补偿费4000万元为依据计算了契税,忽视了城市建设配套费以及后期补缴的土地出让金和相应配套费。因此,A公司仅缴纳了基于13000万元的契税,(即13000万元×4%=520万元),未将所有的土地相关费用纳入计税基础。因此,城市建设配套费、补缴的土地出让金及额外的城市建设配套费也应计入契税的计税基数。具体计算情况见下表:

上表所示A公司应缴纳的契税应为:14782万元 × 4% = 591.28万元。A公司应补缴差额71.28万元

总结归纳:

根据财税[2004]134号中规定:以竞价方式出让的,其契税计税价格,一般应确定为竞价的成交价格,土地出让金、市政建设配套费以及各种补偿费用应包括在内。在土地增值税清算中,契税作为土地取得成本的一部分,直接影响到扣除项目的总额。少计的契税导致了土地成本的低估,从而可能减少了土地增值税的扣除额,影响扣除项目准确性。

政策依据:

《中华人民共和国契税法》第一至五条规定:

第一条 在中华人民共和国境内转移土地、房屋权属,承受的单位和个人为契税的纳税人,应当依照本法规定缴纳契税。

第二条 本法所称转移土地、房屋权属,是指下列行为:

(一)土地使用权出让;

(二)土地使用权转让,包括出售、赠与、互换;

(三)房屋买卖、赠与、互换。

前款第二项土地使用权转让,不包括土地承包经营权和土地经营权的转移。

以作价投资(入股)、偿还债务、划转、奖励等方式转移土地、房屋权属的,应当依照本法规定征收契税。

第三条 契税税率为百分之三至百分之五。契税的具体适用税率,由省、自治区、直辖市人民政府在前款规定的税率幅度内提出,报同级人民代表大会常务委员会决定,并报全国人民代表大会常务委员会和国务院备案。

省、自治区、直辖市可以依照前款规定的程序对不同主体、不同地区、不同类型的住房的权属转移确定差别税率。

第四条 契税的计税依据:

(一)土地使用权出让、出售,房屋买卖,为土地、房屋权属转移合同确定的成交价格,包括应交付的货币以及实物、其他经济利益对应的价款;

(二)土地使用权互换、房屋互换,为所互换的土地使用权、房屋价格的差额;

(三)土地使用权赠与、房屋赠与以及其他没有价格的转移土地、房屋权属行为,为税务机关参照土地使用权出售、房屋买卖的市场价格依法核定的价格。纳税人申报的成交价格、互换价格差额明显偏低且无正当理由的,由税务机关依照《中华人民共和国税收征收管理法》的规定核定。

第五条 契税的应纳税额按照计税依据乘以具体适用税率计算。

欢迎大家持续关注!协同财税以数据分析技术和数字化工具进行智能化风险应对,还有AI智能税务助手随时能互动解决问题,您可以扫描下方二维码加群体验。

想要系统学习土地增值税清算知识与数字清算模式,提升掌握土地增值税清算工作能力,可以报名参加土地增值税数字化清算师实战训练营,每期5天线下集训,通过政策、案例及项目实操,讲师手把手教会你做土地增值税清算。