土地增值税清算实务案例:房开企业“前期工程费-设计费”的风险防范实务案例解析

摘要:

前期工程费指在取得土地使用权之后、项目开发前期发生的各项费用。包括:筹建费、规划、设计、项目可行性研究、水文、地质、勘察、测绘、“七通一平”等费用。

前期工程费是房地产项目开发初期的关键开支,设计费在此阶段尤为突出。本文通过一个具体案例,剖析设计费在土地增值税清算过程中可能遭遇的税务风险,并提出有效的防控措施,旨在为企业提供实践指导。

案例概要:

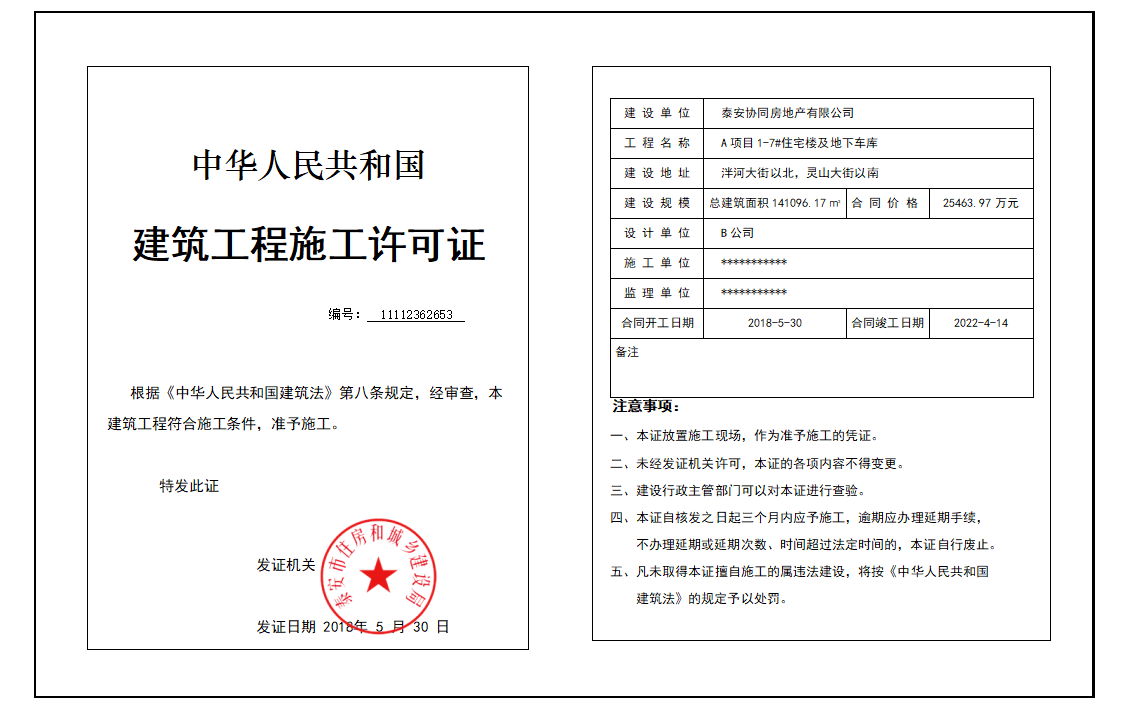

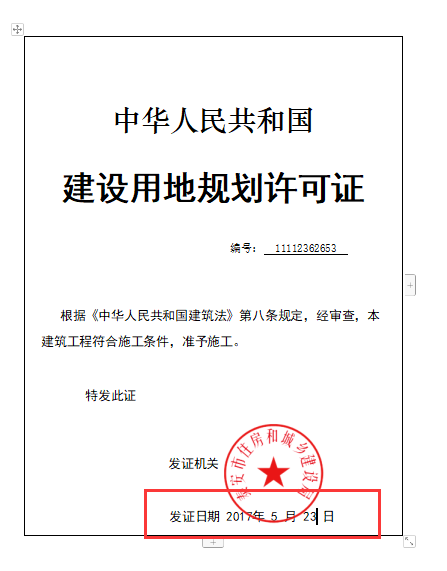

房地产企业于2017年4月20日在发改部门进行“A项目”的立项。项目于2018年5月30日正式开工,竣工日期2022年4月14号,截至2023年4月,已转让房地产建筑面积占比100%,销售比例100%,已达到清算要求。

2023年5月10日,该项目所在地主管税务机关对甲房地产企业下达《税务事项通知书》(土地增值税清算通知)。

税务机关根据企业申报的资料进行审核,在审核前期工程费时,发现企业提供的设计费合同存在以下问题:

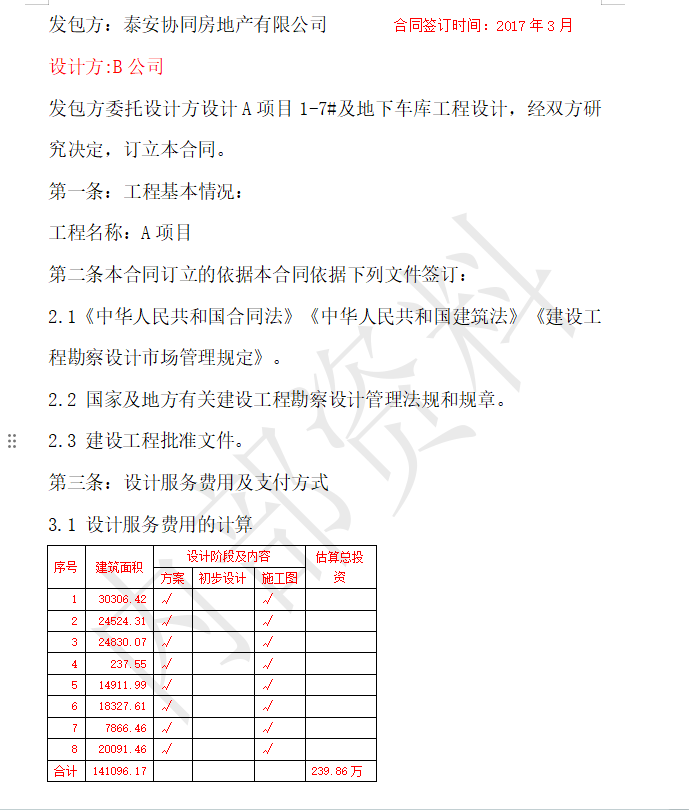

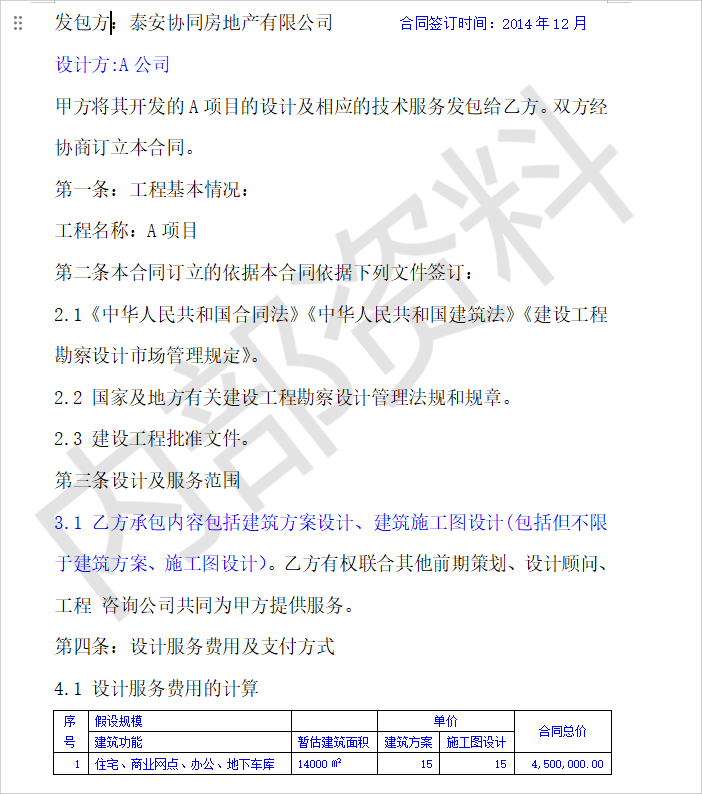

①企业与A、B两个公司分别签订建筑设计合同,合同内容均为方案设计和施工图设计,合同内容疑似重复。

②企业与A公司签订的设计合同,合同签订日期(2014年)远早于开工日期(2018年),此合同疑似并未投入使用。

图1:

图2

图3

根据上述信息,试分析该项目“前期工程费-设计费”部分在本次土地增值税清算过程中存在哪些风险?

案例解析:

由图1-图3可知

(1)企业与A设计公司签订设计合同,合同约定设计面积14000㎡,内容涉及方案设计和施工图设计。后又与B设计公司在2017年3月签订设计合同,合同约定设计面积14000㎡,合同内容同样涉及方案设计和施工图设计,企业与A、B两公司签订的设计合同内容重叠,可能导致设计费成本被重复计算。税务机关可能质疑这些成本的真实性,进而影响到可扣除的成本总额,增加土地增值税负担。

(2)根据图3可知,企业与A设计公司在2014年12月签订合同,根据施工许可证等证件可知,本项目于2018年开始动工,动工时间远早于与A公司的合同签订时间,可能导致税务机关认为此合同未实际用于项目,所支付的设计费可能不被认可为可扣除成本,增加了税务调整风险

总结归纳:

在实务中针对“前期工程费”,该科目涉及的设计费部分,很容易出现以下情况:

企业与第一家公司签订A设计合同,因为某些原因,该合同后续未被采纳,但款项已经支付一部分了;后又与第二家公司签订相同工程项的B设计合同。针对“二次设计”“重复设计”,各地税务局对此部分成本的处理稍有异议,部分税局认为既然款项已经支付,成本实际已经发生,则上述A、B合同所列支的成本均可作为开发成本列支;与此相反的是部分税局则认为既然A设计合同后续未被采纳,则对应成本需要剔除。

因此企业在申报设计费成本和签订设计合同时

(1)首先,企业应组织财务、审计等部门对涉及的设计费合同进行全面审查,对比各份合同的具体条款,特别是费用金额、支付条件、服务范围等核心内容,确定是否存在实际的重复约定。

(2)若因其他原因出现“二次设计”或“重复设计”现象,企业应积极与当地税务机关沟通,明确当地政策对这类特殊成本的处理规定,合理规划成本归集,避免税务争议。

政策依据

《国家税务总局关于印发《土地增值税清算管理规程》的通知》 (国税发〔2009〕91号)

第二十一条 审核扣除项目是否符合下列要求:

(一)在土地增值税清算中,计算扣除项目金额时,其实际发生的支出应当取得但未取得合法凭据的不得扣除。

(二)扣除项目金额中所归集的各项成本和费用,必须是实际发生的。

第二十三条 审核前期工程费时应当重点关注:

(一)前期工程费、基础设施费是否真实发生,是否存在虚列情形。 (二)是否将房地产开发费用记入前期工程费、基础设施费。

欢迎大家持续关注!协同财税以数据分析技术和数字化工具进行智能化风险应对,还有AI智能税务助手随时能互动解决问题,您可以扫描下方二维码加群体验。

想要系统学习土地增值税清算知识与数字清算模式,提升掌握土地增值税清算工作能力,可以报名参加土地增值税数字化清算师实战训练营,每期5天线下集训,通过政策、案例及项目实操,讲师手把手教会你做土地增值税清算。