案例分析:新申报表的计算口径更加合理准确

近日,国家税务总局颁布《关于企业所得税年度汇算清缴有关事项的公告》(国家税务总局公告2021年第34号),对原申报表进行了修订。其中,对于纳税人同时享受企业所得税优惠税率和所得项目减半优惠政策的情形,新的申报表给予了新的计算方式用以填报。

本文通过新旧政策以及案例对比,发现新申报表的计算口径更加合理准确,而且更加有利于纳税人。

新旧政策对比

1. 2020年修订版申报表计算口径(以下简称老口径)

《中华人民共和国企业所得税年度纳税申报表(A类,2017年版)》(2020年修订)中《减免所得税优惠明细表》(A107040 )填报说明:

29.第29行“二十九、项目所得额按法定税率减半征收企业所得税叠加享受减免税优惠”:纳税人同时享受优惠税率和所得项目减半情形下,在填报本表低税率优惠时,所得项目按照优惠税率减半计算多享受优惠的部分。

企业从事农林牧渔业项目、国家重点扶持的公共基础设施项目、符合条件的环境保护、节能节水项目、符合条件的技术转让、集成电路生产项目、其他专项优惠等所得额应按法定税率25%减半征收,同时享受高新技术企业、技术先进型服务企业、集成电路线生产企业、重点软件企业和重点集成电路设计企业等优惠税率政策,由于申报表填报顺序,按优惠税率减半叠加享受减免税优惠部分,应在本行对该部分金额进行调整。

本行应大于等于0且小于等于第1+2+…+20+22+…+28行的值。

计算公式:本行=减半项目所得额×50%×(25%-优惠税率)。

2. 2021年修订版申报表计算口径(以下简称新口径)

《中华人民共和国企业所得税年度纳税申报表(A类,2017年版)》(2021年修订)中 《减免所得税优惠明细表》(A107040)填报说明:

29.第29行“二十九、项目所得额按法定税率减半征收企业所得税叠加享受减免税优惠”:纳税人同时享受优惠税率和所得项目减半情形下,在填报本表低税率优惠时,在本行填报所得项目按照优惠税率减半计算多享受优惠的部分。

企业从事农林牧渔业项目、国家重点扶持的公共基础设施项目、符合条件的环境保护及节能节水项目、符合条件的技术转让、集成电路生产项目、其他专项优惠等所得额应按法定税率25%减半征收,同时享受小型微利企业、高新技术企业、技术先进型服务企业、集成电路生产企业、重点软件企业和重点集成电路设计企业等优惠税率政策,由于申报表填报顺序,按优惠税率减半叠加享受减免税优惠部分,应对该部分金额进行调整。计算公式如下:

A=需要进行叠加调整的减免所得税优惠金额

B=A×[(减半项目所得×50%)÷(纳税调整后所得-所得减免)]

本行填报A和B的孰小值。

其中,需要进行叠加调整的减免所得税优惠金额为本表中第1行到第28行的优惠金额,不包括免税行次和第21行。

案例分析

为便于理解,本文以纳税人同时享受高新技术企业低税率和技术转让所得减半政策为例,其他优惠税率和所得项目减半可类比。

案例一:甲公司是高新技术企业,企业所得税适用优惠税率15%。2021年度纳税调整后所得1000万元。本年转让技术所得700万元,其中500万元适用企业所得税免税政策,超过500万元的部分适用减半征收企业所得税政策。以前年度结转待弥补亏损为0元。

1. 按照新口径计算(单位:万元,下同)

2. 按照老口径计算

叠加享受减免税优惠=(200×50%)×(25%-15%)=10(万元);

应纳税额=100-(40-10)=70(万元);

与新口径计算结果一致。

3. 新口径计算公式解析

A=需要进行叠加调整的减免所得税优惠金额;

B=A×[(减半项目所得×50%)÷(纳税调整后所得-所得减免)];

“二十九、项目所得额按法定税率减半征收企业所得税叠加享受减免税优惠”,本行填报A和B的孰小值。

将“A=(纳税调整后所得-所得减免)×(25%-优惠税率)”代入B计算公式:

B=(纳税调整后所得-所得减免)×(25%-优惠税率)×[(减半项目所得×50%)÷(纳税调整后所得-所得减免)]

=(减半项目所得×50%)×(25%-优惠税率)

=(200×50%)×(25%-15%)

=10(万元)

其中的“(减半项目所得×50%)×(25%-优惠税率)”,即为老口径中第29行叠加享受优惠的税额计算公式。因此,新、老口径计算的结果一致。

小结:在当年没有“弥补以前年度亏损”的情形下,新旧口径最终计算结果一致。

但是,在“弥补以前年度亏损”时,情况则有所不同,如下例:

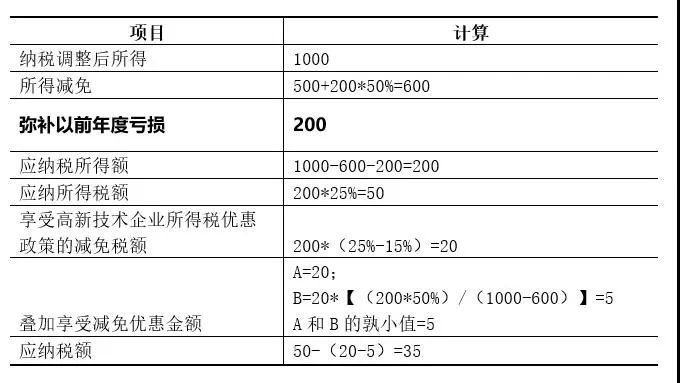

案例二:甲公司是高新技术企业,企业所得税适用优惠税率15%。2021年度纳税调整后所得1000万元。本年转让技术所得700万元,其中500万元适用企业所得税免税政策,超过500万元的部分适用减半征收企业所得税政策。以前年度结转待弥补亏损为200万元。

1. 按照新口径计算

例2和例1其他情况完全一样,只是例2弥补以前年度亏损200万元。

2. 按照老口径计算

叠加享受减免税优惠=(200×50%)×(25%-15%)=10(万元);

应纳税额=50-(20-10)=40(万元)。

新、老口径计算结果不一致。

小结:在当年存在“弥补以前年度亏损”的情形下,新旧政策口径最终计算结果很可能不一致。

其原因在于:新口径下的A变成了:

A=(纳税调整后所得-所得减免-弥补以前年度亏损)×(25%-优惠税率)

将其代入B的公式中,不能得出“B=(减半项目所得×50%)×(25%-优惠税率)”的结论,因此新、老口径很可能会产生差异。

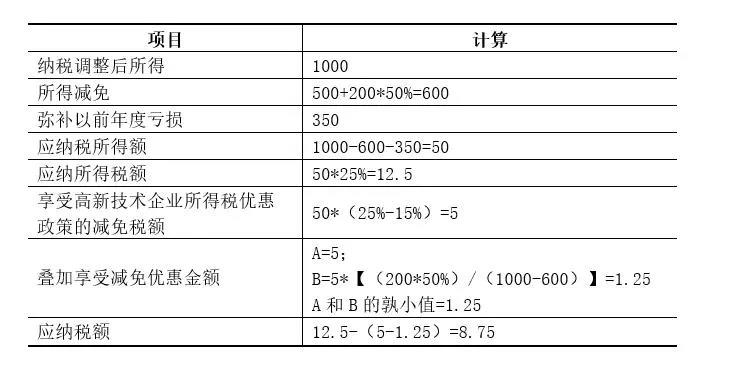

案例三:甲公司是高新技术企业,企业所得税适用优惠税率15%。2021年度纳税调整后所得1000万元。本年转让技术所得700万元,其中500万元适用企业所得税免税政策,超过500万元的部分适用减半征收企业所得税政策。以前年度结转待弥补亏损为350万元。

1. 按照新口径计算

例3中,减半所得100万元大于应纳税所得额50万元。

2. 按照老口径计算

项目所得额按法定税率减半征收企业所得税叠加享受减免税优惠

=(减半项目所得×50%)×(25%-优惠税率)

=(200×50%)×(25%-15%)

=10(万元)

而“享受高新企业所得税优惠政策的减免税额”只有5万元,因此叠加享受减免税优惠只能填5万元。

应纳税额=12.5-(5-5)=12.5(万元)。

甲公司相当于没有享受高新政策的优惠。

但实际上,甲公司本年的所得中,应该有部分所得是可以享受高新优惠税率。

总结

新口径的计算结果,当年有弥补以前年度亏损的情况下,与老口径计算结果很可能不一致。

笔者理解如下:

例如:甲公司所得额1000万元,免税项目所得500万元,减半项目所得200万元,所得额为400万元,其中有100万元是减半的所得,以前年度结转待弥补亏损为200万元。最终所得额为200万元。

此时,并不能简单的认为当年最终的所得额200万元中,减半所得就是100万元,因以前年度亏损并不是只弥补了应税所得,更加合理的是应该在减半所得与应税所得之间进行划分。因此,新口径在计算划分该比例时,并未考虑弥补以前年度亏损的算法比较合理。

也既新口径下的公式:

A×[(减半项目所得×50%)÷(纳税调整后所得-所得减免)]

其含义是,低税率产生的减免税额中,减半所得占有的比例部分,不能享受低税率优惠,应作为叠加享受减免税优惠进行调整。

尤其是,在减半所得大于等于最终的应纳税所得额时,老口径下企业很可能无法享受低税率的优惠。但实际上,其中应该有一部分可以享受低税率优惠(详见例3)。

总之,新口径对于“叠加享受减免税优惠”,相比较老口径下,更加合理准确,且更加有利于纳税人。

文章来源:每日税讯