【案例】地下车库的成本分摊及涉税处理问题

2019-11-26 专题:房地产项目土地增值税清算之成本分摊 3274

地下车库有别于地上车库,因其不是作为区分所有建筑物的附属设施兴建,既不是在开发商土地上建造,也不能说完全就是在业主共有的土地使用权上兴建,故其归属常引发争议。对应的成本分摊与涉税处理也就成了难点问题。上期我们对地下车位的分类与归属、分摊与计税问题进行了简要介绍,本期我们将以地下车库为例,就车位成本分摊与涉及的会计处理、企业所得税汇缴和土地增值税清算等涉税处理问题进行全面解析。

【案例描述】

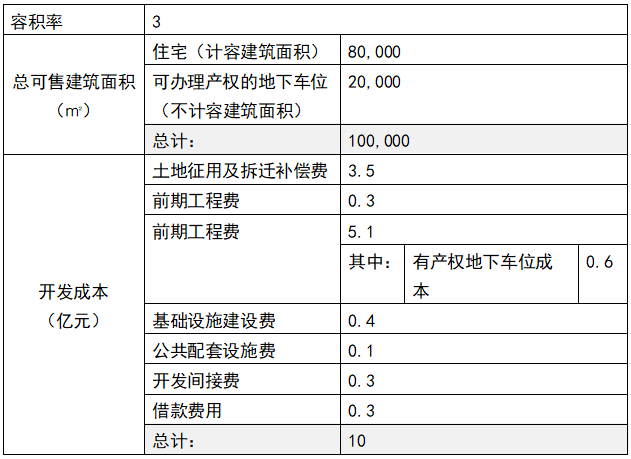

某房地产开发公司于2012年1月1日开发建设精装修的电梯公寓小区,2013年9月30日竣工交付业主使用。该项目情况如下表:

该住宅项目2013年9月30日竣工交付业主时,住宅销售告罄,销售均价为1.6万元/平方米,取得销售收入12.8亿元;至2013年12月31日地下车位仅销售了200个,占总地下车位个数700个28.6%,地下车位销售均价15万元/个,取得销售收入为3000万元;开支期间费用7000万元;企业所得税汇算清缴与土地增值税清算,均以2013年12月31日作为基准日。

剩余的地下车位500个,在项目竣工交付业主使用以后的3年内全部销售,销售均价仍是15万元/个,将取得销售收入为7500万元。

假定:营业税金及附加占销售收入的5.7%;房地产开发费用按照“开发成本”的10%在土地增值税税前计算扣除。

一、会计处理

房地产企业有产权地下车位的会计核算问题,一直困扰企业财务人员,怎么样核算其成本,提供准确的成本信息,值得认真探讨。

(一)计算地下车位开发成本的两种模式

关于地下车位成本核算的具体模式,尽管没有任何政策规定,但是目前实际工作中主要有以下两种模式:

第一种模式:按照总成本与总可售面积分摊计算地下车位成本。

其计算公式为:

地下车位开发成本=开发成本发生额÷(住宅可售面积+地下车位可售面积)×地下车位可售面积

以前述案例数据为例,地下车位成本计算如下:

1、地下车位成本=总开发成本10亿元÷(住宅可售面积8万平方米+地下车位可售面积2万平方米)×地下车位可售面积2万平方米=2亿元

2、地下车位单位成本=2亿元÷2万平方米=1万元/平方米

也就是说,将地下车位成本与住宅、商业等业态成本按照总可售面积进行平均计算。这种模式,虽然计算简单明了,但是不能比较准确的反映各业态的开发产品成本。比较多的主管税务机关对房地产开发企业进行企业所得税汇算清缴、土地增值税清算时,普遍采取此模式。

第二种模式:把地下车位作为单独的成本核算对象,与此相关的成本费用采取直接计入与分配计入相结合方式,计算地下车位成本。

这种模式,从形式上看计算较为复杂,但是它遵循了“新成本核算制度”关于成本核算的基本原则,能比较准确的反映各业态(住宅、地下车位、商业等)的开发产品成本。企业希望主管税务机关对房地产开发企业进行企业所得税汇算清缴、土地增值税清算时,采取此种模式。

现将地下车位为什么可以作为成本核算对象、地下车位的成本归集、分配与计算简述如下。

(二)地下车位应该单独作为成本核算对象

地下车位是开发产品中的一种特殊类型,根据“功能区分原则”、“可否销售原则”、“定价差异原则”“成本差异原则”等要求,应该把它作为独立的成本核算对象。

(三)第二种模式的实际运用――地下车位成本项目的归集、分配与计算

按照“新成本核算制度”规定,房地产企业核算开发产品成本的成本项目有7个,那么核算地下车位的成本是否包括了所有成本项目?

“新成本核算制度”第四十三条明确规定:房地产企业发生的有关费用,由某一成本核算对象负担的,应当直接计入成本核算对象成本;由几个成本核算对象共同负担的,应当选择占地面积比例、预算造价比例、建筑面积比例等合理的分配标准,分配计入成本核算对象成本。

各成本核算对象之间分配费用应本着“谁受益谁负担”的原则,哪个成本核算对象受益,费用就计入这个成本核算对象。直接费用应直接计入受益对象成本,间接费用应在归集后再按合理的分配标准计入各受益对象。

1、“开发成本――土地征用及拆迁补偿费”

一般说来,如果地下车位建筑面积属于计容面积,则地下车位应该分摊土地成本;如果地下车位建筑面积不属于计容面积,则不需要分摊土地成本。从全国情况看,地下车位的建筑面积基本上是不计入容积率的,因此按照配比原则要求,地下车位不需要分摊土地成本。

关于地下车位不需要分摊土地成本问题,有许多省市地方税务局均有明确规定。比如《厦门市房地产开发企业土地增值税清算管理办法》第38条明确规定:

“同一个清算项目,可以将取得土地使用权所支付的金额全部分摊至计入容积率部分的可售建筑面积中,对于不计容积率的地下车位、人防工程、架空层、转换层等不再计算分摊取得土地使用权所支付的金额。”

2、“开发成本――建筑安装工程费”

该成本项目包括了整个开发项目的建筑安装工程费用,不仅包括土建工程、安装工程、装饰工程等具体内容。地下车位的建筑安装成本,是可以按照建设部相关规定计算清楚的,根据成本核算的基本原则,它不需要分配计入,完全可以直接计入。如果将与地下车位完全无关的地上房屋的建筑工程费、安装工程费、装饰装修工程、绿化景观费用等分配计入地下车位成本,恰恰与成本核算的基本原则相悖。

因此,地下车位的“建筑安装工程费”应该按照实际计算的工程造价直接计入,而不需要将无关支出分配计入。

3、开发成本中的其他五个成本项目

房地产开发企业核算开发成本,成本项目除“土地征用及拆迁补偿费”、“建筑安装工程费”以外,还有“前期工程费”“基础设施建设费”“公共配套设施费”“开发间接费用”“借款费用”。这五个成本项目有一个特点,那就是具有共同费用的性质,需要分配计入成本核算对象。这5个成本项目发生的费用与地下车位是密切相关的,无法直接计入,只能采取分配分式计入地下车位成本。

计算公式为:

地下车位应分摊成本费用=成本费用发生额÷(住宅可售面积+地下车位可售面积)×地下车位可售面积

按照第二种模式,以前述案例数据为例,地下车位成本计算为:

1、土地征用及拆迁补偿费:由于地下车位建筑面积不需要计算容积率,因此土地成本由地上建筑面积分摊较为合理,地下车位不需要分摊土地成本。

2、建筑安装工程费:根据工程造价部门提供的资料表明,地下车位的建安成本为6,000万元(即单位建造成本为3,000元/平方米)。该项成本是很清晰明了的,应该直接计入地下车位成本,不需要再分摊。

3、“前期工程费”、“开发间接费用”等5个成本项目,按照可售面积进行分摊即可。

地下车位应分摊的5项成本=5项费用的实际发生额÷(住宅可售面积+地下车位可售面积)×地下车位可售面积=(3000+4000+1000+3000+3000)÷(8+2)×2=14000×20%=2800(万元)

所以,地下车位成本计算为:

总成本:土地成本0+建安成本6000万元+2800万元=8800万元

单位成本:8800万元÷2万平方米=4400元/平方米

即是说,房地产企业在总开发成本不变情况下,选择第一种模式计算的地下车位单位成本是10000元/平方米,而选择第二种模式计算的地下车位单位成本仅为4400元/平方米,两者相差5600元/平方米,对企业所得税汇算清缴与土地增值税清算影响较大。

二、企业所得税处理

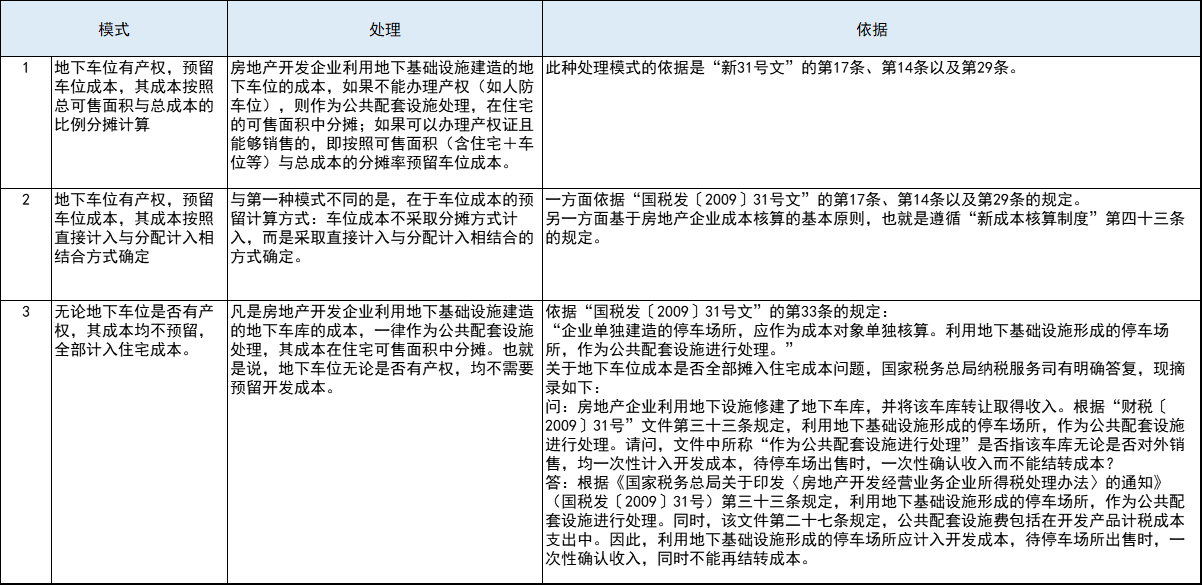

根据国家税务总局颁布的《房地产开发经营业务企业所得税处理办法》(国税发[2009]31号)(以下简称“新31号文”)规定,在进行企业所得税处理时,房地产企业有产权地下车位的成本核算又增加了第三种模式。即按照“新31号文”第33条规定,地下车位成本不预留,全部计入地上住宅成本。

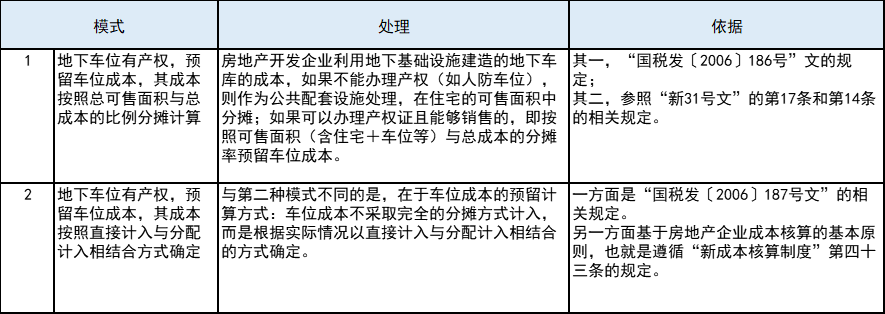

(一)地下车位成本计算的三种模式

房地产开发企业与主管税务机关就地下车位成本的计算与企业所得税处理,一般说来主要有三种处理模式:

上述三种完全不同的车位成本处理模式,对房地产开发企业的企业所得税影响较大,现以实际案例予以说明。

(二)地下车位三种模式下的企业所得税处理

以前述案例数据为例,现将三种模式的车位成本处理方式下,房地产企业的企业所得税处理分述如下:

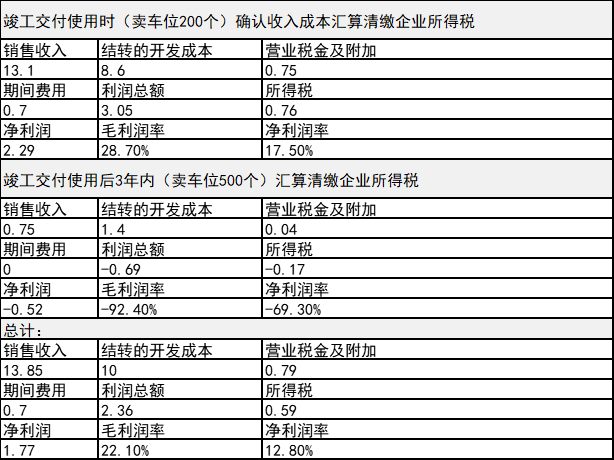

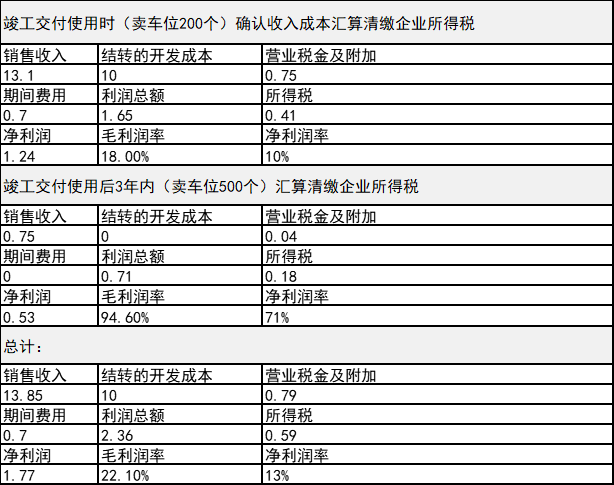

第一种模式下企业所得税、净利润情况如下表所示:金额单位:亿元

也就是说,在第一种模式下,企业实现净利润约1.77亿元,但是在刚刚竣工交付业主使用时,由于地下车位预留成本较多的因素,实际缴纳企业所得税约7600万元,多缴纳企业所得税1,700万元应该从税务机关退回;如果多缴纳的企业所得税无法退回(实质上退回的可能性较小),则企业实现的税后净利润就会减少1,700万元。

第二种模式下企业所得税、净利润情况如下表所示: 金额单位:亿元

也就是说,在第二种模式下,企业实现利润总额2.36亿元,缴纳企业所得税约5,900万元,实现税后净利润1.77亿元,不存在多缴纳企业所得税的情况。

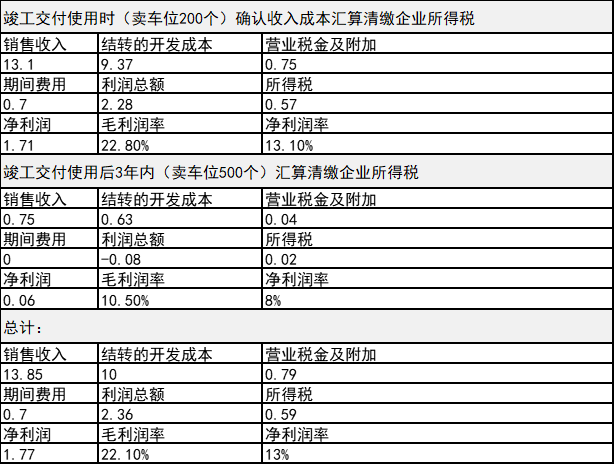

第三种模式下企业所得税、净利润情况如下表所示: 金额单位:亿元

也就是说,在第三种模式下,企业实现利润总额约2.36亿元,缴纳企业所得税约5,900万元,实现税后净利润1.77亿元。企业所得税的缴纳完全正常,没有任何问题。

【小结】

从上述三种模式的计算与分析中可以看出:

1、第二种模式与第三种模式计算的净利润是完全一致的,而缴纳企业所得税的金额也是一样的,但是存在时间性差异:前者在竣工交付业主时竟缴纳企业所得税5,700万元,而后者仅需要缴纳企业所得税4,100万元。因此,相对说来对纳税人第三种模式最优。

2、第一种模式与第二、三种模式计算的净利润、企业所得税是存在较大差异的,也就是说第一种模式会使房地产开发企业前期盈利多缴纳企业所得税1,700万元,而后期亏损极有可能形成多缴纳的税金根本无法退回的尴尬局面,从而导致企业净利润减少。

从上述可见,对于房地产开发企业而言,房地产企业最好采用第二种模式或第三种模式,计算地下车位成本并进行企业所得税处理,这样既遵守了国家相关税收政策,正确履行了纳税义务,又有效防范了企业多缴纳企业所得税的风险。

三、土地增值税处理

(一)地下车位成本计算的两种模式

房地产开发企业与主管税务机关就地下车位成本的计算与分摊以及土地增值税的处理,一般说来主要也是有两种处理模式:

上述两种不完全相同的地下车位成本处理模式,对房地产开发企业的土地增值税影响巨大,现以实际案例予以说明。

(二)地下车位两种模式下土地增值税的处理

以前述案例数据为例,现将两种模式的地下车位成本处理方式下,房地产企业的土地增值税处理分述如下:

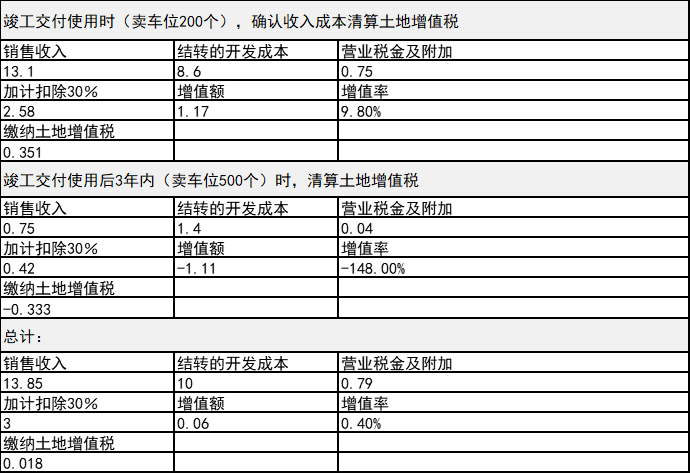

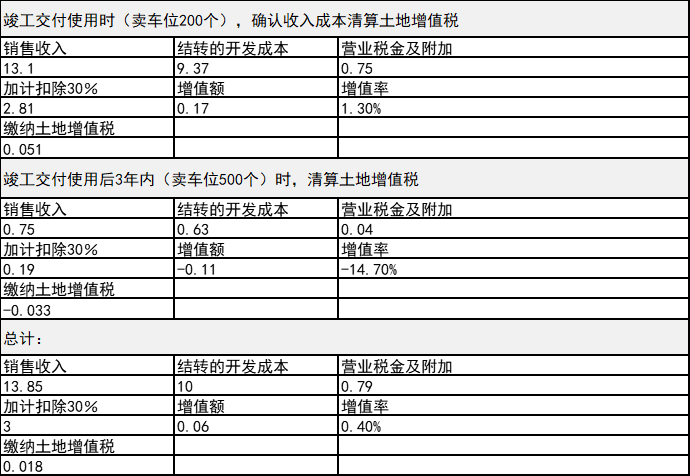

第一种模式下土地增值税情况如下表所示:金额单位:亿元

也就是说,在第一种模式下,竣工交付业主达到土地增值税清算条件时,土地增值税的增值额较多,需要缴纳土地增值税3510万元,但是这个项目销售完毕后其增值额其实较少,仅应该缴纳土地增值税180万元,多缴纳土地增值税3330万元,房地产企业需要从主管税务机关退回多缴纳的土地增值税。

第二种模式下土地增值税情况如下表所示:金额单位:亿元

、

、

也就是说,在第二种模式下,竣工交付业主达到土地增值税清算条件时,已经缴纳土地增值税510万元,但是这个项目销售完毕,仅应该缴纳土地增值税180万元,多缴纳土地增值税330万元,需要从主管税务机关退回。与第一种模式相比,多缴纳的土地增值税仅330万元,少了3000万元,对纳税人来讲是一大利好。

【小结】

1、第一种模式与第二种模式计算的销售收入、扣除项目、增值额是基本一致的,均需要缴纳土地增值税180万元。

2、但是,第一种模式在竣工交付业主使用后进行土地增值税清算,会缴纳3510万元的土地增值税;第二种模式在竣工交付业主使用后进行土地增值税清算,仅缴纳土地增值税510万元。两者为什么存在如此大的差异?原因很简单,就是地下车位成本计算、分摊的方式不同所致。

对于房地产开发企业而言,采用第二种模式计算分摊车位成本、进行土地增值税清算,不失为是一种较优的选择。