房地产完工产品勿忘结转收入

税法规定,房地产企业未在完工年度结转成本收入,税务机关有权确定或核定其计税成本,并按征管法处罚。

近期,我们接连接了几个三线城市的房地产企业税务咨询案子,我们到现场进行税务风险健康体检时发现,大多企业没有在完工年度及时结转收入。

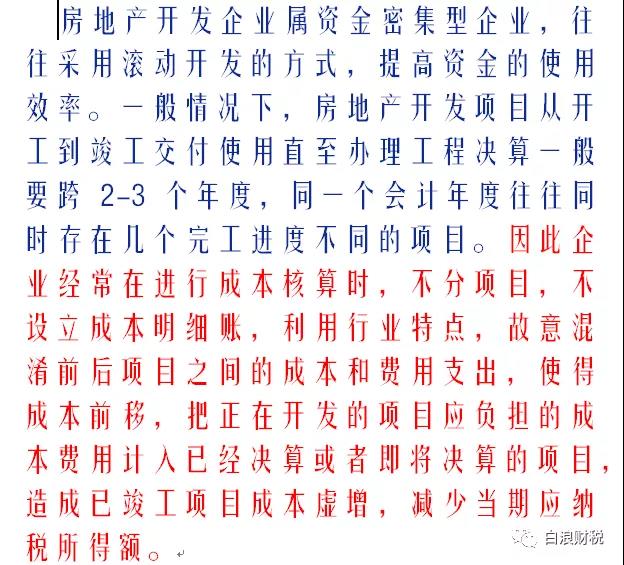

究其原因,有的企业对销售款长期不结转收入是心存侥幸,长期将销售款挂在“应付账款”、“预收账款”、“其他应付款”等往来账上,不与账面的成本、费用配比结算,造成账面亏损,偷逃企业所得税。

有的竟然真的不知道有应该及时结转收入的规定。

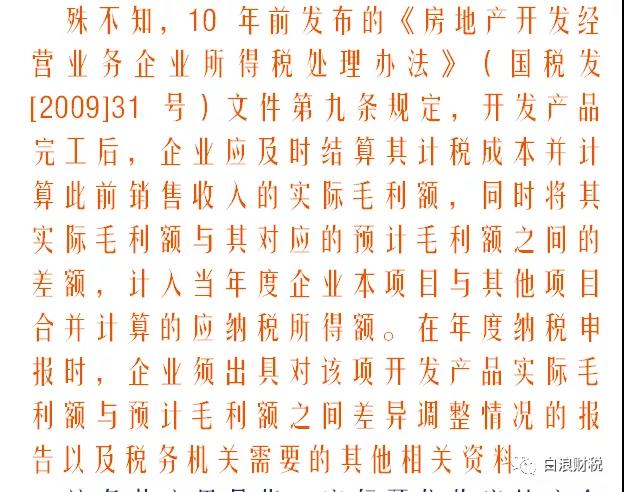

该条款意思是指,实行预售的房地产企业,企业销售未完工开发产品取得的收入,应先按预计计税毛利率分季(或月)计算出预计毛利额,计入当期应纳税所得额。

当达到完工标准后,房地产企业应该及时结转收入进行企业所得税汇算清缴,这里需要注意要配比结转成本。

完工标准应根据国税发[2009]31号文件第三条判定,即以下三个条件按照孰先原则,以最早达到的条件确定开发产品完工时点:

(一) 开发产品竣工证明材料已报房地产管理部门备案。

(二) 开发产品已开始投入使用。

(三) 开发产品已取得了初始产权证明。

在现实中,不排除有些项目尚未竣工备案,但是房地产企业为了规避《房地产销售合同》中约定的晚交房违约金,强行交房。对于这种情况,国家税务总局早已有了规定。《国家税务总局关于房地产开发企业开发产品完工条件确认问题的通知》( 国税函[2010]201号)明确,房地产开发企业建造、开发的开发产品,无论工程质量是否通过验收合格,或是否办理完工(竣工)备案手续以及会计决算手续,当企业开始办理开发产品交付手续(包括入住手续)、或已开始实际投入使用时,为开发产品开始投入使用,应视为开发产品已经完工。

国税发[2009]31号文件第三十五条规定,企业开发产品达到完工标准后,企业可在完工年度企业所得税汇算清缴前选择确定计税成本核算的终止日,不得滞后。

核算终止日规定遵从《企业所得税法实施条例》第九条规定,企业应纳税所得额计算,以权责发生制为原则,属当期收入和费用,不论款项是否收付,均作当期收入和费用;不属当期收入和费用,即使款项已在当期收付,均不作当期收入和费用。这给房地产企业留出了充分的核算申报时间,即企业可在年度结束后5个月汇算清缴期内,尽快完成出包工程结算,索取发票,完整确定完工项目计税成本。补计需在当年度税前扣除的应计未计、应提未提项目。

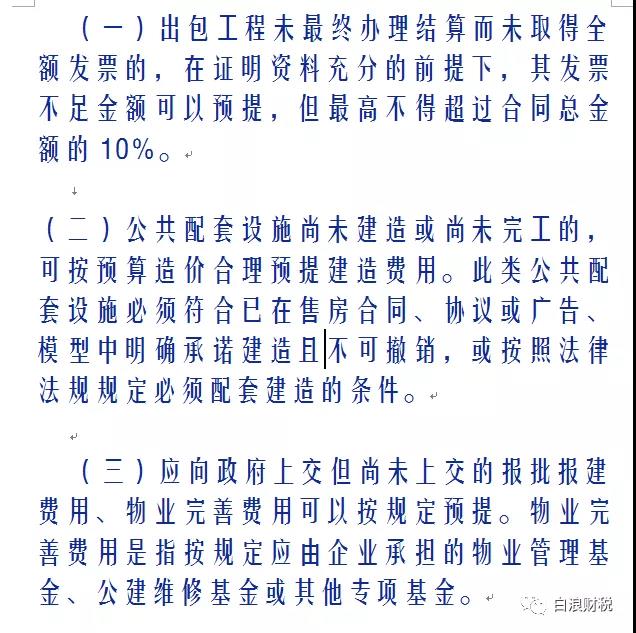

如果企业计划结转成本、收入,但是当年发票尚未全部到账,企业还可以按照国税发[2009]31号文件第三十二条规定预提部分成本、费用,可以预提的成本、费用包括:

国税发[2009]31号文件第三十五条还提示,凡已完工开发产品在完工年度未按规定结算计税成本,主管税务机关有权确定或核定其计税成本,据此进行纳税调整,并按《中华人民共和国税收征收管理法》的有关规定对其进行处理。

房地产多年来一直是税务机关的稽查重点行业,企业不可忽视、也不应心存侥幸。

文章来源:白浪财税