房地产开发业务企业所得税计算、申报及填列规则深度解析

在当前中国房地产开发业务特殊的企业所得税征管规则下,对房地产项目的销售按照两条路径确定纳税年度内的应税所得并计征企业所得税。一条路径是项目未完工状态下的预计利润计税规则,另一条则是项目达到完工状态后的实际利润计税规则。本文主要是从国税发【2009】31号文(以下简称为“31号文”)相关规定出发,结合案例对房地产开发业务企业所得税的征税规则、税会差异、企业所得税税款计算、申报及填列规则进行深度解析。

01、31号文的企业所得税征税规则概述

国税发【2009】31号文(以下简称为“31号文”)较为完整地确立了房地产开发业务的企业所得税征管规则,根据31号文对于收入的确定规则,可以提炼其要点:

1)以合同订立作为收入确认前提,签订预售合同和现售合同是确认收入的前提;

2)初次确认收入时点为收付实现制,依据收款金额结合收款时点所处的项目状态确定按照预计利润计税规则还是按照实际利润计税规则征税;

3)初次确认收入时点按预计利润计税规则征税,在符合按照实际利润计税规则征税时要进行纳税调整。

房地产项目一旦满足完工标准(以竣工报备、投入使用、办理产权证三者孰先进行触发)是确定未完工收入与完工收入的分水岭,实践中竣工验收备案是判断房地产开发业务最主要的标准。未完工收入按照预计利润计税规则进行征税,具体是以所收取房款按照税务机关规定的计税毛利率计算出预计毛利额后扣除实际预缴的税金(不含增值税,后面不再赘述)、期间费用后得到。完工收入按照实际利润计税规则征税,实际利润以所收取房款匹配扣除对应收款比例的计税成本和对应实际缴纳的税金、期间费用后得到。如为前期已按预计利润征税规则征税的未完工收入,在满足完工收入条件后则需要结算出实际利润与预计利润之间的差额并补缴企业所得税。

02、房地产项目复杂的税会差异

鉴于房地产项目普遍存在预售情况且周期较长,房地产项目的企业所得税涉税金额一般又较为巨大,为控制涉税的征管风险、平滑地方财政收入,31号文设立了房地产项目的特殊的征管原则,即先预缴再清算。这必然导致房地产项目会产生重大的税会差异。主要总结如下:

1、房地产项目预收的未完工收入,需在税务上按预计利润预缴企业所得税,此时会计上确认为预收帐款,无需确认收入。

2、房地产项目在满足完工标准(以竣工报备、投入使用、办理产权证三者孰先进行触发),预收的完工收入需按实际利润进行结转,前期按预计利润预缴企业所得税需按实际利润与已预提利润的差额进行调整。一般情况下,此时相关预收帐款在会计上尚不符合收入确认的条件,仍确认为预收帐款,无需确认收入。

3、房地产项目在会计的收入确认时点(旧收入准则的判断标准为要风险和报酬的转移,新收入准则的判断标准为控制权的转移,在实务中一般都是交房为标准),房地产项目的预收帐款才确认为收入。而前期相关预收帐款一般来说已在企业所得税层面按实际利润缴纳税款了,该年度要对该部分产生的涉税影响进行纳税调整。如在完工年度内出现部分交付部分未交付的情形会导致更加复杂的税会处理差异。

4、房地产项目在符合会计的收入确认时点后,如部分成本、费用未能及时取得合法扣除凭证,相关成本不得在企业所得税前扣除,此时仍可能产生税会差异。

正因如此,近年来出现了很多房地产企业因收入结转问题而引发企业所得税风险。所以清晰地把握房地产开发业务企业所得税的收入确认概念、税会差异产生的原理和实务中的征管规则对于房地产企业财税人员来说尤其重要。

03、房地产开发业务预计利润的计税规则与申报

一)未完工销售收入应税所得计算与预计毛利率

根据31号文第九条规定,企业销售未完工开发产品取得的收入,应先按预计计税毛利率分季(或月)计算出预计毛利额,计入当期应纳税所得额。

关于计税毛利率的确认,按照31号文第八条规定执行:

1)开发项目位于省、自治区、直辖市和计划单列市人民政府所在地城市城区和郊区的,不得低于15%。

2)开发项目位于地及地级市城区及郊区的,不得低于10%。

3)开发项目位于其他地区的,不得低于5%。

4)属于经济适用房、限价房和危改房的,不得低于3%。

二)未完工销售收入的季度申报与年度申报

按照31号文所确立的征税规则,完工标准是确定未完工收入与完工收入的分水岭,实践中竣工验收备案是判断房地产开发业务最主要的标准。对于竣工验收备案之前因签订了《预售合同》而收取的售房款,无论是首期款还是按揭款,都需要作为未完工销售收入计算申报企业所得税。

具体计算上,按照31号文以及总局的企业所得税季度和年度纳税申报表的填报设计,未完工销售收入以房企核算的不含增值税的预收账款按项目所规定的计税毛利率计算出预计毛利额后,扣除这部分预收账款所实际预缴了的城建税、附加税和土地增值税后的余额确认为当期需调整的应税所得(即当期应纳税调整金额=未完工销售收入(不含税)*计税毛利率-实际缴纳的城建税、附加税和土地增值税)。

季度申报方式:

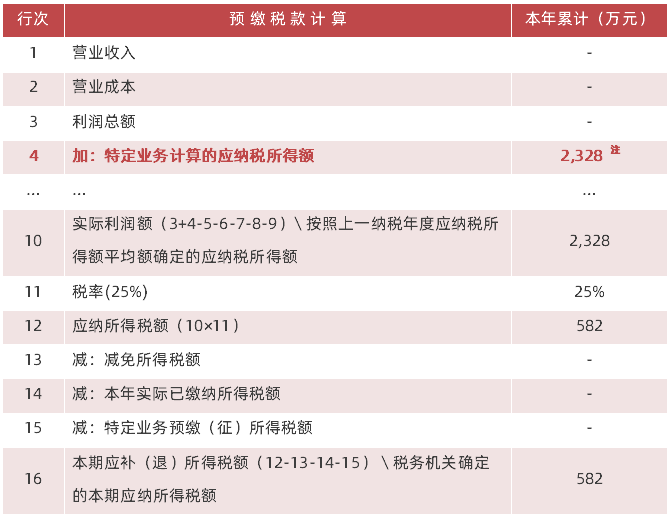

总局2021年发布了最新的企业所得税(季)度预缴纳税申报表(A类)(以下简称“季度申报表”),根据最新的季度申报表的填报规则,房企未完工销售收入所计算的预计利润额填列在主表A20000第4行“特定业务计算的应纳税所得额”。

【例1】假设A房企X房地产项目2020年第一季度预售收到不含税预收房款20,000万元,当地税务机关规定预计毛利率15%,实际预缴税金672万元,不考虑期间费用,A房企2020年一季度的季度申报表填报如下:

注:特定业务计算的应纳税所得额=20,000万元*15%-672万元=2,328万元。

只要该房地产项目在当年所属纳税年度内没有达成完工标准(即竣工验收备案或交付或办理产权证孰早时点),那么后续季度所收取的预收房款按照同一逻辑(预计利润)累计计算应调整的预计利润额。

年度申报方式:

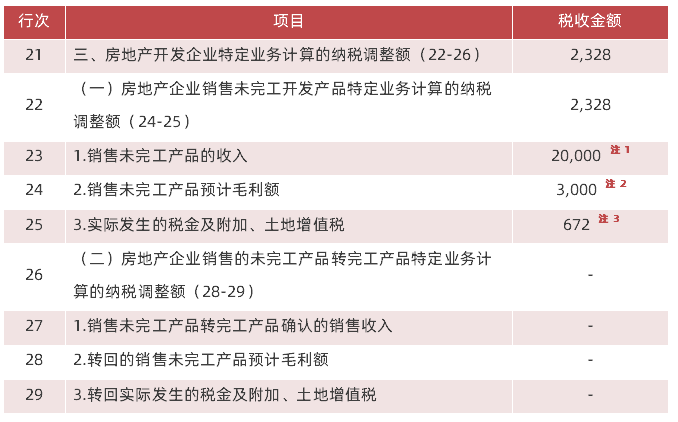

房地产开发业务的未完工销售收入在年度汇算清缴时需在企业所得税年度纳税申报表(A类,以下简称“年度申报表”)A105010《视同销售和房地产开发企业特定业务纳税调整明细表》中填列。

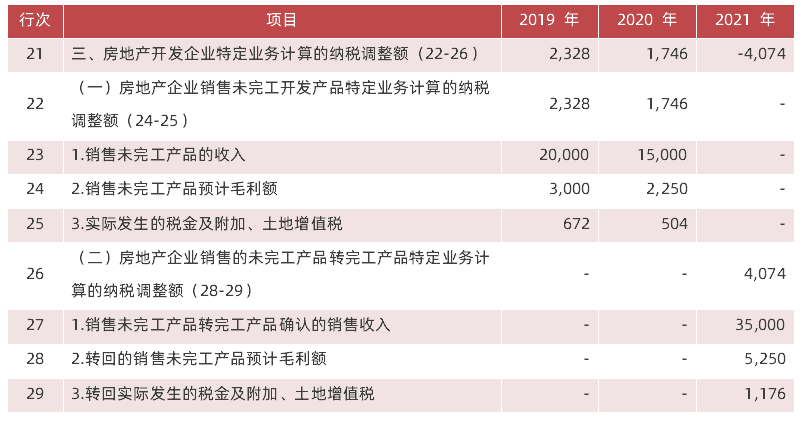

在同一纳税年度内未出现未完工转完工的情形下,企业主要在该表第22行至第25行进行填报,以前述案例为例,企业年度申报表填报如下:

注1:A105010表格第23行填报A房企当年度收到的不含增值税的预收房款(即:不含税预收房款20,000万元=含税预收房款21,800万元/(1+增值税适用税率9%))。

注2:A105010表格第24行填报23行所确认的未完工销售收入按照当地税务机关所确定的预计毛利率所计算的预计毛利额(即:预计毛利额3,000万元=未完工销售收入20,000万元*预计毛利率15%)。

注3:A105010表格第25行填报未完工销售收入当年所实际预缴的城建税、附加税和土地增值税。

04、房地产开发业务实际利润的计税规则与申报

一)完工销售收入应税所得计算与计税成本确定

根据31号文第九条规定,开发产品完工后,需要计算此前销售收入对应的实际毛利额,同时结算实际毛利额与预计毛利额之间的毛利差(即当期应纳税调整金额=完工销售收入(不含税)-计税成本-税金及附加-未完工销售收入已确认的预计利润额)。

相较于未完工阶段的收入确认和按预计利润率计算应税所得的做法,完工阶段的企业所得税计算明显更为复杂。它除了需要准确确认应税收入外,还要计算与收入匹配和计税成本以计算实际利润,还需要考虑转回前期已完税的预计利润额。

按照31号文所确立的征税规则,房地产开发业务围绕合同的签订以收付实现制为原则确认收入的实现,在项目达到完工标准后,此前已确认的未完工销售收入及此后收的款项在税务上都需要确认为完工销售收入。

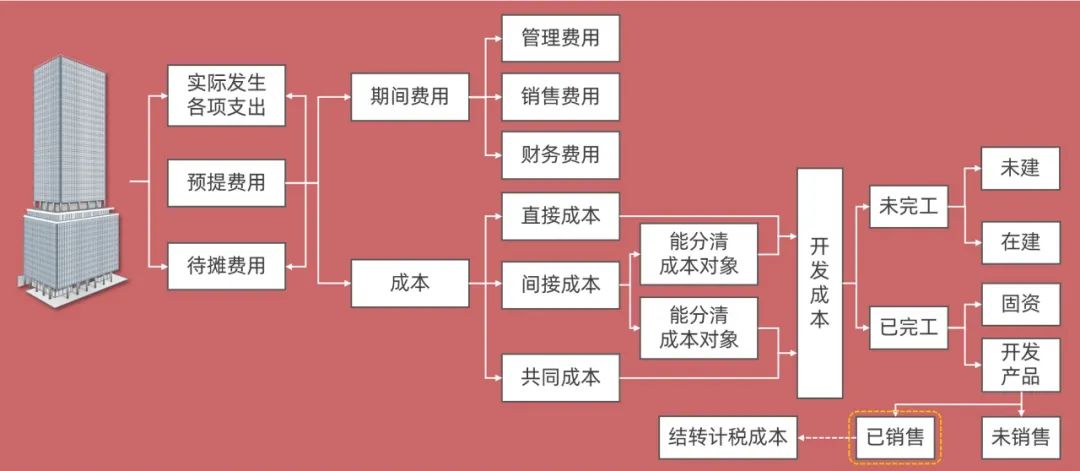

关于计税成本的核算,31号文第二十八条规定了较为详细的流程,规定了成本如何在归集,成本在未完工产品、已完成产品中分摊,已完工产品成本如何在已售物业、未售物业间分摊,具体如下图:

二)完工销售收入的纳税申报方式

如本条第(一)点所言,在项目达到完工标准后,企业需要在企业所得税层面就此前已确认的未完工销售收入结转为完工销售收入。与此相对应的,按照相同的口径匹配对应比例的计税成本。此外,企业还需将未完工收入在以前年度按预计利润预缴的企业所得税在完工年度应缴纳的企业所得税中加以抵减。而这些不仅与会计层面收入、成本结转的口径存在较大差异,在纳税申报上也会较为复杂。

以下我们结合案例进行说明:

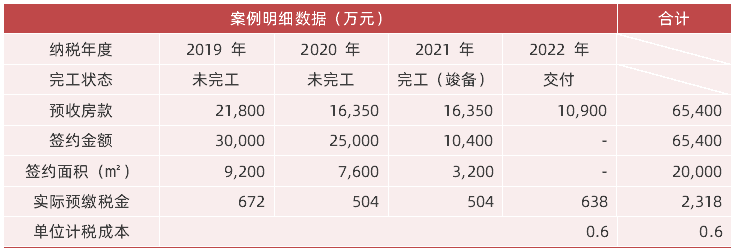

【例2】A房企X房地产项目2019年开盘预售,其中:

2019年预收房款(含税)21,800万元,签约金额30,000万元,该纳税年度内实际预缴税金672万元(主要为城建税、附加税和土地增值税,下同)。

2020年预收房款(含税)16,350万元,签约金额25,000万元,该纳税年度内实际预缴税金504万元。

2021年项目完成竣工验收备案,当年收取房款(含税)16,350万元,签约金额10,400万元,该纳税年度内实际预缴税金504万元。

2022年项目完成交付,当年收取售楼尾款(含税)10,900万元,该纳税年度实际缴纳税金638万元。

问题:A房企应该如何进行纳税申报?

A房企2019年和2020年处于未完工状态,均按照预计利润的方式进行申报。由于在X项目在2021年完成竣工验收备案,所以2021年在税务上被认定为完工年度,在年度汇算清缴时具体分两个步骤进行处理:

第一步,转回前期未完工销售收入对应的预计利润

A房企需要在企业所得税年度纳税申报表的A105010表格将2019年和2020年已经确认和申报的预计利润进行转回调整,具体填报方式如下:

第二步,对实际利润额进行纳税申报表填列

1)计税收入确认

截至到2021年X项目竣备时点,虽然X项目合同签约总额为65,400万元,但是项目的实际收款总额为54,500万元(总收款比例约为83%)。如企业不存在到了约定收款时点而未收齐款的情况,则根据31号文的规定,A房企在2021年度需要确认的完工销售收入总额为54,500万元,不含税销售收入为50,000万元。

当年已实现销售的可售面积(以下简称”已售面积”),应依据已销售房屋已收款金额对应合同金额的比例计算出当年计税已售面积。具体计算如下:

当年计税已售面积=20,000*54,500/65,400=16,700平方米

注:本案例中出于简便计算按照总的收款金额和合同签约总额匡算对应总收款比例,实务中房企应该按照每套销售房屋的收款比例进行计税成本的配比。

2)计税成本及确认

根据31号文第十四条规定:已销开发产品的计税成本=已实现销售的可售面积×可售面积单位工程成本。假设本例中项目可售单方工程成本为0.6万元/平方米,2021年计税已售面积16,700平方米,计算出当年应结转成本10,020万元,具体计算如下:

2021年应结转的计税成本=16,700平方米*0.6万元=10,020万元

注1:实务中可售面积单位工程成本的要求有两点,事实发生和取得合法扣除凭证,会与会计层面略有不同。

注2:所以注意的是,与会计的结转口径不同,企业所得税按照收款(包括到达约定收款时间未收款)进度来确认企业所得税层面的收入。与此同时也就意味着按照相同的口径匹配对应比例的计税成本。

3)项目实际利润额的计算及纳税申报表填列

项目实际利润额=计税收入-计税成本=50,000-10,020-1,680(3个年度对应的实际预缴税金)=38,300万元。

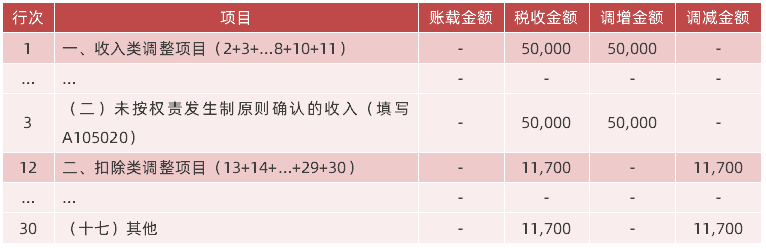

由于2021年度A房企所销售的房屋尚未完成交付,会计上不满足收入结转的条件,所以申报表主表“主营业务收入”和“主营业务成本”、“税金及附加”栏次不会反映相应的数据,此时需要在A105000《纳税调整项目明细表》中进行纳税调整。

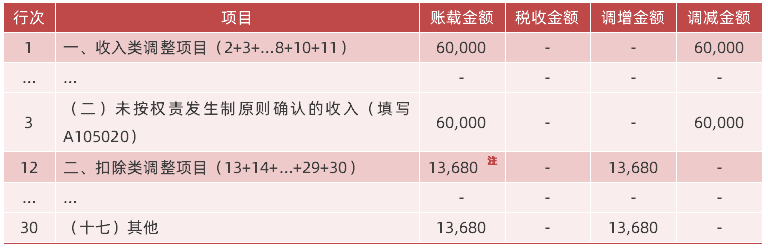

收入的调整需在A105000第3行“未按权责发生制原则确认的收入”栏次中填报,由于企业所得税的年度纳税申报表没有专门设计成本、税金项目的纳税调整表格,所以需要统一在A105000第30行“其他”栏次中进行其他调整项的填列。具体填报列示如下:

以上汇总的纳税调整增加数和纳税调整减少数将分别填列在主表A100000《中华人民共和国企业所得税年度纳税申报表(A类)》中第15和16行次,所反映的需要调整当期应纳税所得额的实际利润额与预计利润额的差额即为34,226万元(50,000-11,700-4,074)。

05、完工年度与交付年度不同时的税务处理方法

接【例2】,假设A房企X项目税务完工时间为2020年,房屋向业主交付时间是2021年,因企业所得税按照完工在2020年开始按收款(含到约定收款时间而未收款,下同)的进度确认收入,而会计上则一般按照交付时间在2021年一次性确认收入,这就会出现税会差异。这种税会差异主要需要考虑两个方面:

一是,房屋交付年度收讫售房尾款的情况。会计上应于交付年度按所有交付物业的签约合同金额一次性确认为收入,而税务上已在完工年度确认的收入在本年度是要做纳税调减的(其已于以前年度做了调整)。成本的确认口径与收入是保持配比的。即体现在申报表税会差异为:将以前年度已按完工销售收入对应实际利润额做纳税调增部分,要在本年度做纳税调减处理以避免重复征税。

二是,房屋交付年度仍未收讫售房尾款的情况。因为未收款(含未到约定收款期的分期房款和未收到的银行按揭款)在税务层面仍无需确认收入,所以本年度除了需要在申报表将以前年度已确认的完工销售收入部分的实际利润外,还需要于申报表层面将因该部分未收款对应的实际利润在税法上进行调减处理。

以下仍以【例2】分别予以说明:

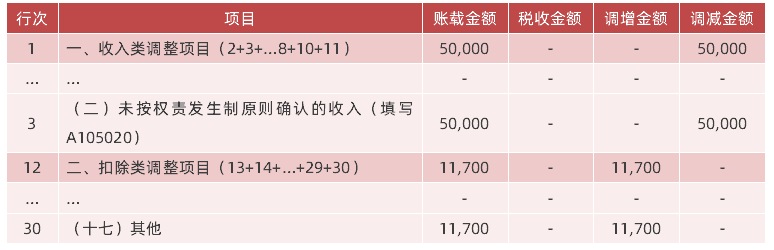

一)房企于交付年度收齐所有房款的情况

A房企2022年在会计上结转全部主营业务收入60,000万元(65,400/(1+9%)),同时结转主营业务成本12,000万元(20,000平方米*0.6万元)和税金及附加(2,318万元),这些会体现在年度纳税申报表主表A100000表格第1行、第2行和第3行次。

上述利润中在年度申报时涵盖了2019年至2021年已结转完工销售收入的实际利润额,为防止重复征税需要在2022年申报时进行纳税调减处理。该部分调整同样需要在A105000《纳税调整项目明细表》中进行纳税调整。

调整说明:

1.A房企2022年因房屋交付而实现结转的60,000万元主营业务收入中有50,000万元已在以前年度实现完工收入的结转,为避免重复计税,当年需要做纳税调减处理。

2.相应的,2022年因收入结转而同步结转的12,000万元主营业务成本中有10,020万元已在以前年度得到税前扣除,为避免重复扣除,当年需要做纳税调增处理。

3.2022年结转的税金及附加中包含以前年度预缴增值税所对应的城建税及附加税和预缴的土地增值税合计1,680万元,该部分预缴的税金及附加已在以前年度得到税前扣除,为避免重复扣除,当年需要做纳税调增处理。

二)房企未于交付年度收齐所有房款的情况

我们在【例2】情况上做一个细微的变化,假定2022年完成房屋交付但售楼尾款(含税)10,900万元未收款(指未到收款时点的未收款或银行未下放的按揭款),该纳税年度实际缴纳税金338万元(满足增值税纳税义务发生时间)。

A房企2022年因交房在在会计上结转全部主营业务收入60,000万元(65,400/(1+9%)),同时结转主营业务成本12,000万元(20,000平方米*0.6万元)和税金及附加(2,018万元),这些会体现在年度纳税申报表主表A100000表格第1行、第2行和第3行次。

但在纳税调整方面就会与例2发生一些变化,它需要调整两个地方,一个是以前年度已确认完工销售收入和结转的成本及税金,这部分调整是为避免重复纳税;另一个是本年度因交付而确认收入的售楼尾款收入,这部分调整是因相关款项未收入无需在企业所得税上确认收入。

上述调整需在A105000《纳税调整项目明细表》中做如下纳税调整:

注1:扣除类调整项目=调整以前年度确认完工销售收入而结转的主营业务成本10,200万元+以前年度确认的税金及附加1,680万元+2022年会计确认售楼尾款收入而结转的主营业务成本1,800万元。

注2:第二个地方的调整不涉及调整增值税所产生的城建税及附加税问题,因为交付会触发增值税的纳税义务发生,其所产生的税金及附加所属期隶属于2022年当期。

以上例题较为复杂,为方便大家的理解未进一步考虑实务中所存在的更为复杂的一些因素:如因提前开票导致增值税销售额与企业所得税收入申报金额不一致的情形;如因陆续收到成本的合法扣除票据而不能及时在当年度扣除成本的问题等等。

本文源自: 税明大道