房地产企业“人防车位”税务处理口径亟待统一

对于人防车位,相关法律并未明确规定其所有权属于国家还是投资者。少部分地区则明确人防车位的所有权归投资者所有,以广州为例,《广州市人民防空管理规定》第二十五条规定:“人民防空工程所有权归属的确定依据《中华人民共和国物权法》和有关法律、法规的规定,适用与建设用地使用权相一致的原则。人民防空工程可以依照有关规定办理产权登记。房地产登记部门应当根据建设工程规划报建和验收文件及其附图,在登记簿和附记栏注明人民防空工程。”

大部分地区认为,根据《中华人民共和国人民防空法》相关规定,人民防空工程平时由投资者使用管理,收益权归投资者所有。人防车位的所有权归国家所有,其使用权、收益权归投资者所有。因此,从法律合规性角度来看,房地产企业销售人防车位,无法办理产权登记,通常采取以下两种方式签订合同,以实现“销售”目的:

一是与业主签订地下车位的长期租赁合同,一次性收取地下人防车位的长期租赁使用费用,合同中约定使用期限终止时,房地产企业同意将该车位继续无偿提供给业主使用,民法典规定最长租赁权只有20年,实务操作中,通常约定合同租赁期20年,租赁期满后再无偿使用20年。

二是采取一次性出售永久使用权的方式销售人防地下停车位,房地产企业与购房人签订转让协议,将人防停车位的实际使用权利转移给房屋购买人。

正是因为人防车位的产权界定不够清晰,也导致了税务处理上的争议。笔者通过本文对“人防车位”的涉及的增值税、土地增值税、企业所得税的问题进行探讨。

一、增值税

根据《营业税改征增值税试点实施办法》财税[2016]36文件附件1 <销售服务、无形资产、不动产注释>第三条规定:“三、销售不动产 转让建筑物有限产权或者永久使用权的,转让在建的建筑物或者构筑物所有权的,以及在转让建筑物或者构筑物时一并转让其所占土地的使用权的,按照销售不动产缴纳增值税。”对于不能办理产权的情形,大部分税局认为其业务实质为销售永久使用权,应当按照“销售不动产”计征增值税,但亦有少数省份按照“租赁不动产”计征增值税。

笔者认为,不论是以哪种方式开票缴纳增值税,其税率都是一样的,增值税税负没有差异,但需考虑,若按销售不动产处理,房地产企业在预售款时按照3%的预征率预缴增值税,若按租赁不动产处理,其纳税义务发生时间为收到预收款的当天,二者税款实际支出的现金流时点不一样。另外须考虑不同开票方式对企业所得税的处理的影响。

二、 土地增值税

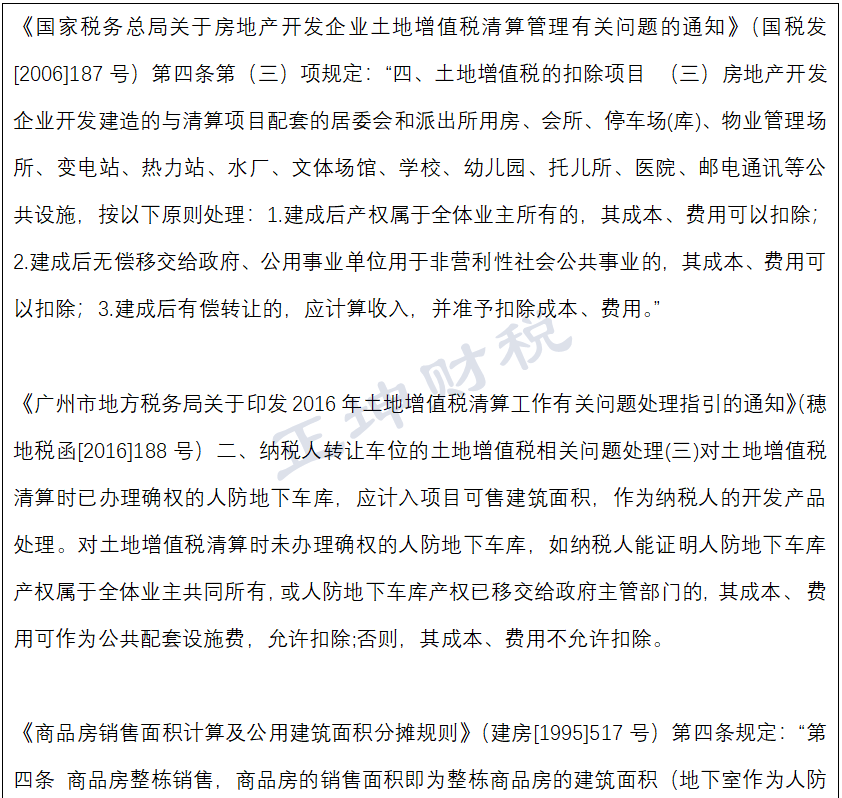

对于人防车位的土地增值税问题,各地税局执行口径差异颇大,结合“187号文”规定,笔者认为,首先区分人防车位的转让是否为盈利性转让,若用于非盈利性社会公共事业,其成本作为公共配套设施费进行扣除,若为盈利性项目,部分税局则按产权属性判断是否计征土地增值税,部分税局则并不完全以产权属性进行判断,而是按实质重于形式的原则判断是否计征土地增值税,具体分析如下:

对于人防车位用于非盈利性社会公共事业的情形,若房企建成人防车位后移交人防主管部门验收并取得移交证明,即合规的人防工程,可其成本通过公共配套设施费用分摊至各业态开发产品,通过各业态开发产品的计税成本在土地增值税中进行扣除。而对移交的验收证明,各地执行紧松不一,有的地区只要在规划中有要求配建人防设施的,不论是否能取得移交证明,均可作为公共配套费进行扣除。

有的地区要求必须取得移交人防的证明文件或者人防主管中心做出的不予接受证明,否则不予认可作为公配设施费扣除,而以广州市为例,根据188号文的规定,纳税人需证明人防地下车库产权属于全体业主共同所有,或人防地下车库产权已移交给政府主管部门,因此,具体执行时,需参考当地主管税局口径。

另外,根据建设部对“商品房销售的面积计算公式及公共建筑面积的分摊”的规定,人防工程的地下面积允许不计入公共面积,同时也不会将其作为公共建筑面积进行分摊。

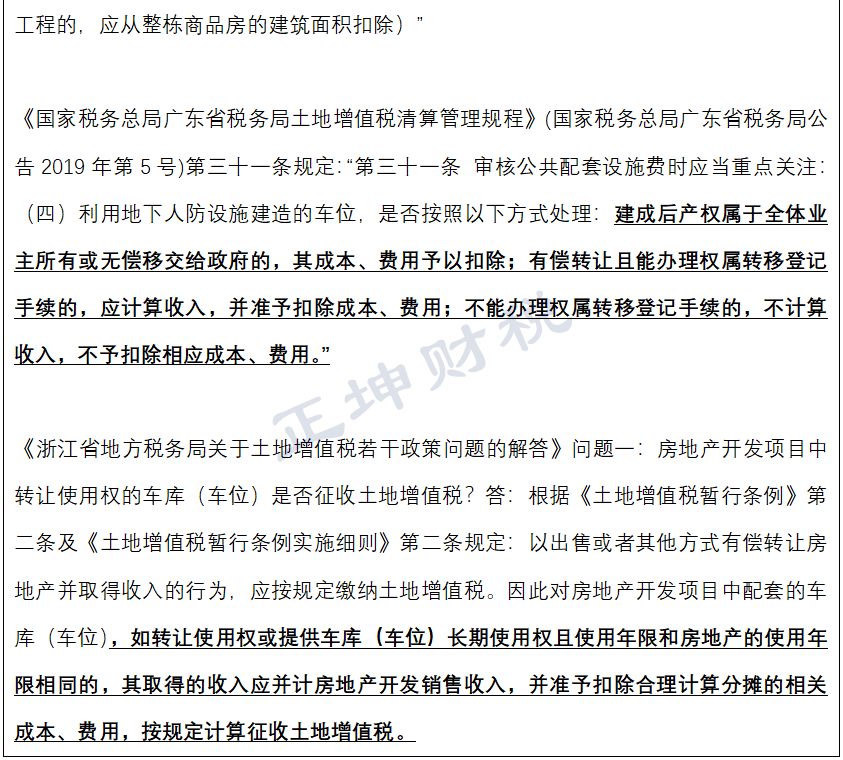

对于人防车位进行有偿转让的情形,根据“187号文”规定,应计算收入,并准予扣除成本、费用,但是并未说明有偿转让仅指不动产的所有权的转让。因此,对于能够办理产权的人防车位的转让需要纳入土地增值税清算的范畴,并无疑问,但是针对签订使用权转让合同或者长期租赁合同的方式取得人防车位有偿转让收入是否计征土地增值税,各地税局执行口径存在差异。

部分税局按产权是否转移进行判断,以广东省“2019年5号文”的规定为例,不能办理权属转移登记手续的,不计算收入,不予扣除相应成本、费用。部分税局则并不完全以产权属性进行判断,而是按实质重于形式的原则判断,以浙江省的“关于土地增值税若干政策问题的解答”为例,转让使用权或提供车库(车位)长期使用权且使用年限和房地产的使用年限相同的,计征土地增值税。

具体政策规定如下:

三、企业所得税

对于企业所得税,转让永久使用权或长期租赁是按照“销售”处理还是按照“租赁”处理,各地税务机关的执行口径并不统一。若属于“销售”,需要一次性确认收入,若转让永久使用权按照“租赁”处理,根据《中华人民共和国企业所得税法实施条例》及《国家税务总局关于贯彻落实企业所得税法若干税收问题的通知》(国税函〔2010〕79号)第一条规定:“根据《实施条例》第十九条的规定,企业提供固定资产、包装物或者其他有形资产的使用权取得的租金收入,应按交易合同或协议规定的承租人应付租金的日期确认收入的实现。

其中,如果交易合同或协议中规定租赁期限跨年度,且租金提前一次性支付的,根据《实施条例》第九条规定的收入与费用配比原则,出租人可对上述已确认的收入,在租赁期内,分期均匀计入相关年度收入。”即企业可以在租赁期内分期确认收入。对企业来说,上述两种不同的处理方式对企业当期的税负造成直接影响,对后续的房产税亦有不同影响。

根据《国家税务总局关于印发<房地产开发经营业务企业所得税处理办法>的通知》(国税发〔2009〕31号,简称“31号文”)第三十三条规定:“企业单独建造的停车场所,应作为成本对象单独核算。利用地下基础设施形成的停车场所,作为公共配套设施进行处理。”

笔者认为,企业所得税上,车位成本做了简化处理,对于利用地下基础设施建造的车位,其车位成本作为公共配套设施费,已包括在房地产企业的开发成本中,企业在销售或出租车位时,没有与收入相配比的成本。

文章来源:正坤财税