房地产企业如何应对新《印花税法》

一家房地产开发公司,开发一个项目往往需要较长的建设周期,并且存在经济涉及方面广、往来对象多、业务复杂等特点。房地产企业必然需要通过合同来确保与对方的权利与义务关系。

因此,房地产开发公司开发一个项目会签订多种合同,如:规划设计合同、施工设计合同、工程总包合同、材料采购合同(钢筋、水泥、电梯等)、施工合同(防水、桩基、土方工程等)、检测合同、借款合同、咨询合同、房屋销售合同等。2022年7月1日《印花税法》开始执行,房地产企业签署的这些合同是否都需要缴纳印花税、房地产企业应重点关注哪些变化,现在让我们一起来了解一下吧!

01、并非所有的合同均需要缴纳印花税

现行印花税只对《印花税法》所附《印花税税目税率表》中列举的应税凭证征收,没有列举的凭证不征税。如《印花税法》规定需要缴纳借款合同印花税的是银行业金融机构、经国务院银行业监督管理机构批准设立的其他金融机构与借款人(不包括同业拆借)的借款合同。因此,房地产开发企业与非金融机构借款的借款合同是不征印花税的。同理,监理合同、检测合同、法律、会计、审计等咨询合同都是没有列举出来,不需要缴纳印花税。

02、明确印花税计税依据不含列明增值税金额

关于印花税计税依据含不含增值税这个问题,以前印花税暂行条例和相关文件都没有明确规定,《印花税法》终于对此进行明确:应税合同的计税依据,为合同所列的金额,不包括列明的增值税税款;应税产权转移书据的计税依据,为产权转移书据所列的金额,不包括列明的增值税税款。

因此,房地产企业在签署合同时,最好在合同中注明不含税价款、增值税金额。如果在合同中仅仅注明含税金额,未列明增值税税款,那怕是要按含税金额计征印花税了。

03、建设工程勘察设计合同适用税率降低

房地产开发企业在前期开发阶段经常涉及工程勘察和设计业务。

在《印花税暂行条例》中规定:建设工程勘察设计合同包括勘察、设计合同,适用税率为0.5‰;建筑安装工程承包合同包括建筑、安装工程承包合同,适用税率为0.3‰。但《印花税法》将原“建设工程勘察设计合同”、“建筑安装工程承包合同”整合为“建设工程合同”适用税率为0.3‰。

也就是说,自2022年7月1日起,原按照0.5‰贴花的勘察和设计合同,适用税率降为0.3‰;原适用建筑安装工程承包合同税目的施工合同,仍保持0.3‰的税率。

举例:甲房地产开发企业与某设计公司签订项目设计合同,不含增值税价款1000万元。2022年7月1日之前,甲企业需要缴纳印花税1000×0.5‰=0.5万元;2022年7月1日之后,甲企业只需要缴纳印花税1000×0.3‰=0.3万元。

04、规定合同金额与结算金额不一致如何缴纳印花税

房地产开发企业因项目开发周期长等特点导致书立合同、产权转移书据并未列明金额,需要后续实际结算时才能确定金额,或者书立的合同金额与后续实际结算金额不一致。这种情况下如何缴纳印花税,《印花税法》和《财政部、税务总局关于印花税若干事项政策执行口径的公告 》(财政部、税务总局公告2022年第22号)给予了详细规定:

《印花税法》第六条:应税合同、产权转移书据未列明金额的,印花税的计税依据按照实际结算的金额确定。

《财政部、税务总局关于印花税若干事项政策执行口径的公告 》 (财政部、税务总局公告2022年第22号)第三条第二款规定:应税合同、应税产权转移书据所列的金额与实际结算金额不一致,不变更应税凭证所列金额的,以所列金额为计税依据;变更应税凭证所列金额的,以变更后的所列金额为计税依据。已缴纳印花税的应税凭证,变更后所列金额增加的,纳税人应当就增加部分的金额补缴印花税;变更后所列金额减少的,纳税人可以就减少部分的金额向税务机关申请退还或者抵缴印花税。

也就是说,房地产开发企业应于书立应税合同、产权转移书据的首个纳税申报期申报应税合同、产权转移书据书立情况,在实际结算后下一个纳税申报期,以实际结算金额计算申报缴纳印花税。

举例1:

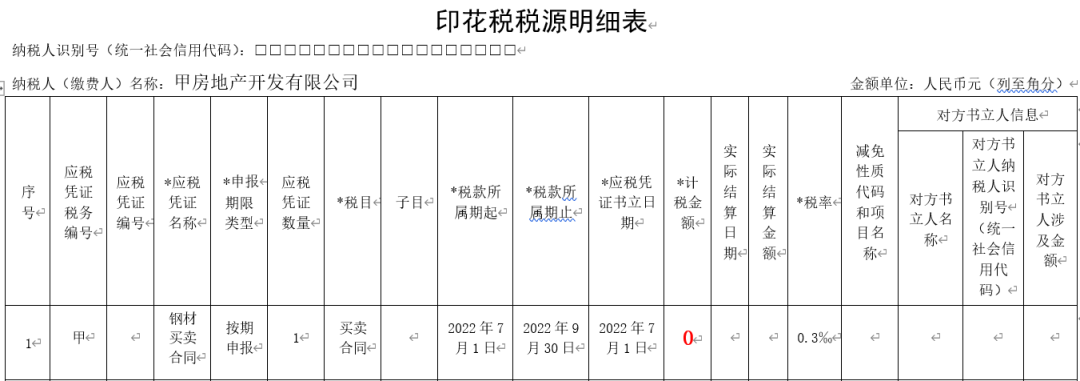

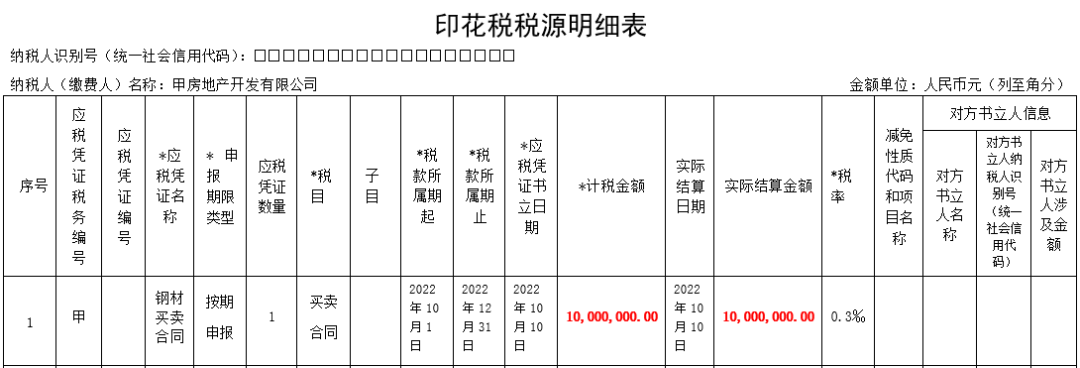

甲房地产开发企业按季申报缴纳印花税,2022年7月1日书立钢材买卖合同1份,合同列明了买卖钢材数量,并约定在实际交付钢材时,以交付当日市场报价确定成交价据以结算,2022年10月10日按合同结算买卖钢材价款1000万元

甲房地产开发企业2022年10月纳税申报期应缴纳印花税:

0元×0.3‰=0元

甲房地产开发企业2023年1月纳税申报期应缴纳印花税:

1000万元×0.3‰=3000元

甲房地产开发企业分别在2022年10月、2023年1月进行财产行为税综合申报,具体如下:

举例2:

甲房地产开发企业与某建设单位签订了建筑施工合同,合同金额5亿元(不含增值税),已缴纳印花税5亿×0.3‰=15万元;双方进行工程结算,工程结算金额为5.5亿元,双方没有再签订新的协议或补充协议。因此,印花税计税依据仍为5亿元,甲公司不需要补缴印花税。

举例3:

甲房地产开发企业在预售阶段与购房者签订了商品房买卖合同,合同价款为200万元(不含增值税),甲公司按产权转移书据0.5‰缴纳印花税1000元。实际交房时,因预测面积与实测面积存在差异,购房者需要补交面积差款,但甲公司与购房者未重新签订合同,因此甲公司不需要补缴印花税。

05、印花税法对税制要素进行了完善 印花税法对纳税地点、纳税期限、纳税方式等税制要素进行了完善。 纳税地点方面: 原印花税暂行条例是没有明确印花税纳税地点,造成许多管辖方面的争议。《印花税法》实施后明确,单位纳税人纳税地点为纳税人机构所在地;个人纳税人纳税地点为应税凭证书立地或者纳税人居住地;不动产产权发生转移的纳税地点为不动产所在地。 纳税期限方面: 原印花税暂行条例没有明确印花税的纳税期限,但《印花税法》第十六条明确,印花税按季、按年或者按次计征。实行按季、按年计征的,纳税人应当自季度、年度终了之日起十五日内申报缴纳税款;实行按次计征的,纳税人应当自纳税义务发生之日起十五日内申报缴纳税款。 纳税方式方面: 《印花税法》第十七条明确,印花税可以采用粘贴印花税票或者由税务机关依法开具其他完税凭证的方式缴纳。 文章来源:盛瑞税园 作者:孟悦