房企土增清算造成 多缴纳所得税,能否退税?

某房地产企业2015年开始开发某商业项目,2017年度缴纳土增税10,860,281.49元,2018年度缴纳土增税5,969063.15元,2019年缴纳土增税6,638,061.13元,2020年缴纳土增税1,600,540.70元,2021年1月完成土增清算工作并补缴土地增值税72,311,799.33元。2017年销售收入1,064,189,621.70 元,2018年销售收入281,883,034.70 元,2019年销售收入290,724,602.85元,2020年销售收入7,599,879.03元。企业自2017年缴纳企业所得税56,539,053.13元,2018年缴纳企业所得税27,297,120.26元,2019年缴纳企业所得税7,670,605.08元,该企业2020年度汇算清缴形成亏损确认57,814,930.95元。企业没有后续开发项目,现拟申请退税。

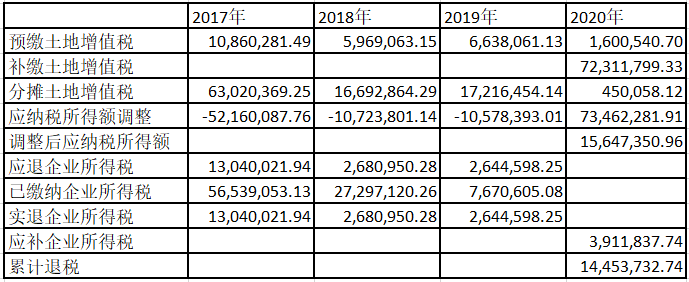

分析:根据国家税务总局公告2016年第81号文件规定企业后续无项目导致土增税产生的亏损完全无法弥补,所以才向前追回调整,这种情况下不受退税三年的限制。 ①已缴土增税金额 97,379,745.80=10,860,281.49+5,969,063.15+6,638,061.13+1,600,540.70+72,311,799.33 ②销售收入合计 1,644,397,138.28=1,064,189,621.70+281,883,034.70+290,724,602.85+7,599,879.03 ③收入占比 2017年 =1,064,189,621.70/1,644,397,138.28 =64.72% 2018年 =281,883,034.70/1,644,397,138.28 =17.14% 2019年 =290,724,602.85/1,644,397,138.28 =17.68% 2020年 =7,599,879.03 /1,644,397,138.28 =0.46% ④分摊土地增值税: 2017年 = 97,379,745.80*64.72% =63,020,369.25 2018年 =97,379,745.80*17.14% =16,692,864.29 2019年 =97,379,745.80*17.68% =17,216,454.14 2020年 =97,379,745.80*0.46% =450,058.12 ⑤应纳税所得额调整: 2017年 =10,860,281.4963,020,369.25 =-52,160,087.76 2018年 =5,969,063.1516,692,864.29 =-10,723,801.14 2019年 =6,638,061.1317,216,454.14 =-10,578,393.01 2020年 =1,600,540.70+72,311,799.33-450,058.12 =73,462,281.91 ⑥应退(补)税: 2017年 =52,160,087.76*25%=13,040,021.94,因企业2017年度缴纳56,539,053.13元,故该金额可全部扣除。 2018年 =10,723,801.14*25%=2,680,950.28,因企业2018年度缴纳27,297,120.26元,故该金额可全部扣除。 2019年 =10,578,393.01*25%=2,644,598.25,因企业2019年度缴纳7,670,605.08元,故该金额可全部扣除。 2020年 =(73,462,281.91- -57,814,930.95 )*25%=-3,911,837.74,因2020年申报抵扣土增金额大于实际计算抵扣土增金额,故纳税调整后应补缴企业所得税3,911,837.74元

需要注意:

1、计算销售收入时包括视同销售房地产的收入,但不包括企业销售的增值额未超过扣除项目金额20%的普通标准住宅的销售收入。因本案例全部为其他商品房,不涉及普宅20%标准,未进行分析。

2、退税不受3年限制。

3、补税需要缴纳滞纳金。因为金税系统的上线,企业一旦汇算清缴重新申报,该系统自动计算滞纳金。

政策依据:

《国家税务总局关于房地产开发企业土地增值税清算涉及企业所得税退税有关问题的公告》(国家税务总局公告2016年第81号)

二、企业按规定对开发项目进行土地增值税清算后,当年企业所得税汇算清缴出现亏损,且没有后续开发项目的,可以按照以下方法,计算出该项目由于土地增值税原因导致的项目开发各年度多缴企业所得税税款,并申请退税:

(一)该项目缴纳的土地增值税总额,应按照该项目开发各年度实现的项目销售收入占整个项目销售收入总额的比例,在项目开发各年度进行分摊,具体按以下公式计算:各年度应分摊的土地增值税=土地增值税总额×(项目年度销售收入÷整个项目销售收入总额)本公告所称销售收入包括视同销售房地产的收入,但不包括企业销售的增值额未超过扣除项目金额20%的普通标准住宅的销售收入。

文章来源:房地产纳税服务网