土地增值税清算案例:“精装房”潜在的税务风险及如何有效防范?

摘要:精装修房指的是按照《住宅装饰装修验收标准》,在毛坯房的基础上,增加了部分精装修工序,通过对墙体、地面、门窗、吊顶等进行装修,提高房屋质量,达到使用功能和视觉效果的改善。精装房对于开发企业来说,既可以提高商品房品质,又能节省销售环节的成本,但同时也会带来一些涉税风险。实务中,精装房隐藏着什么样的税务风险以及如何有效把控、防范潜在风险?通过以下实务案例与大家一起学习探讨一下。

案例概要:

泰安协同房地产有限公司于2016年4月在发改部门进行“协同雅苑”项目的立项。项目于2016年4月20日正式开工,2017年10月竣工验收;至今,已转让房地产建筑面积占比92.36%。

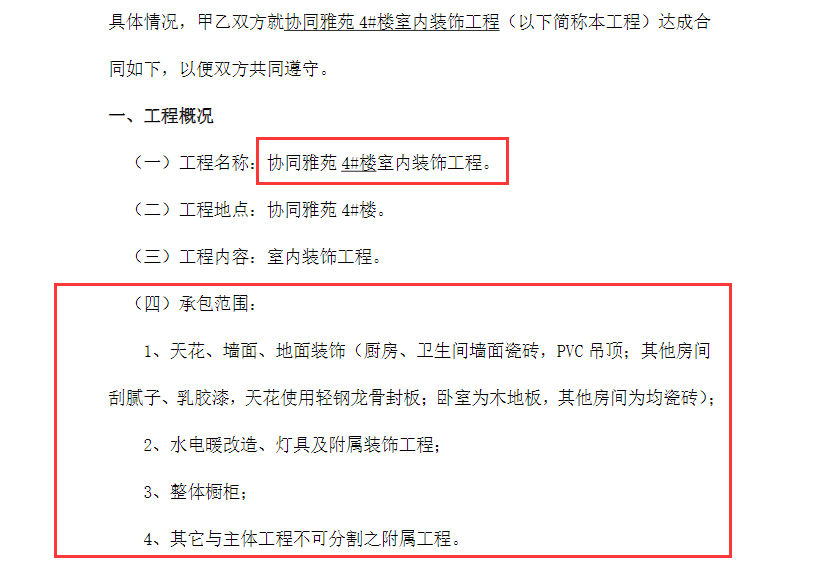

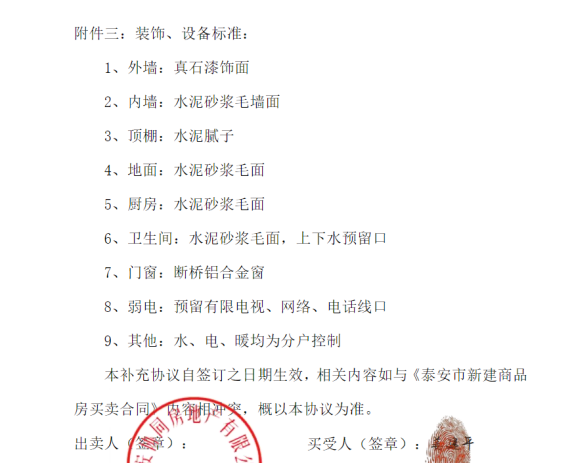

根据企业申报的资料进行审核,在审核销售合时发现,4#住宅楼交付条件为毛坯交付,与此同时列支4#楼装修成本为4,860,000.00元具体内容如下图:

根据上述信息,试分析该项目“精装房”在本次土地增值税清算过程中存在哪些风险?(本案例暂不考虑增值税影响)

案例解析:

根据销售合同信息可知,本项目4#住宅楼为毛坯交付,企业与购房者另行签订装修合同;与此同时企业仅将房款申报做为土地增值税应税收入,同时却将4#装修成本全额计入本项目开发成本;企业此举会导致收入、成本不匹配。根据国税发〔2006〕187号文相关规定:房地产开发企业销售已装修的房屋,其装修费用可以计入房地产开发成本。因此,房地产开发企业在处理已装修房屋的销售时,应仔细核算装修成本,并按照规定将其合理计入开发成本,以确保税务处理的准确性和合规性。

总结归纳:

在收入审核过程中首先要对销售明细表、销售合同、销售发票、预收账款等进行核实,确保收入准确性。若存在不一致需核实原因,是否存在隐瞒、漏报收入。核实销售合同中交付条件以及是否另行签订装修合同;若存在装修,要关注装修发票开具方是否为开发商。

在收入金额确认无误后,需根据收入确认情况对装修成本进行确认,保证收入、成本配比的一致性。应税收入未确认装修款项时,装修成本也不应在土地增值税清算中扣除;若应税收入中包含装修款,则应将已售部分装修成本确认为扣除项目。在对装修情况进行核实时,同时也要注意是否存在可移动家具,精装房是否做为样板间使用;此部分需结合当地政策核实是要作为开发成本扣除,允许扣除的情况下是否可以作为加计扣除基数。

通过上述案例我们可以看到精装房项目在税务处理上的复杂性及其潜在风险。企业需严格遵循税务法规,合理确认收入与成本,增强税务合规意识,通过精细化管理有效控制税务风险,保障企业健康发展。

政策依据:

《国家税务总局关于房地产开发企业土地增值税清算管理有关问题的通知 》(国税发〔2006〕187号)

第四条(四):房地产开发企业销售已装修的房屋,其装修费用可以计入房地产开发成本。

下述为地方政策仅供参考,具体还需结合当地税务机关口径

《国家税务总局海南省税务局关于发布<国家税务总局海南省税务局土地增值税清算审核管理办法>的公告》(2021年第7号)

第十六条:“建筑安装工程费的扣除,应按以下规定处理:

(一)销售已装修的房屋,装修费符合以下情形之一的,允许扣除:

1.在销售合同或补充协议中明确了房价中包含装修费的;

2.销售发票中包含装修费的;

3.签订销售合同时捆绑签订装修合同的;

随房屋一同出售的以房屋为载体,不可随意移动的附属设备和配套设施,如整体中央空调、户式小型中央空调、固定式衣柜橱柜等,其外购成本允许扣除;

(二)清算项目以外单独建造的样板房、售楼部,其建造费、装修费等不得计入房地产开发成本。在清算项目内装修样板房并转让,且房地产转让合同明确约定装修费包含在房价中的,样板房装修费允许扣除;”

《广州市地方税务局关于印发2014年土地增值税清算工作有关问题的处理指引的通知》(穗地税函〔2014〕175号)

第一条:“关于家具家电成本的扣除问题规定,随房屋一同出售的家具、家电,如果安装后不可移动,成为房屋的组成部分,并且拆除后影响或丧失其使用功能的,如整体中央空调、户式小型中央空调、固定式衣柜橱柜等,其外购成本计入开发成本予以扣除。其他家具、家电(如分体式空调、电视、电冰箱等)的外购成本予以据实扣除,但不得作为加计20%扣除的基数。”