房地产企业增值税收入大于企业所得税收入风险如何排除?现金支付有何风险?

前言

第一问:我公司是房地产开发企业,近期收到一条风险提醒:2019-2021年企业所得税申报收入(A10000表的营业收入)比增值税申报收入(按适用税率计税销售额本年累计数),三年合计少1000多万,可能存在少缴企业所得税问题。请问如何排除这个风险?

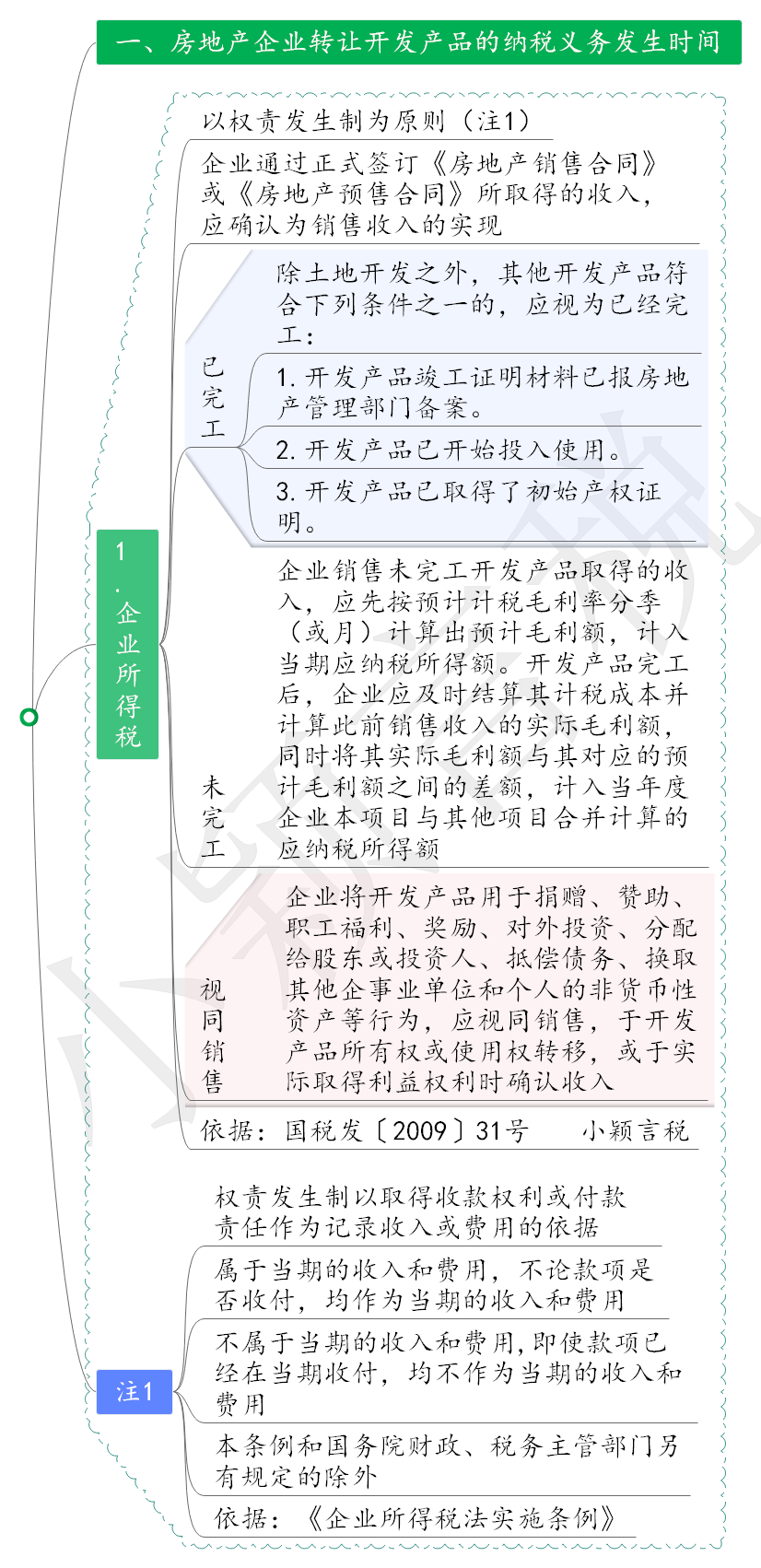

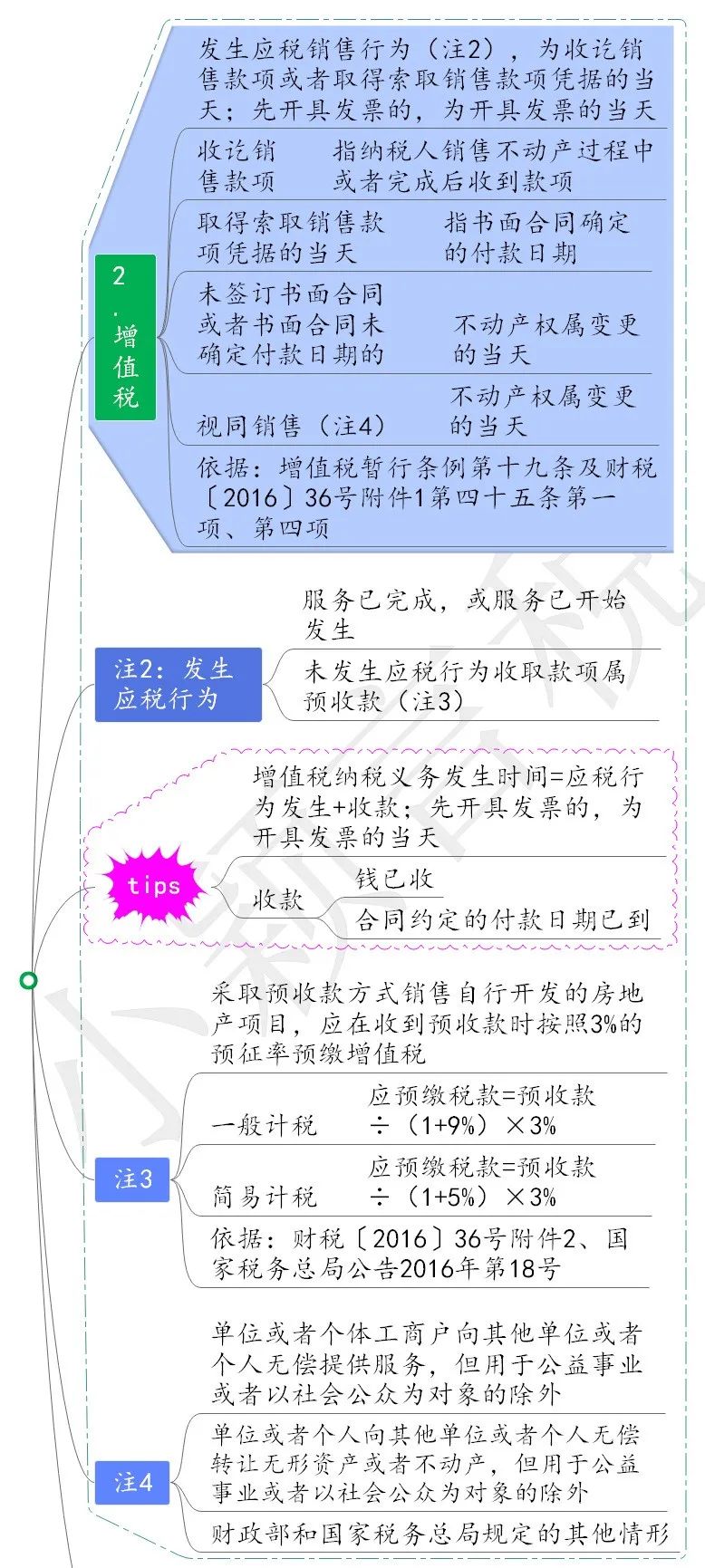

答:首先,房地产企业转让开发产品,增值税与企业所得税收入的纳税义务发生时间并不完全一致,具体如下图所示:

房地产企业转让开发产品,一般情况下,增值税和企业所得税收入都以开发产品交付作为应税行为(转让开发产品)发生的时间点,因此不会存在大的差异。实务中部分纳税人习惯增值税以开具带税率发票时间作为纳税义务发生时间,而企业所得税以房屋交付时间作为纳税义务发生时间,这样会造成因发票未开具而未及时结转增值税收入的情况,造成增值税收入小于企业所得税收入。

其次,采取预收款方式收取租金时,增值税以“收到预收款的当天”确认收入,企业所得税既可以按权责发生制分租赁期均匀确认收入,也可以选择不按权责发生制,而是通过填报A105020“未按权责发生制确认收入纳税调整明细表”选择在收取款项时一次性确认收入。

再次,增值税纳税申报表的销售收入与企业所得税纳税申报表的营业收入对比,实际上是与纳税调整前的会计收入进行比对,有一部分企业所得收入可能已经通过A105000表进行了纳税调增,这也是增值税申报收入大于企业所得税申报收入可能的原因之一。

第四,处置固定资产和无形资产,企业所得税纳税申报是将资产处置收入扣除账面价值和相关税费后的差额计入营业外收入或营业外支出,而增值税收入是全额计入销售收入,会使增值税申报收入大于企业所得税申报收入。

第五,纳税人取得的财政补贴收入,与其销售货物、劳务、服务、无形资产、不动产的收入或者数量直接挂钩的,应按规定计算缴纳增值税。增值税申报时填写在“按适用税率计税销售额”,而企业所得税收入申报填在“营业外收入”栏次,会使增值税申报收入大于企业所得税申报收入。

第六,如果房地产企业投资金融商品,金融商品转让收入也会产生两税申报收入不一致,增值税以扣除之前的不含税销售额填入纳税申报表主表销售额相关栏次,而企业所得税收入申报填在“投资收益”栏次。

第二问:我公司为生产羽绒被企业,现在亚马逊(海外)准备做自营电商,请教:什么时间确认收入?报关还是等销售回款?报关价格如何处理?结汇与报关价格不一致如何处理?

赵强答:2020年05月27日,《国际外汇管理局关于支持贸易新业态发展的通知》(汇发〔2020〕11号)出台,该文件第二条规定,“从事跨境电子商务的企业可将出口货物在境外发生的仓储、物流、税收等费用与出口货款轧差结算,并按规定办理实际收付数据和还原数据申报。跨境电子商务企业出口至海外仓销售的货物,汇回的实际销售收入可与相应货物的出口报关金额不一致。跨境电子商务企业按现行货物贸易外汇管理规定报送外汇业务报告。”

第三问:我公司大部分采购业务采用非现金支付,但也遇到有对方要求支付现金的情况,请问用现金付款有风险吗?

答:一旦出了问题,现金支付将使企业无法证明该笔业务的真实性。根据《企业所得税税前扣除凭证管理办法》(国家税务总局公告2018年第28号)第十四条规定,企业在补开、换开发票、其他外部凭证过程中,因对方注销、撤销、依法被吊销营业执照、被税务机关认定为非正常户等特殊原因无法补开、换开发票、其他外部凭证的,可凭以下资料证实支出真实性后,其支出允许税前扣除:(一)无法补开、换开发票、其他外部凭证原因的证明资料(包括工商注销、机构撤销、列入非正常经营户、破产公告等证明资料);(二)相关业务活动的合同或者协议;(三)采用非现金方式支付的付款凭证;(四)货物运输的证明资料;(五)货物入库、出库内部凭证;(六)企业会计核算记录以及其他资料。前款第一项至第三项为必备资料。因此在证明支出真实性时,非现金支付是必备条件。

文章来源:小颖严税