房地产开发企业“先租后售”是否按旧房申报土地增值税?

房地产开发企业“先租后售”越来越常见,特别是在办公、酒店、商场等商业地产,该模式下土地增值税是否应按旧房处理也备受关注,本文将对这一模式下的土地增值税处理做简要分析。一、旧房的界定

(一)总局的规定

财税字[1995]48号:新建房是指建成后未使用的房产。凡是已使用一定时间或达到一定磨损程度的房产均属旧房。使用时间和磨损程度标准可由各省、自治区、直辖市财政厅(局)和地方税务局具体规定。

税总函[2016]309号:土地增值税纳税申报表(三)还适用于以下从事房地产开发的纳税人:将开发产品转为自用、出租等用途且已达到主管税务机关旧房界定标准后,又将该旧房对外出售的。

(二)福建省的规定

闽财税政[1995]58号规定,新建房屋建成投入使用一年以上的房产确定为旧房,转让已使用的旧房,其价格按规定应由政府批准设立的房地产评估机构评定的重置成本价乘以成新度折扣率确定,并经主管税务机关确认,新建成投入使用一年以内的房产,按新房处理。

所以,按福建省现行的政策规定,房地产开发企业如果自用或出租时间超过一年,应按旧房进行土地增值税处理。

二、新房、旧房的主要差异点

与新房相比,旧房土地增值税计算主要存在以下特点

(一)房地产评估机构评定的重置成本价乘以成新度折扣率后的价格以及评估费用作为扣除;

虽然名为旧房,但实际上是首次对外销售,不存在以发票金额作为扣除的情况,仅能选择重置成本价*成新率。

(二)没有20%加计扣除;

(三)没有10%房地产开发费用扣除

(四)可扣除印花税

直观的感觉,旧房少了30%的扣除,大概率是对纳税人不利的。但其实房地产开发企业使用过的产品按新房或旧房申报增值税,并不存在哪种计算方式一定更划算。

比如,对于比较早期的开发产品,房价经历了巨幅的上涨,但原始的扣除项目金额很低,按新房计算土增增值税是不利的。这种情况下,虽然按旧房计算土地增值税,少了30%的扣除,但采用重置成本价能够消除一部分房地产价格上涨的影响,反而是有利的。

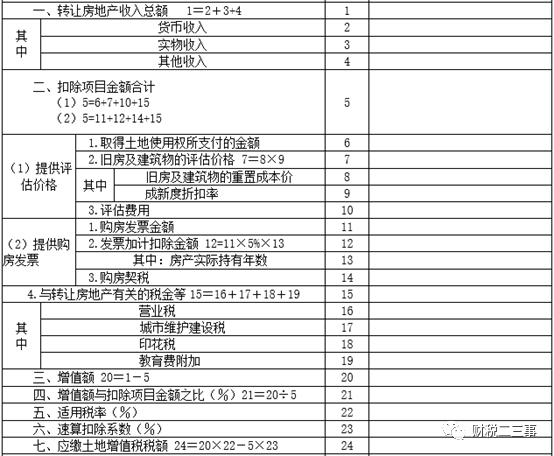

转让旧房申报表表样

三、争议

按照现行的规定,以使用时间或磨损程度来适用不同的土地增值税处理方式,不管在实务中还是理论界,实际上都存在比较大的争议。

有专家学者认为,土地增值税中,旧房这一概念实际上是不够严谨。国家税务总局没有给出具体的判断标准,而是授权各省自行规定。有的省份认为使用超过一年就算旧房;有的省份认为使用超过五年就算旧房;有的省份认为账面转为固定资产或投资性房地产就算旧房;有的省份认为办理产权登记就算旧房,真是那个五花八门……

有专家学者认为,应该将土地增值税中“新房”、“旧房”的规定,改为“存量房”、“增量房”。增量房俗称一手房,指房地产开发商投资新建造的商品房。存量房俗称二手房,是指房地产开发商已对外出售的商品房。笔者也以为,这种观点似乎更有道理。

首先,按现行的规定来区分“新房”、“旧房”并采用不同的土地增值税计算方式,其实是比较容易认为操纵的。

其次,现行的规定似乎影响了税收链条的完整。房地产开发企业将开发产品先出租一段时间后再出售,如果要当他是旧房,那他的前一个环节就应该要已经报过土地增值税,不然整个链条看来是不够完整的。但实际上他仍然是首次对外出售,在房地产交易中心过户的时候他还是毫无疑问的一手房,账面成本也能够准确核算,这个环节应该要按照新房来申报土地增值税。

所以,笔者的观点还是认为凡是房地产开发企业新建的商品房(增量房),在土地增值税处理时,都应该填报申报表二,即现行的新房土地增值税处理;凡是已经对外销售过的,在市场上流通的(存量房),再次销售时,填报申报表三,即现行的旧房土地增值税处理。

文章来源:财税二三事,作者:何其辉