房地产开发企业完工年度财税处理

房地产开发企业的由于开发时间长的特点,在开发的各个阶段的财税处理存在区别,本文主要总结房地产开发企业完工年度的财税处理。一般的工程完工标准,主要是指工程已施工完毕,所有的工序都已经全部完成并且资料手续等方面也全部完成。根据国税发〔2009〕31号第三条规定:企业房地产开发经营业务包括土地的开发,建造、销售住宅、商业用房以及其他建筑物、附着物、配套设施等开发产品。除土地开发之外,其他开发产品符合下列条件之一的,应视为已经完工:

(一) 开发产品竣工证明材料已报房地产管理部门备案。

(二) 开发产品已开始投入使用。

(三) 开发产品已取得了初始产权证明。

一、完工产品总成本的核算

1、计税成本的规定

房地产企业在结转完工开发产品成本前,要确保开发总成本的完整性,检查是否有应该属于待结转产品承担的成本还没有发生的情况。

除以下预提费用外,计税成本均应为实际发生的成本:

(1)出包工程未最终办理结算而未取得全额发票的,在证明资料充分的前提下,其发票不足金额可以预提,但最高不得超过合同总金额的10%。

(2)公共配套设施尚未建造或尚未完工的,可按预算造价合理预提建造费用。此类配套设施应为非营利性性质可以预提。

(3)应向政府上缴但尚未上缴的报批报建费用,物业完善费可以按规定预提物业完善费用是指按规定应由企业承担的物业管理基金、公建维修基金或其他专项基金。

预提费用的账务处理:

【案例】甲房地产开发公司应支付报批报建费用3000元,但企业在办理成本核算时尚未上交。

账务处理:

借:开发产品 3000

贷:应付账款-预提费用 3000

实际上交3000时:

借:应付账款-预提费用 3000

贷:银行存款 3000

若实际上交金额为2800元

借:应付账款-预提费用 3000

主营业务成本 -200

贷:银行存款 2800

备注:实际结算成本之间的差额应借记或贷记主营业务成本。

2、完工成本的结转成本核算对象的成本归集完后,需要确定哪些成本核算对象是开发产品,哪些不是开发产品,比如营利性公共配套设施,即产权归企业所有的,或未明确产权归属的,或无偿赠与地方政府、公用事业单位以外其他单位的,应当单独核算其成本;而非营利性公共配套设施,其发生的各项费用支出属于待分摊公共配套设施成本,应归集后按受益对象分摊到开发产品中。分配方法一般采用建筑面积法。

【案例】甲房地产开发公司某项目成本核算对象成本如下:

具体分配如下:

1.1、 按占地面积分会所的土地征用及拆迁补偿费500万元

住宅承担=500/(2000+2800)×2000=208.33(万元)

写字楼承担=500/(2000+2800)×2800=291.67(万元)

1.2 、按占地面积分车棚的土地征用及拆迁补偿费100万元

住宅承担=100/(2000+2800)×2000=41.67(万元)

写字楼承担=100/(2000+2800)×2800=58.33(万元)

以下相关成本均按建筑面积分配。

2.1、分会所的前期工程费1万元

住宅承担=1/(12000+16800)×12000=0.42(万元)

写字楼承担=1/(12000+16800)×16800=0.58(万元)

2.2、分车棚的前期工程费1万元

住宅承担=1/(12000+16800)×12000=0.42(万元)

写字楼承担=1/(12000+16800)×16800=0.58(万元)

3.1、分会所的建筑安装工程费400万元

住宅承担=400/(12000+16800)×12000=166.67(万元)

写字楼承担=400/(12000+16800)×16800=233.33(万元)

3.2、分车棚的建筑安装工程费200万元

住宅承担=200/(12000+16800)×12000=83.33(万元)

写字楼承担=200/(12000+16800)×16800=116.67(万元)

4.1、分会所的开发间接费用3万元

住宅承担=3/(12000+16800)×12000=1.25(万元)

写字楼承担=3/(12000+16800)×16800=1.75(万元)

4.2、分车棚的开发间接费用3万元

住宅承担=3/(12000+16800)×12000=1.25(万元)

写字楼承担=3/(12000+16800)×16800=1.75(万元)

分配后分录:

借:开发产品-住宅 3319.34

开发产品-写字楼 4720.66

贷:开发成本-住宅–土地征用及拆迁补偿费 1000

开发成本-住宅–前期工程费10

开发成本-住宅–建筑安装工程费1800

开发成本-住宅–开发间接费用 6

开发成本-住宅–公共配套设施费503.34

开发成本-写字楼–土地征用及拆迁补偿费1400

开发成本-写字楼–前期工程费8

开发成本-写字楼–建筑安装工程费2600

开发成本-写字楼–开发间接费用 8

开发成本-写字楼–公共配套设施费704.66

注意:完工后将开发成本中明细科目结转至开发产品。

二、开发产品结转的处理

房屋建设是在土地的上面,与土地紧密相连。核算土地开发成本时分为两种情况:

(一)原来已将土地作为成本核算对象,单独核算了土地的开发成本。会计分录如下:

借:开发成本-房屋开发(某房屋)

贷:开发成本-土地开发(某土地)

如果已将土地的开发成本转入了开发产品,在开始建设房屋的时候,会计分录如下:

借:开发成本-房屋开发(某房屋)

贷:开发产品-土地(某土地)

(二)拿地后直接开始建房

【案例】甲房地产开发公司2022年6月份,开始开发经营公寓,本月发生的经济业务如下:

6月1日,用银行存款支付公寓拆迁补偿费20万元,设计费2万元,会计分录如下:

借:开发成本-公寓-征地占用及拆迁补偿费 200000

开发成本-公寓-前期工程费 20000

贷:银行存款 220000

6月5日,项目部使用的设备所承担的折旧金额为10000万元

借:开发成本-公寓-开发间接费用 10000

贷:累计折旧 10000

6月10日,企业收到承包单位工程价款结算单,应付公寓工程进度款50万。

借:开发成本-公寓-建筑安装工程费 500000

贷:应付账款-应付工程款-××单位 500000

6月10日,月末分配开发间接费用,公寓应分配8000元,住宅应分配10000元。

借:开发成本-公寓-开发间接费用 8000

开发成本-住宅-开发间接费用 10000

贷:开发间接费用 18000

期末,公寓已完工,但配套设施尚未完工,报经主管部门批准,同意用其预算成本2万元,预提计入成本。做如下会计分录:

借:开发成本-公寓-公共配套设施费 20000

贷:应付账款-预提配套设施费 20000

公寓完工后,结转其实际成本

借:开发产品-公寓 758000

贷:开发成本-公寓-征地占用及拆迁补偿费 200000

开发成本-公寓-前期工程费20000

开发成本-公寓-开发间接费用 10000

开发成本-公寓-建筑安装工程费 500000

开发成本-公寓-开发间接费用 8000

开发成本-公寓-公共配套设施费 20000

三、完工年度的企业所得税处理

房地产开发企业是否完工对企业所得税影响意义重大,完工前由于企业无法取得实际准确的成本金额,国家也规定了相应的预缴所得税的方法,即按照未完工产品的计税毛利率确定。

根据国税发〔2009〕31号第九条规定:企业销售未完工开发产品取得的收入,应先按预计计税毛利率分季(或月)计算出预计毛利额,计入当期应纳税所得额。开发产品完工后,企业应及时结算其计税成本并计算此前销售收入的实际毛利额,同时将其实际毛利额与其对应的预计毛利额之间的差额,计入当年度企业本项目与其他项目合并计算的应纳税所得额。

因此在项目完工前的涉税事项相对简单,只需要按上述预征的规定进行预缴所得税即可。但一旦完工,所得税税前扣除的实际成本就已经确定,房地产开发企业必须按规定及时结转开发产品计税收入和实际成本,按实际毛利额缴纳企业所得税,同时将开发产品实际毛利额与其对应的预计毛利额之间的差额,计入当年(完工年度)应纳税所得额。

【案例】某房地产企业2016年4月开工某楼盘项目,增值税适用简易计税方法,2016年11月开始预收房款,当年末“预收账款”余额30000万元,2017年收到预收款20000万元,2017年10月项目竣工交付,企业将已收齐全款的预收款结转确认为主营业务收入49600万元,2017年末“预收账款”余额为400万元,其中:当年预收甲客户房款300万元、经了解该客户尚未交全房款,按销售合同应收未收200万元(已到约定付款日期,非按揭方式);预收零散客户认购意向金60万元,尚未签订正式的销售合同;应退已确认收入的客户面积价差40万元。该企业所在地区未完工开发产品预计计税毛利率为10%。

企业2016年缴纳城建税及附加102.86万元、按2%预征率预征土地增值税582.85万元,均计入“应交税费”借方;2017年缴纳城建税及附加181.93万元、预征土地增值税388.57万元,2017将以上税金及附加按确认收入金额结转“税金及附加”1247.07万元。

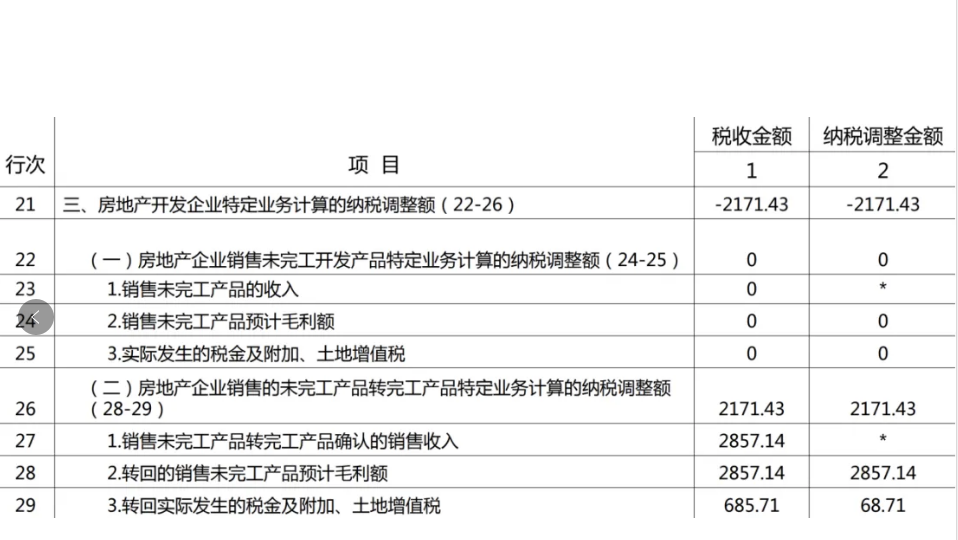

2016年度,因开发产品未完工,当年取得的预收房款进行价税分离后,按10%预计计税毛利额30000/1.05×10%=2857.14万元,同时给予扣除实际缴纳的城建税及附加、预征的土地增值税685.71万元,纳税调整增加2171.43万元,计入2016年度应纳税所得额。

2017年度,开发产品已完工,年末“预收账款”余额中的已收甲客户房款,不再适用预计计税毛利额调整方法,应当连同应收未收的房款一起确认为销售收入500/1.05=476.19万元,填入《A105000纳税调整项目明细表》第11行“税收金额”栏。

对预收零散客户认购意向金60万元,因企业尚未与客户签订正式的销售合同,不需要确认收入;应退已确认收入的客户面积价差40万元,属于应付未付款,不属于收入。

对在2017年度会计结转确认销售收入的2016年度预收房款及其计提的相关税金,因其在2016年度汇缴时已按实际毛利额、税金及附加计入应纳税所得额,故需要转回原预计的毛利额、税金及附加,至此,该项税收与会计产生的时间性差异结平。

文章来源: 李龙地产财税服务