个人公益捐赠支出税前扣除简析

人间大爱,润物无声。捐赠,已是当今社会常见的一种爱的表现。笔者特撰此文,以期帮助大家更为细致地了解个人捐赠支出税前扣除的相关事项。

个人捐赠,是捐赠项下的子项目。按照现行税法规定,个人发生的捐赠支出不一定都能在缴纳个人所得税前扣除,必须是公益捐赠支出才可以扣除。

公益捐赠及可扣除捐赠金额的认定

个人(包括居民个人和非居民个人,下同)通过中国境内的公益性社会组织、县级以上人民政府及其部门等国家机关,向教育、扶贫、济困等公益慈善事业的捐赠,称之为“公益捐赠”。

这里的“境内公益性社会组织”包括:依法设立或登记并按规定条件和程序取得公益性捐赠税前扣除资格的慈善组织、其他社会组织和群众团体。

在实务中,个人进行的公益捐赠基本是以捐赠货币为主,其捐赠支出的金额也就按照实际捐赠金额确定即可。如果捐赠的是实物(非货币性资产),就按照所捐赠的非货币性资产的市场价格确定捐赠金额;捐赠股权、房产的,按照财产原值确定。

按照税法规定,个人将其所得对教育、扶贫、济困等公益慈善事业进行捐赠,捐赠额未超过纳税人申报的应纳税所得额30%的部分,可以从其应纳税所得额中扣除;国务院规定对公益慈善事业捐赠实行全额税前扣除的,从其规定。

可见,所说的个人所得税税前扣除公益捐赠支出,是指在计算个人所得税的应纳税所得额时扣除,而非在应纳税额中直接扣除捐赠支出金额。

例如:张先生2019年取得综合所得项目的收入17万元,减除费用、专项附加扣除等常规扣除项目后的应纳税所得额是10万元,当年发生一般公益捐赠支出4万元,他实际到手的收入为13万元(17-4),计算扣除捐赠额之前的应纳税所得额是10万元,而扣除全部捐赠额以后的所得额只有6万元。

张先生在计算可扣除的公益捐赠金额时,应以不超过10万元(而非6万元)的30%为限,最高可扣除3万元(超过30%部分的1万元不得扣除)。因此张先生的应纳税所得额为7万元(10-3)。

如果本例中张先生的公益捐赠支出为2万元,则应在30%的比例限额(3万元)内据实扣除2万元,应纳税所得额为8万元(10-2)。

须取得公益捐赠票据方可税前扣除

必须记住的是,个人发生公益捐赠后应及时取得符合规定的捐赠票据方能享受公益捐赠税前扣除政策,而且,取得的捐赠票据应留存五年。

按照规定,公益性社会组织、国家机关在接受个人捐赠时,应当开具捐赠票据;个人索取捐赠票据的,应予以开具。

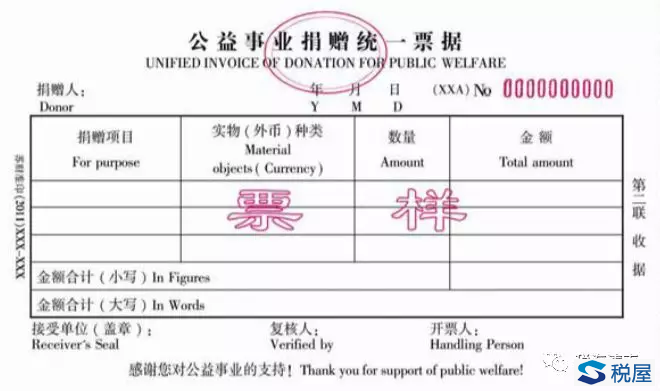

(捐赠收据本装票)

郑重提示:各级人民政府及其部门、公益性事业单位、公益性社会团体及其他公益性组织,依法接受并用于公益事业的捐赠财物时,均需向提供捐赠的自然人、法人和其他组织开具捐赠票据,即财政部门统一印制、并套印全国统一式样的财政票据监制章的《公益事业捐赠统一票据》(现行有本装票和滚筒机打票,电子票据也即将推行)。普通的《非税收入一般缴款书》不能用于收取公益捐赠财物。

(捐赠收据滚筒机打票)

单位统一组织捐赠:在实务中,对于有工作单位的个人,很多情况下是由单位统一组织员工开展公益捐赠,单位收款后汇总交付给符合接受捐赠条件的公益性社会组织、国家机关,同时取得接受捐赠方汇总开具的一张捐赠票据。如果是这种情况,纳税人可以凭接受捐赠方汇总开具给单位的捐赠票据和员工明细单进行税前扣除。

例如:闻涛医药器械销售公司的武先生2020年2月份取得工资10000元,减除可扣除的费用、专项附加扣除等常规扣除项目后的所得额是3500元,同时该月参加单位组织的公益捐赠活动捐赠了2000元(该项公益捐赠属于可在税前全额扣除的项目)。单位在收取包括武先生在内的员工们的捐赠款后,汇总交付给符合公益性捐赠税前扣除资格的某慈善基金会,并取得该基金会开具的一张《公益事业捐赠统一票据》。

闻涛医药器械销售公司在预扣武先生2月份个人所得税时,无需要求武先生提供公益捐赠支出的捐赠票据,只需凭本单位取得的捐赠票据,加上自制的员工捐赠明细单(捐赠汇总金额应与取得的汇总捐赠票据金额一致),即可为包括武先生在内的员工办理公益捐赠的税前扣除,按扣除后的应纳税所得额计算各员工当月的应缴税额进行预扣预缴。

个人取得应税所得享受公益捐赠扣除政策的,均可自行申报扣除,部分项目也可以通过扣缴义务人在预扣预缴(代扣代缴)时扣除。通过扣缴义务人扣除的,应当告知扣缴义务人符合条件可扣除的公益捐赠支出金额,并提供捐赠票据的复印件,其中捐赠股权、房产的还应出示财产原值证明。扣缴义务人应当按照规定在预扣预缴、代扣代缴税款时予扣除。

要告诉大家的是,通过扣缴义务人办理公益捐赠扣除的,如果在发生公益捐赠时不能及时取得捐赠票据的,也不用着急,可以暂时凭公益捐赠的银行支付凭证扣除,同时将复印件提供给扣缴义务人;并在捐赠之日起90日内向扣缴义务人补充提供捐赠票据。但如果个人未按规定提供捐赠票据的,扣缴义务人应在30日内向主管税务机关报告。

公益捐赠支出税前扣除的具体方式

(一)居民个人发生的公益捐赠支出可以在综合所得(工资、薪金所得;劳务报酬所得;稿酬所得;特许权使用费所得)、分类所得(财产租赁所得、财产转让所得、利息股息红利所得、偶然所得)或经营所得中扣除。

1.在综合所得中扣除公益捐赠:

综合所得年度汇算应退或应补税额=[(综合所得收入额-60000元-“三险一金”等专项扣除-子女教育等专项附加扣除-依法确定的其他扣除-捐赠)×适用税率-速算扣除数]-当年已预缴税额

(1)取得工资薪金所得的,可以选择在预扣预缴时扣除公益捐赠支出,也可以选择在年度汇算清缴时扣除。

例如:闻涛财产保险有限公司的员工邓女士2020年每月取得工资12000元,每月允许减除的费用及专项附加扣除等常规扣除合计7000元。1月份应纳税所得额为5000元,公司预扣预缴了邓女士的个人所得税150元;2月份,邓女士发生一般公益捐赠支出2000元,邓女士选择在预扣预缴时通过扣缴义务人享受公益捐赠支出扣除政策,按规定向公司提供了相关捐赠票据复印件。闻涛财产保险有限公司在计算可扣除的公益捐赠金额及应预扣税额时,财务人员提出了以下两种方式:

①2月份计算扣除捐赠额之前的应纳税所得额与1月份同为5000元,按照限额扣除比例30%计算,可税前扣除的公益捐赠限额为1500元(5000×30%),因此,应预扣邓女士2月份个人所得税105元:

(12000×2-7000×2-1500)×3%-150=105

②虽然2月份计算扣除捐赠额之前的应纳税所得额为5000元,但是截止捐赠当月的扣除捐赠额之前的累计(1至2月)应纳税所得额为10000元(12000×2-7000×2),应以该累计应纳税所得额10000元为基数按限额扣除比例30%计算,可税前扣除的公益捐赠限额为3000元(10000×30%),因此应按实际捐赠金额2000元据实扣除公益捐赠支出,实际应预扣邓女士2月份个人所得税90元:

(12000×2-7000×2-2000)×3%-150=90

按照政策规定,正确的扣除方式是第二种。取得工资、薪金所得的纳税人选择在预扣预缴时扣除的,应按照累计预扣法计算扣除限额,其捐赠当月的扣除限额为截至当月为止的累计应纳税所得额的30%。

(2)取得劳务报酬所得、稿酬所得、特许权使用费所得的,预扣预缴时不扣除公益捐赠支出,统一在汇算清缴时扣除。

例如:保险营销员洪先生为闻涛财产保险有限公司提供保险代理服务,于2020年2月份取得佣金收入12000元,当月发生一般公益捐赠支出3000元。保险营销员取得的佣金收入属于劳务报酬所得,公司应按累计预扣法计算预扣洪先生的劳务报酬所得个人所得税。

鉴于政策规定,对于个人取得劳务报酬所得、稿酬所得、特许权使用费所得的,预扣预缴个人所得税时暂不能扣除公益捐赠支出,只能在办理汇算清缴时再扣除,因此,闻涛财产保险有限公司在预扣洪先生个人所得税时,当月的公益捐赠支出3000元暂不能扣除,应对支付的12000元劳务报酬按规定计算应纳税所得额,按劳务报酬所得项目预扣当月税款。在次年办理汇算清缴时,洪先生再以全年所得计算可扣除的公益捐赠支出金额,最终结清2020年度应退或应补税款。

2.在分类所得中扣除公益捐赠:

发生的公益捐赠支出,可在捐赠当月取得的分类所得中扣除;捐赠当月有多项多次分类所得的,应先在其中一项一次分类所得中扣除,已经在分类所得中扣除的公益捐赠支出,不再调整到其他所得中扣除。取得全年一次性奖金、股权激励等所得,且按规定采取不并入综合所得而单独计税方式处理的,公益捐赠支出扣除比照分类所得的扣除规定处理。

3.在经营所得中扣除公益捐赠:

在经营所得中扣除公益捐赠支出的,可以选择在预缴税款时扣除,也可以选择在汇算清缴时扣除。个体工商户发生的公益捐赠支出,在其经营所得中扣除。个人独资企业、合伙企业发生的公益捐赠支出,其个人投资者应当按照捐赠年度合伙企业的分配比例(个人独资企业分配比例为百分之百),计算归属于每一个人投资者的公益捐赠支出,个人投资者应将其归属的个人独资企业、合伙企业公益捐赠支出和本人需要在经营所得扣除的其他公益捐赠支出合并,在其经营所得中扣除。但需注意,核定征收个人所得税的不扣除公益捐赠支出。

居民个人可以根据以上各项所得的收入、公益捐赠支出、适用税率等情况,自行决定在综合所得、分类所得、经营所得中扣除的公益捐赠支出的顺序。但需要注意的是,除了允许全额扣除的外,在综合所得、经营所得中扣除的,扣除限额分别为当年综合所得、当年经营所得应纳税所得额的30%;在分类所得中扣除的,扣除限额为当月分类所得应纳税所得额的30%。

取得综合所得、分类所得、经营所得的,在当期一个所得项目扣除不完的公益捐赠支出,可以按规定在其他所得项目中继续扣除。选择在分类所得中扣除的,捐赠当月有多项多次分类所得的,应先在其中一项一次分类所得中扣除,而且,已经在分类所得中扣除的公益捐赠支出,不再调整到其他所得中扣除。

(二)非居民个人发生的公益捐赠支出,先在按月或者按次分项计算个人所得税的各项所得中扣除,未超过其在公益捐赠支出发生当月的应纳税所得额30%的部分,可以从其取得的取得工资、薪金所得,劳务报酬所得,稿酬所得和特许权使用费所得,利息、股息、红利所得,财产租赁所得,财产转让所得和偶然所得的应纳税所得额中扣除。扣除不完的公益捐赠支出,可以再在经营所得中继续扣除。

此外,个人按规定可以在当月的应纳税所得额中扣除公益捐赠支出而未实际扣除的,可按规定追补扣除。

例如:杨女士2020年2月份从甲单位闻涛咨询服务有限公司取得偶然所得收入5000元、代扣税额1000元后实际到手收入4000元;从乙单位闻涛文化传播公司取得利息所得收入3000元、代扣税款600元后实际到手收入2400元。杨女士当月发生公益捐赠支出6000元(该项公益捐赠属于可在税前全额扣除的项目),由于当时不知道可以税前扣除公益捐赠而未将相关捐赠情况及资料提供给甲、乙两单位。

3月初,杨李女士看到税海涛声公众号所写的关于个人公益捐赠税前扣除的文章后,拿着捐赠票据去找甲乙两单位要求追补扣除公益捐赠支出。此时,甲单位已将代扣的个人所得税解缴到主管税务机关,乙单位代扣税款后尚未解缴入库。

因此,杨女士向甲单位闻涛咨询服务有限公司提出请其向征收税款的税务机关办理更正申报追补扣除的申请并提供捐赠票据复印件后,甲单位和征收税款的税务机关应当予以办理。鉴于杨女士捐赠的6000元可全额税前扣除,而从甲单位取得的税前偶然所得收入才5000元,因此该项收入的应纳税所得额为零从而无需缴税,征收税款的税务机关应将由甲单位代扣代缴的杨女士缴纳的税款1000元退还给甲单位,甲单位再支付给杨女士。

至于乙单位闻涛文化传播公司,其虽然已经代扣了杨女士的税款600元但税款尚未解缴入库,在接到杨女士要求追补扣除公益捐赠支出的申请及捐赠票据复印件后,乙单位应及时退还已扣税款。

但是,应注意的是,杨女士应将分别向甲乙两单位申请追补扣除公益捐赠支出的金额等情况理顺清楚,并告知乙单位其已在甲单位扣除了5000元公益捐赠支出的情况,即在乙单位只应追补扣除尚未扣除的1000元(6000-5000)公益捐赠支出。据此,闻涛文化传播公司应代扣杨女士个人所得税的应纳税所得额为2000元(3000-1000),应代扣税额相应变更为400元,应退还给杨女士税款200元,再将剩余的已代扣税款400元解缴入库。

郑重提示:纳税人不如实提供相关纳税资料,采取欺骗、多报、虚报扣除金额等手段造成少缴税款的,将会受到失信惩戒乃至被依法追究法律责任。

特别说明:个人发生公益捐赠支出,最高可按应纳税所得额的30%扣除是一般性规定。个人向农村义务教育,向福利性、非营利性的老年服务机构等规定对象的公益捐赠,允许全额扣除。如果遇到极为特殊的情形(如汶川地震等大型自然灾害、“非典”疫情等重大突发事件),国务院规定对专项公益捐赠支出可全额税前扣除的,按照规定执行。

如果个人同时发生按30%扣除和全额扣除的公益捐赠支出,纳税人可以自行选择扣除次序。

文章来源:税海涛声 作者:段文涛