广宣费相关税法规定及纳税调整

(一)在资金、经营、购销等方面存在直接或者间接的控制关系;

(二)直接或者间接地同为第三者控制;

(三)在利益上具有相关联的其他关系。

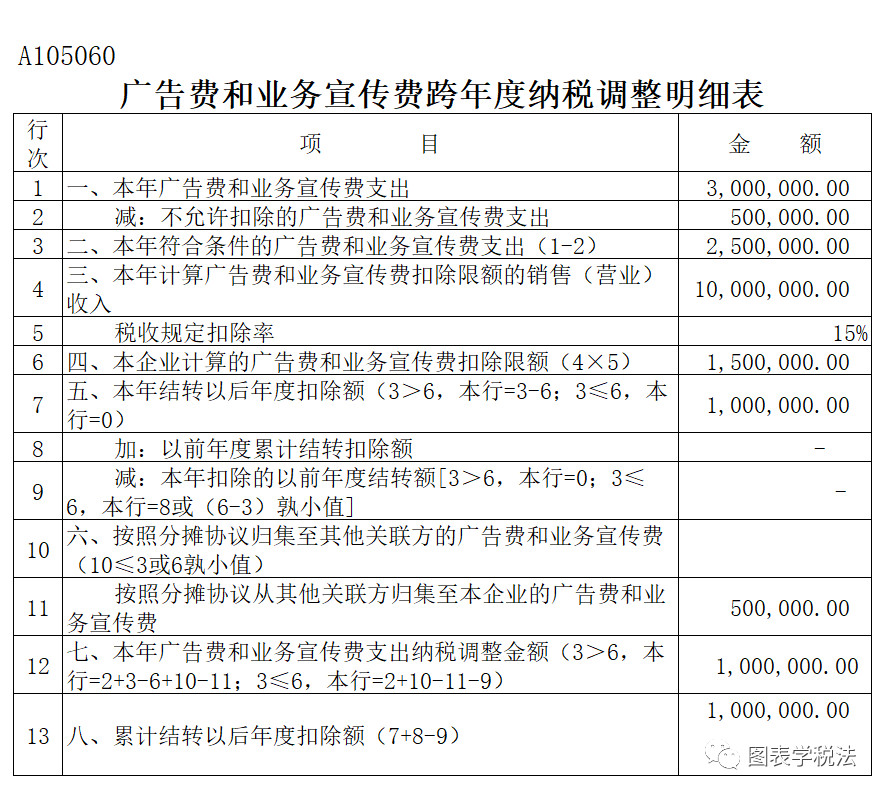

假设1:A、B广宣费在各自公司扣除

A:广宣费扣除限额=1000*15%=150万元

未取得发票,纳税调整+50万元

超过扣除限额,纳税调整=300-50-150=100万元

应纳税所得额=200+50+100=350万元

应纳企业所得税=350*25%=87.5万元

B:应纳企业所得税=500*25%=125万元

合计应纳企业所得税=87.5+125=212.5万元

假设2:A、B签订分摊协议将B广宣费全部分摊给A公司扣除

A:广宣费可多扣除50万元,应纳税调整-50万元

应纳税所得额=200+50+100-50=300万元

应纳企业所得税=100*5%+200*10%=15万元

B:应纳企业所得税=(500+50)*25%=137.5万元

合计应纳企业所得税=15+137.5=152.5万元

文章来源:黎雪梅 图表学税法