《关于\"营改增\"后房地产支付的出让地价款按差额计税法抵减的销项税额在土地增值税清算时的处理意见》值得商榷

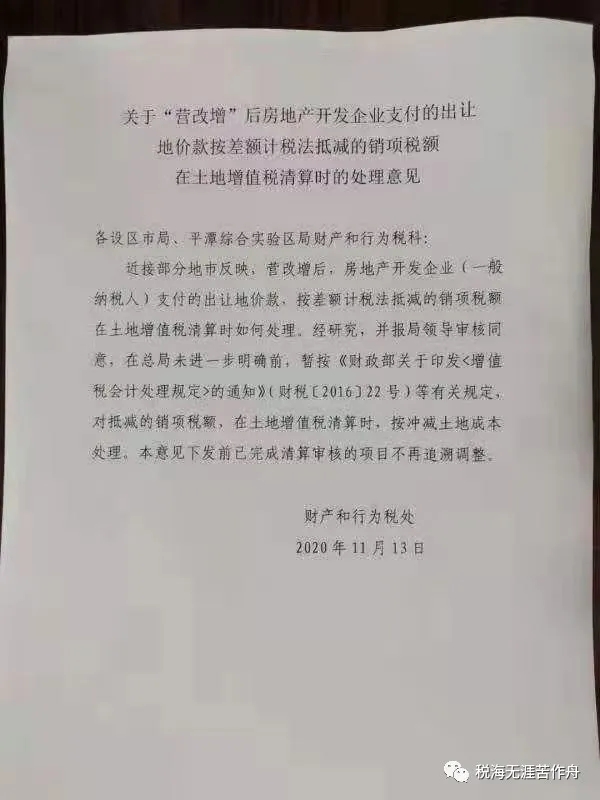

近日,在网上见到某省税务局财产和行为税处一则《关于“营改增”后房地产支付的出让地价款按差额计税法抵减的销项税额在土地增值税清算时的处理意见》。如图:

网上对此有不同的声音,小编觉得这个意见是错误的。具体如下:

1、错把财会【2016】22号写成财税【2016】22号。

2、误把会计文件作为土增税执法的依据。

3、在总局2016年早就有明确规定的情况下,依然说“在总局未进一步明确前”,甩锅的姿势不够漂亮。

4、“报局领导审核同意”,自身缺乏担当精神。

首先说这个意见中的一个文号的错误,该意见中提到的财税【2016】22号文应该是财会【2016】22号文——《增值税会计处理规定》。我们知道财税的文件一般来规定税收政策问题,而财会的文件规定会计处理方法,税收政策能否参照,需要具体分析。在企业所得税申报表填写说明中,就明确“纳税人在计算企业所得税应纳税所得额及应纳税额时,会计处理与税收规定不一致的,应当按照税收规定计算。税收规定不明确的,在没有明确规定之前,暂按国家统一会计制度计算。”

房地产企业因为增值税差额征税,企业所得税如何处理,税收规定不明确,因此,在企业所得税处理时,可以按财会【2016】22号文进行处理。

差异的产生

假设某房企2020年10月取得某新项目含税销售收入1亿元,对应的土地价款1000万元。按22号文,会计处理如下:

借:银行存款 10000万

贷:主营业务收入 9174.31万(10000/1.09)

应交税费——应交增值税(销项税额) 825.69万(10000/1.09*9%)

借:主营业务成本 82.57万(1000/1.09*9%)

贷:应交税费——应交增值税(销项税额抵减) 82.57万

而按照《财政部、国家税务总局关于全面推开营业税改征增值税试点的通知》(财税【2016】36号)的规定,销项税额计算方法:

(10000-1000)/1.09*9% = 743.12万。

前面说的会计处理是先确定销项税额825.69万,再抵减82.57万,结果825.69-82.57=743.12万,两者在增值税的结果上是一样的。

那么企业所得税呢,由于企业所得税没有针对房企营改增的专门政策,因此,可参照会计处理规定,收入9174.31万,土地成本1000-82.57=917.43万。

那么土地增值税能否参照上述处理呢,答案是不行。首先,土地增值税并没有类似于企业所得税那样参照会计制度规定进行处理的规定,其次,财政部与税务总局事实上对营改增后土增税收入的确认有明确的规定。那就是财税【2016】43号以及税务总局公告2016年70号。

《关于营改增后土地增值税若干征管规定的公告》(70号公告)明确:营改增后,纳税人转让房地产的土地增值税应税收入不含增值税。适用增值税一般计税方法的纳税人,其转让房地产的土地增值税应税收入不含增值税销项税额。也就是,土增税收入 = 价税合计 - 销项税额。

那么这里的销项税额怎么确定呢,我们来看36号文件的规定:

房地产开发企业中的一般纳税人销售其开发的房地产项目(选择简易计税方法的房地产老项目除外),以取得的全部价款和价外费用,扣除受让土地时向政府部门支付的土地价款后的余额为销售额。

销项税额,是指纳税人发生应税行为按照销售额和增值税税率计算并收取的增值税额。销项税额计算公式: 销项税额=销售额×税率

上例中,首先销售额应该等于(10000-1000)/1.09 = 8256.88。销项税额=8256.88*9%=743.12。

然后我们根据70号公告的规定,土增税收入 = 10000 - 743.12 = 9256.88。由于成本没有冲减,因此土地成本1000万。

差异分析

企业所得税:收入9174.31万,土地成本1000-82.57=917.43万。差额 9174.31 - 917.43 = 8256.88。

土增税:收入9256.88 - 土地成本1000 = 8256.88。

表面看似乎两者处理一致。但实际上政策效果完全不同,对企业所得税来说,收入额的差异意味着招待费等费用扣除基数的变化。而对土地增值税来说,成本允许作为加计扣除20%及费用计算扣除(5%或10%以内)的基数,一旦成本被冲减,对企业是不利的。

文章来源:税海无涯苦作舟