增值税、土地增值税、消费税等和企业所得税视同销售的异同

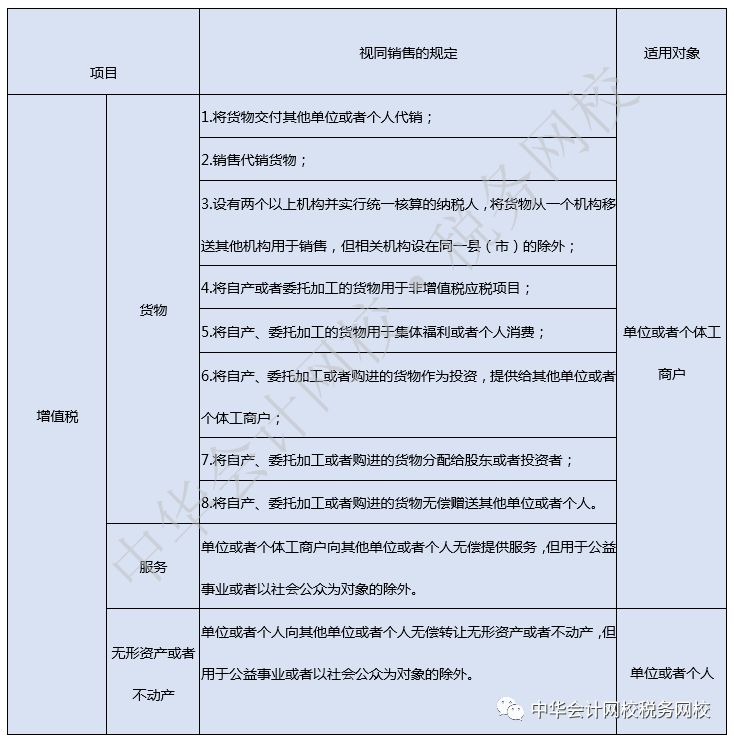

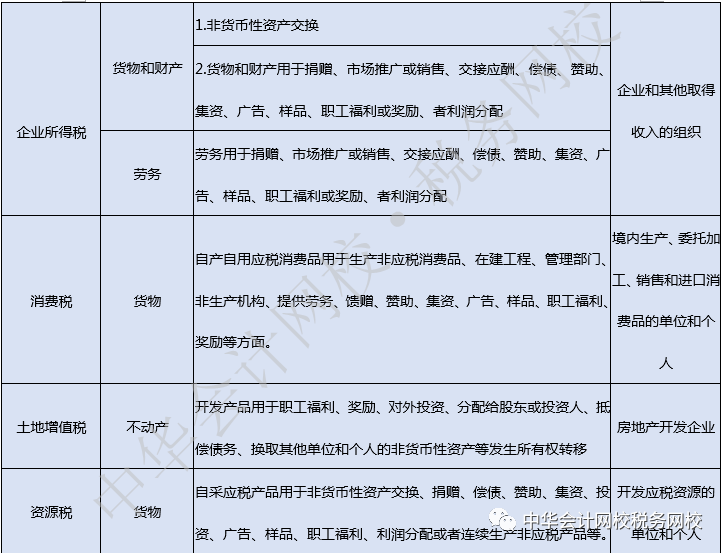

增值税、土地增值税、消费税、资源税和企业所得税都规定了视同销售,那么它们是怎样规定的?有哪些异同?下面我们一起看一看。

不同税种视同销售的主要区别:

1.增值税货物和服务视同销售的适用对象包含个体工商户,不含其他个人;增值税无形资产或者不动产的视同销售包含个体工商户和其他个人。

2.消费税和资源税视同销售的适用对象包含个体工商户和其他个人。

3.土地增值税的视同销售适用对象仅适用于房地产开发企业。

4.企业所得税、土地增值税和资源税规定,“非货币性资产交换”属于视同销售;“非货币性资产交换”对于增值税属于销售而非视同销售。

5.无偿提供服务、无偿转让无形资产或者不动产,用于公益事业或者以社会公众为对象,不视同销售;无偿增送货物,用于公益事业或者以社会公众为对象,属于视同销售。

6.消费税和资源税的视同销售都包含“连续生产非应税产品”,其他税种无此规定。

视同销售的相关政策:

《中华人民共和国增值税暂行条例实施细则》(财政部、国家税务总局令第65号)

《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)

《中华人民共和国企业所得税法实施条例》(国务院令第512号)

《国家税务总局关于企业处置资产所得税处理问题的通知》(国税函[2008]828号)

《国家税务总局关于房地产开发企业土地增值税清算管理有关问题的通知》(国税发[2006]187号)

《中华人民共和国消费税暂行条例》(国务院令第539号)

《中华人民共和国消费税暂行条例实施细则》(财政部 国家税务总局第51号令)

《国务院关于修改<中华人民共和国资源税暂行条例>的决定》(国务院令第605号)

《中华人民共和国资源税暂行条例实施细则》(财政部 国家税务总局令第66号)

《中华人民共和国资源税法》(主席令第三十三号)

《财政部 税务总局关于资源税有关问题执行口径的公告》(财政部 税务总局公告2020年第34号)

视同销售的特殊性规定:

扶贫捐赠免征增值税;疫情捐赠免征增值税及附加税费、消费税。

相关政策依据:

《财政部 税务总局 国务院扶贫办关于扶贫货物捐赠免征增值税政策的公告》(财政部 税务总局 国务院扶贫办公告2019年第55号)

第一条 自2019年1月1日至2022年12月31日,对单位或者个体工商户将自产、委托加工或购买的货物通过公益性社会组织、县级及以上人民政府及其组成部门和直属机构,或直接无偿捐赠给目标脱贫地区的单位和个人,免征增值税。

《财政部 税务总局关于支持新型冠状病毒感染的肺炎疫情防控有关捐赠税收政策的公告》(财政部 税务总局公告2020年第9号)

第三条 单位和个体工商户将自产、委托加工或购买的货物,通过公益性社会组织和县级以上人民政府及其部门等国家机关,或者直接向承担疫情防治任务的医院,无偿捐赠用于应对新型冠状病毒感染的肺炎疫情的,免征增值税、消费税、城市维护建设税、教育费附加、地方教育附加。

文章来源:中华会计网校税务网校