法拍土地取得需谨慎!这两个大坑千万别踩!

什么叫司法拍卖土地(以下简称“法拍土地”)?就是某公司欠债还不了,被债权人告到法院,该公司名下有一块土地,法院委托拍卖公司把这块土地拿出来拍卖,拍卖所得用于还债。这就叫法拍土地。法拍土地一定是法院组织的,但却不是法院卖地,而是法院帮土地所有人进行拍卖。过户的时候是从原土地使用人过户到拍得土地的一方。法拍土地,在价格方面有着巨大的吸引力。一般来讲,为了快速将资产变现,方便用于偿还各种债务,会在市场评估价格的基础上进行打折。

很多房企考虑法拍项目的原因正是看到法拍土地价格方面的优势,但却常常忽略了法拍土地的税费承担的特别之处。因为法拍项目,被执行人(土地所在公司)已经资不抵债且在执行破产程序,失去支付能力。因此通常法院在项目的竞拍公告里面,会进行约定,将买卖双方的税费规定为由买家承担。

因此作为买方,一定要知晓法拍土地的税费的风险问题。法拍土地主要涉及增值税、附加税、土地增值税、契税、印花税五种税费。

1、增值税

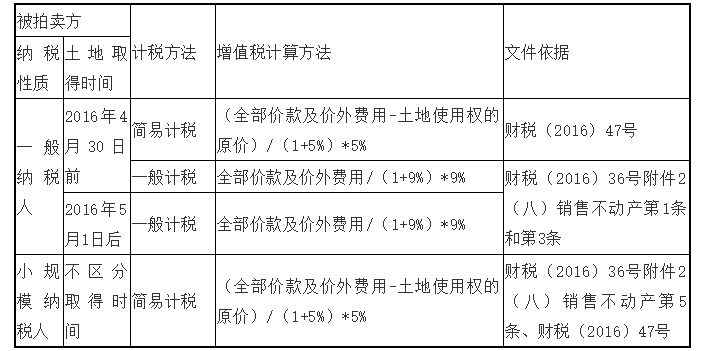

主要是根据被拍卖土地的单位的纳税人性质,土地取得时间来区分处理。根据国家税务总局公告2016年第14号《纳税人转让不动产增值税征收管理办法》规定,一般纳税人2016年4月30日以前取得的土地,可以采用简易计税法或者一般计税法,2016年5月1日以后取得的项目,只能采用一般计税法,具体如下表:

2、附加税

附加税包括:城市维护建设税、教育费附加、地方教育费附加,分别按照增值税的7%(或5%)、3%、2%计算缴纳。

3、土地增值税

如果土地出让金相关票据完备可查,按照土增税暂行条例,适用四级超率累进税率进行征收。

如果土地出让金相关票据遗失或者失真,由税务机关核定征收率,实务中一般按照8%的税率进行核定征收。

4、契税

税率为3%,计税基数为不含增值税的金额。实务中需要将拍卖价格换算为不含税金额,再乘以3%计算契税。

5、印花税

税率为0.05%,依据拍卖成交确认书,或者法院裁定书上确定的金额为计税依据。印花税属于双向税,交易双方均需要分别缴纳0.05%的印花税。

上述的5项税费,几乎占到法拍价格的60%--70%,实务当中都是由买家承担。因此在接触法拍项目的过程中,进行前期测算时,需要将这部分成本先考虑进去,否则后面利润率会有较大差距。

其次,要关注的就是发票的问题。企业取得土地后,如果没有取得合法合规的发票,那么就会对增值税、土地增值税以及企业所得税产生重大的影响。我们举个例子来说明:

甲房产公司2016年6月通过司法拍卖取得一块土地(该土地是营改增之前取得),成交价格为1.05亿元,由于原土地使用人已经破产清算完毕,因此甲公司没有取得土地的销售发票。甲公司将该土地进行房地产开发。我们来解析以下1.05个亿的土地因为没有取得发票而让甲公司增加的税负

第一,增值税,法拍土地,如果没有取得增值税专用发票,那么进项税额就不能扣除,企业要多交5%的增值税即1.05亿元/(1+5%)*5%=500万元。

第二,土地增值税,因为未取得发票,1个亿的土地成本不能扣除,同时不能作为加计扣除的基数,企业扣除项目金额减少1.05/(1+5%)*1.3倍=13,000万元,按照最低30%税率计算,多缴纳土地增值税3900万元。

第三,企业所得税,因为没有取得发票,1个亿的土地成本企业所得税前不扣除,企业所得税多缴纳1亿元*25%=2500万元。

三项税负合计共计6,900万元,税负率为69%。

由以上分析可见,法拍土地看起来价格便宜,其实最终会给企业带来非常大的税务风险,所以作为企业的决策者和财务管理人员,一定要关注法拍土地这两个风险,第一是拍卖合同中是否约定买方承担所有税费。第二是谁来提供发票的风险。一定要事先妥善处理,否则看起来是一个很有诱惑的一块土地,后来有可能变成一个万丈深渊。

文章来源:财税聚焦