上期我们在《房企筹办期开办费涉税处理》讨论了房地产企业在筹建期发生的业务招待费、广宣费企业所得税扣除的涉税处理,有小伙伴疑惑,公司前期因项目开发的原因,未取得有关销售收入,年度汇算清缴时如何结合筹办期政策作业务招待费、广宣费扣除?

房地产企业尚未取得销售收入,企业在税收执行口径上又不符合当地税局认定的筹办期,或筹建期已结束。依据《企业所得税法实施条例》第四十三条、四十四条“发生的业务招待费支出 按照发生额的60%扣除,但最高不得超过当年销售(营业)收入的5‰;发生的符合条件的广告费和业务宣传费支出,不超过当年销售(营业)收入15%的部分,准予扣除;超过部分,在以后纳税年度结转扣除”。按上述规定,企业未取得销售收入,按照实际发生额与销售收入比例限额孰低原则,企业当年度发生的业务招待费、广宣费不得所得税税前扣除。按上述规定一方面企业账上实际未确认销售收入,因项目发生的业务招待费、广宣费无扣除基数需全额剔除,造成了所得税税负浪费,实际上企业未必愿意接受。当期发生的业务招待费、广宣费均为推进项目发生,前期因开发建设周期必定是无法取得有关收入,对应发生的业务招待费、广宣费无法形成未弥补亏损结转至以后年度扣除,间接增加了企业税负,形成无效成本。考虑上述情形也有地方税局认为房地产企业在取得预售房款前发生的业务招待费、广宣费支出可以累积到产生第一笔预售收入的年度按税法要求扣除结转,待项目完工结转收入时,前期已经作为扣除基数的预售收入则扣除防止重复计算。

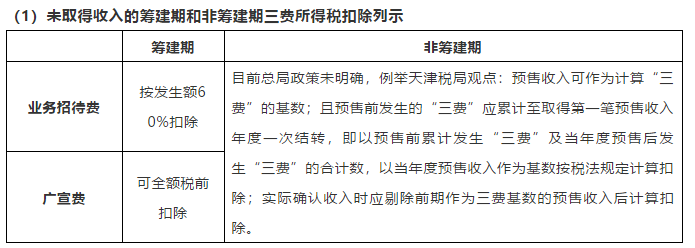

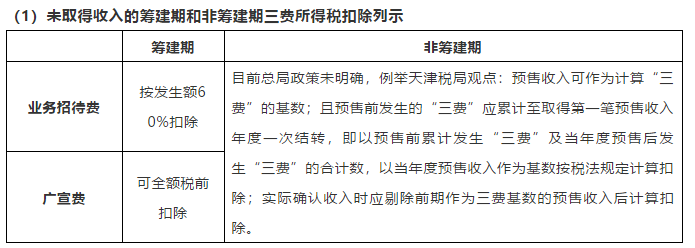

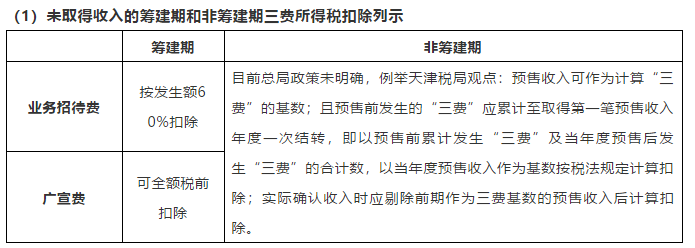

具体参照《天津市地方税务局关于房地产开发经营业务企业所得税政策问题的公告》(天津市地方税务局公告2011年第3号)规定“企业通过正式签订《房地产销售合同》或《房地产预售合同》所取得的收入,可作为计算业务招待费、广告费和业务宣传费的基数。企业取得预售收入前发生的招待费、广告费和业务宣传费支出,应在取得预售收入年度一次结转。企业在项目完工前取得的预售收入已作为计算三项费用基数的,在开发产品完工后结转收入时,不得重复计算。” 小结:非筹建期房地产企业未取得销售收入,按企业所得税实施条例,当年度发生的业务招待费、广宣费是不得所得税税前扣除,但考虑到地方执行口径不同,部分地区三费支出可累计至取得第一笔预售收入的当年度,以预收款作为销售收入基数计算扣除限额,具体适用口径需企业咨询当地税局。与非筹建期未取得销售收入三费扣除存在争议不同,筹建期业务招待费、广宣费所得税扣除有着明确的规定:筹建期间发生的业务招待费可按实际发生额的60%、广宣费可按实际发生全额计入作为筹办费,都可选择按照开始生产经营年度一次性税前扣除或分期摊销(不得低于3年)扣除 。具体可参考:《国家税务总局关于企业所得税应纳税所得额若干税务处理问题的公告》(国家税务总局公告2012年第15号):“五、企业在筹建期间,发生的与筹办活动有关的业务招待费支出,可按实际发生额的60%计入企业筹办费,并按有关规定在税前扣除;发生的广告费和业务宣传费,可按实际发生额计入企业筹办费,并按有关规定在税前扣除”。《关于企业所得税应纳税所得额若干税务处理问题公告的解读》:“企业筹办期发生的业务招待费直接按实际发生额的60%、广告费和业务宣传费按实际发生额,计入筹办费,按照《国家税务总局关于企业所得税若干税务事项衔接问题的通知》(国税函[2009]98号)第九条规定的筹办费税务处理办法进行税前扣除。”《国家税务总局关于企业所得税若干税务事项衔接问题的通知》(国税函[2009]98号):“九、新税法中开(筹)办费未明确列作长期待摊费用,企业可以在开始经营之日的当年一次性扣除,也可以按照新税法有关长期待摊费用的处理规定处理,但一经选定,不得改变。”(1)未取得收入的筹建期和非筹建期三费所得税扣除列示

注:由于税局理解口径不同,建议企业在实际操作时先咨询主管税务机关,避免涉税风险。

在上篇文章我们提及了筹建期的定义税法一直未有明确规定,存在模糊争议。税法上曾以“开始生产经营”、“营业执照标明的设立日期”、 “取得第一笔收入”划分筹建期,但有关条款均已失效,筹建期的定义在税法上属于“空白期”,实际认定有赖于地方税局的执行口径。从上述政策来看,筹建期的认定对于业务招待费、广宣费所得税扣除有重大影响,处于筹建期的企业业务招待费可按实际发生额的60%扣除,广宣费可作为开办费全额扣除。而非筹建期,企业未取得销售收入,按所得税扣除限额原则,业务招待费、广宣费应全额剔除,无法税前扣除。尽管部分地方税局规定企业可按取得预售收入计算扣除,但毕竟各地存在征管差异,一方面政策不明确,具体到各县区执行口径更加不明朗。另一方面即便适用,按预售收入计算扣除,后期结转收入为防止重复计算,需剔除前期计算的预售收入,大大增加了企业核算的工作量。如果企业未取得销售收入,建议企业向税局确认筹建期执行口径,利用2012年第15号公告关于筹建期业务招待费、广宣费扣除的政策,争取税前扣除。