固定资产加速折旧对递延所得税和应交所得税有哪些影响

案例:甲企业2019年6月购置一台生产设备并投入使用,不含税价500万元,价税合计565万元。假定甲企业在2021年6月将该设备处置出售,不含税售价为280万元。

假设情形:

1、由于该设备满足税法规定的一次性扣除条件,甲企业2019年度决定选择适用,会计上按照5年折旧,采用年限平均法,预计净残值为0。

2、由于该设备不满足税法规定的加速折旧扣除条件,甲企业不能适用加速折旧的税收政策,该设备税法规定的最低折旧年限为10年;甲企业会计上按照5年折旧,采用年限平均法,预计净残值为0。

分别对上述两种假设情形下,甲企业的递延所得税确认和应交所得税做出分析。

简单而通俗的理解,"递延所得税资产"属于"资产",与"应收账款"、"其他应收款"等性质一样,属于企业先把钱支付出去(先交税),企业属于"债权人"(可以把税务局想象为"债务人")。同样道理,"递延所得税负债",企业属于"债务人"(同样的,可以把税务局想象为"债权人")。

当企业选择适用加速折旧税收优惠政策时,由于可以提前税前扣除或税前扣除折旧额大于会计计提额,导致企业前期是少缴税,相当于企业是暂时欠债方,因此企业应该确认的是"递延所得税负债"。

同样道理,如果企业会计折旧采用加速折旧(缩短折旧年限也是一种加速折旧的方式),导致会计折旧额大于税收折旧额,需要在当期进行纳税调整,会计核算上确认"递延所得税资产"。

一、税前扣除采取加速折旧的情形

(一)2019年度的财税处理

甲企业2019年度采取一次性扣除时,该设备500万元可以一次性作为折旧进行扣除。

1、会计折旧=500×6÷(12×5)=50(万元)

2、折旧的税会差异=500-50=450(万元)

3、应确认的"递延所得税负债"=450×25%=112.50(万元)

会计分录:(单位:万元)

借:所得税费用 112.50

贷:递延所得税负债 112.50

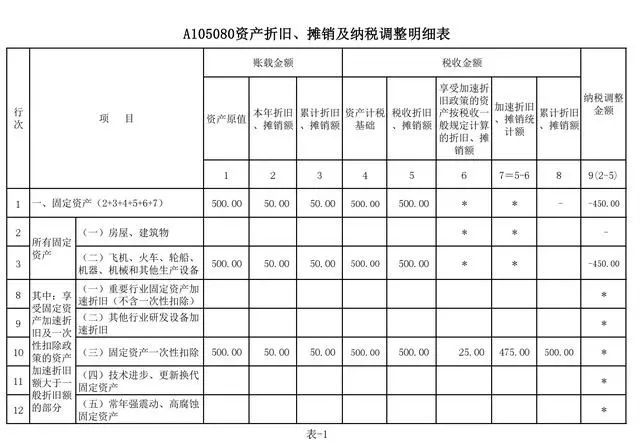

4、纳税调整:填写《A105080资产折旧、摊销及纳税调整明细表》,如表-1:

(二)2020年度的财税处理

1、会计折旧=500÷5=100(万元);税务折旧额=0(元)

2、折旧的税会差异=0-100=-100(万元)

3、由于税会差异减少,应冲销前期确认的"递延所得税负债"=100×25%=25(万元)

借:递延所得税负债 25

贷:应交税费——应交企业所得税 25

(说明:前期少缴的税,后期需要补缴上,此乃是"还债")

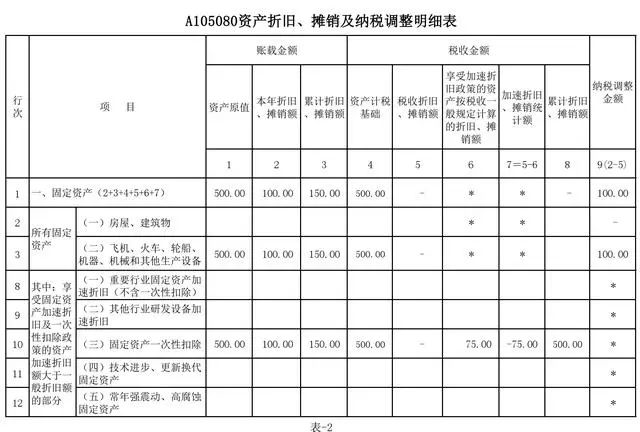

4、纳税调整:填写《A105080资产折旧、摊销及纳税调整明细表》,如表-2:

(三)2021年度的财税处理

1、会计折旧=500×6÷(12×5)=50(万元);税务折旧额=0(元)

2、固定资产处置出售的会计处理(单位:万元,下同):

(1)转入清理:

借:固定资产清理 300

累计折旧 200

贷:固定资产 500

(2)出售:

借:银行存款 316.4(280×113%)

贷:固定资产清理 280

应交税费——应交增值税(销项税额) 36.4

(3)结转固定资产处置损益

借:资产处置损益 20

贷:固定资产清理 20

3、固定资产处置出售后,会计账面不再确认该资产的折旧,也就是会计折旧额变为0元,前期折旧导致的税会差异在此时得到弥合,不再有差异,因此前期确认的递延所得税应该全部予以冲销。

递延所得税负债余额=112.5-25=87.5(万元)或(450-100)×25%。

借:递延所得税负债 87.5

贷:应交税费——应交企业所得税 87.5

说明:冲销前期确认的"递延所得税负债",会导致当期多缴纳所得税。

4、纳税调整:

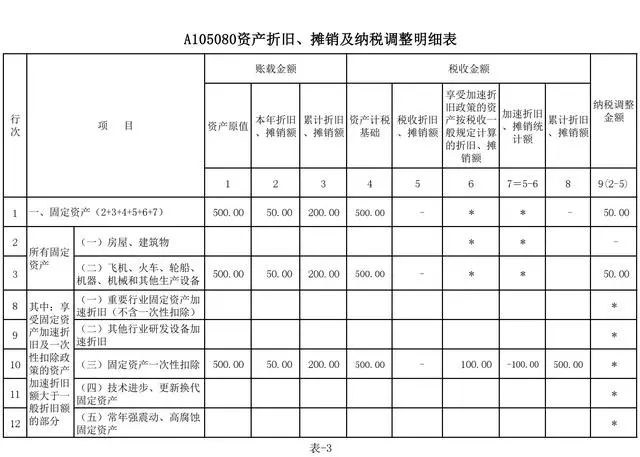

(1)填写《A105080资产折旧、摊销及纳税调整明细表》,如表-3:

(2)填写《A105090资产损失税前扣除及纳税调整明细表》,如表-4:

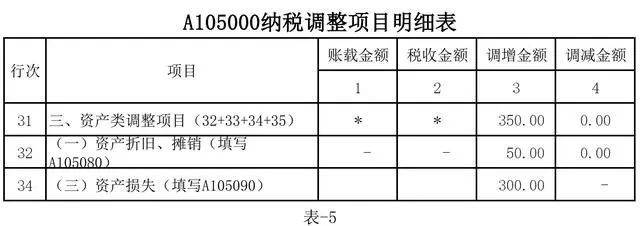

(3)自动生成《A105000纳税调整项目明细表》,如表-5:

二、会计处理采取加速折旧的情形

(一)2019年度的财税处理

1、会计折旧=500×6÷(12×5)=50(万元);税务折旧=500×6÷(12×10)=25(万元)

2、折旧的税会差异=25-50=-25(万元)

3、应确认的"递延所得税资产"为25×25%=6.25(万元)

借:递延所得税资产 6.25

贷:应交税费——应交企业所得税 6.25

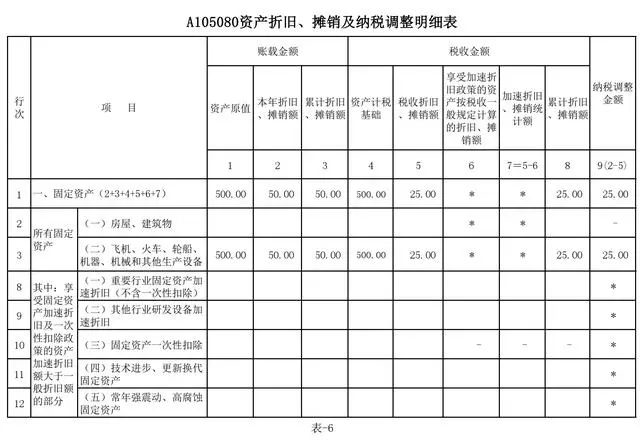

4、纳税调整:填写《A105080资产折旧、摊销及纳税调整明细表》,如表-6:

(二)2020年度的财税处理

1、会计折旧=500÷5=100(万元);税务折旧额=500÷10=50(万元)。

2、折旧的税会差异=50-100=-50(万元)

3、由于税会差异继续增加,应继续确认的"递延所得税资产"为50×25%=12.5(万元)

借:递延所得税资产 12.5

贷:应交税费——应交企业所得税 12.5

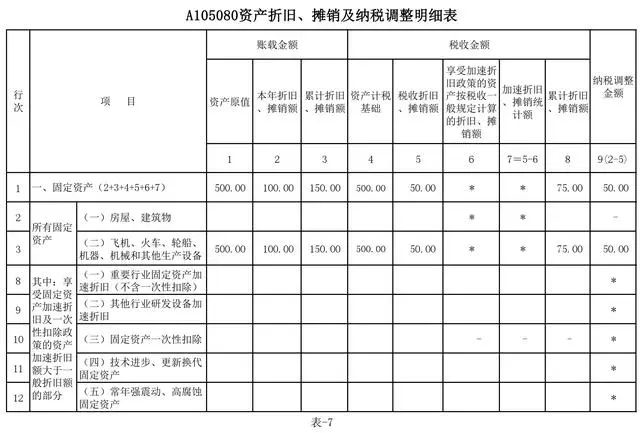

4、纳税调整:填写《A105080资产折旧、摊销及纳税调整明细表》,如表-7:

(三)2021年度的财税处理

1、会计折旧=500×6÷(12×5)=50(万元);税务折旧额=500×6÷(12×10)=25(万元)

2、固定资产处置出售的会计处理:

(1)转入清理:

借:固定资产清理 300

累计折旧 200

贷:固定资产 500

(2)出售:

借:银行存款 316.4(280×113%)

贷:固定资产清理 280

应交税费——应交增值税(销项税额) 36.4

(3)结转固定资产处置损益

借:资产处置损益 20

贷:固定资产清理 20

3、固定资产处置出售后,会计账面不再确认该资产的折旧,也就是会计折旧额变为0元,前期折旧导致的税会差异在此时得到弥合,不再有差异,因此前期确认的递延所得税应该全部予以冲销。

递延所得税资产余额=6.25+12.5=18.75(万元)或(25+50)×25%。

借:所得税费用 18.75

贷:递延所得税资产 18.75

说明:冲销前期确认的"递延所得税资产",会导致当期多确认"所得税费用"。

4、纳税调整:

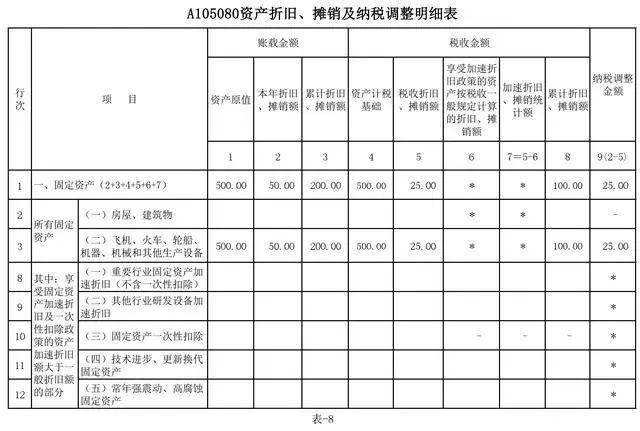

(1)填写《A105080资产折旧、摊销及纳税调整明细表》,如表-8:

(2)填写《A105090资产损失税前扣除及纳税调整明细表》,如表-9:

说明:计税基础=500-25-50-25=400(万元)

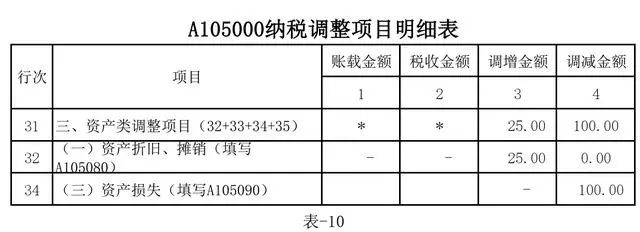

(3)自动生成《A105000纳税调整项目明细表》,如表-10:

文章来源:中国税网 彭怀文