土增税中回迁物业视同销售定价是否真的越高越好?

回迁物业补偿是旧村改造中最主要的拆迁补偿方式之一。土地增值税中对回迁物业的税务处理也做出了专门的规定,根据《国家税务总局关于土地增值税清算有关问题的通知》(国税函[2010]220号)第六条第(一)款规定:“用建造的本项目房地产安置回迁户的,安置用房视同销售处理,按《国家税务总局关于房地产开发企业土地增值税清算管理有关问题的通知》(国税发〔2006〕187号)第三条第(一)款规定确认收入,同时将此确认为房地产开发项目的拆迁补偿费。”即回迁物业在土地增值税中同时作视同销售与视同成本处理。

由于房地产开发企业可以享受加计扣除优惠,从政策上看,不少企业的财务人员认为,视同销售的定价越高,越能够降低土地增值税税负。

可是在实务中,是否果真如此?

上述观点忽略了视同销售收入与视同成本存在错配的情况,从而导致视同销售定价越高反而造成土地增值税税负增加。视同销售收入与视同成本的错配分为空间上的错配和时间上的错配,接下来笔者将结合案例的形式分别进行分析。

首先,空间上的错配对土地增值税的影响。

空间上的错配表现形式为,视同销售作为回迁物业的清算收入,但视同成本并不全部作为回迁物业的清算成本进行扣除,需要分摊至其他建筑业态。

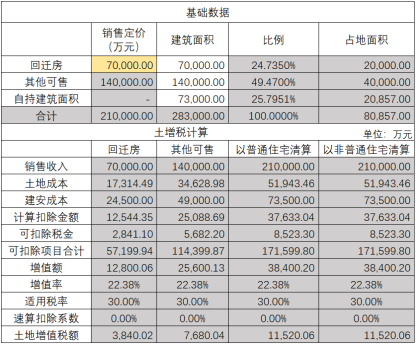

如果将其中部分建筑业态作自持用途,所对应分摊的视同成本将无法在土地增值税清算中扣除,形成清算成本的损失。观察如下案例,假设某村改项目总规划建筑面积283,000平方米,其中计划自持建筑面积73,000平方米,回迁物业视同销售总价为70,000万元,则视同成本为70,000万元。考虑利息支出与开发费用计算扣除的因素,加计扣除系数最高可按1.3计算,则因视同成本而增加的可扣除金额为91,000万元。假设按照建筑面积比例对视同成本进行分摊,自持业态分摊的可扣除金额为23,473.50万元。因此视同成本能够在土地增值税清算中扣除的金额为67,526.50万元,少于视同销售收入70,000万元。从此案例中可以看出,如果自持的建筑面积比例较高,将会减弱房地产企业的加计扣除效应,最终造成视同销售清算收入大于清算成本的情况。

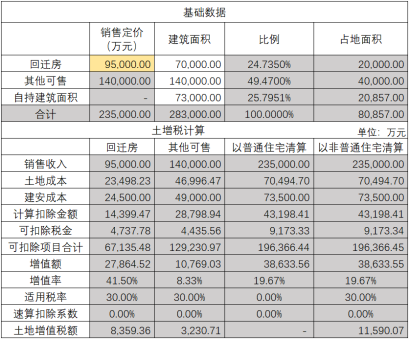

但是,视同销售的清算收入超过清算成本是否会最终造成土地增值税税负增加,需要结合项目具体的清算组合、土地增值率等情况进行测算确定。假设上述案例中回迁物业及其他可售产品皆为普通住宅,视同销售定价提高,增加可扣除项目金额,最终使得土地增值率低于20%从而享受普通住宅的土增税免税优惠。例如视同销售定价总额为95,000万元时,土地增值率为19.67%,低于20%的标准,可以享受普通住宅免税优惠,应交土地增值税金额为0。

文章来源:袁晨新 正坤财税