2020年个税汇算,我的年终奖可以这样税收筹划吗?

2020年纳税人将迎来新个税法实施后首次汇算清缴,其中涉及千千万万个人切身利益的问题之一是,年终奖究竟如何发放能够实现最佳的节税效果?不同情形的年终奖及工资发放是否存在税收筹划的空间?财税星空根据相关政策口径与操作实务为大家解析。

根据《关于个人所得税法修改后有关优惠政策衔接问题的通知》(财税〔2018〕164号)的规定,居民个人取得全年一次性奖金,符合《国家税务总局关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》(国税发〔2005〕9号)规定的,在2021年12月31日前,不并入当年综合所得,以全年一次性奖金收入除以12个月得到的数额,按照本通知所附按月换算后的综合所得税率表(以下简称月度税率表),确定适用税率和速算扣除数,单独计算纳税。因此,新个税法实施后,年终奖的个税计算方式仍存在3年的过渡期。但是鉴于新个税法下,工资薪金属于综合所得需要汇算清缴,年终奖与综合所得的计算就存在一定的选择空间。

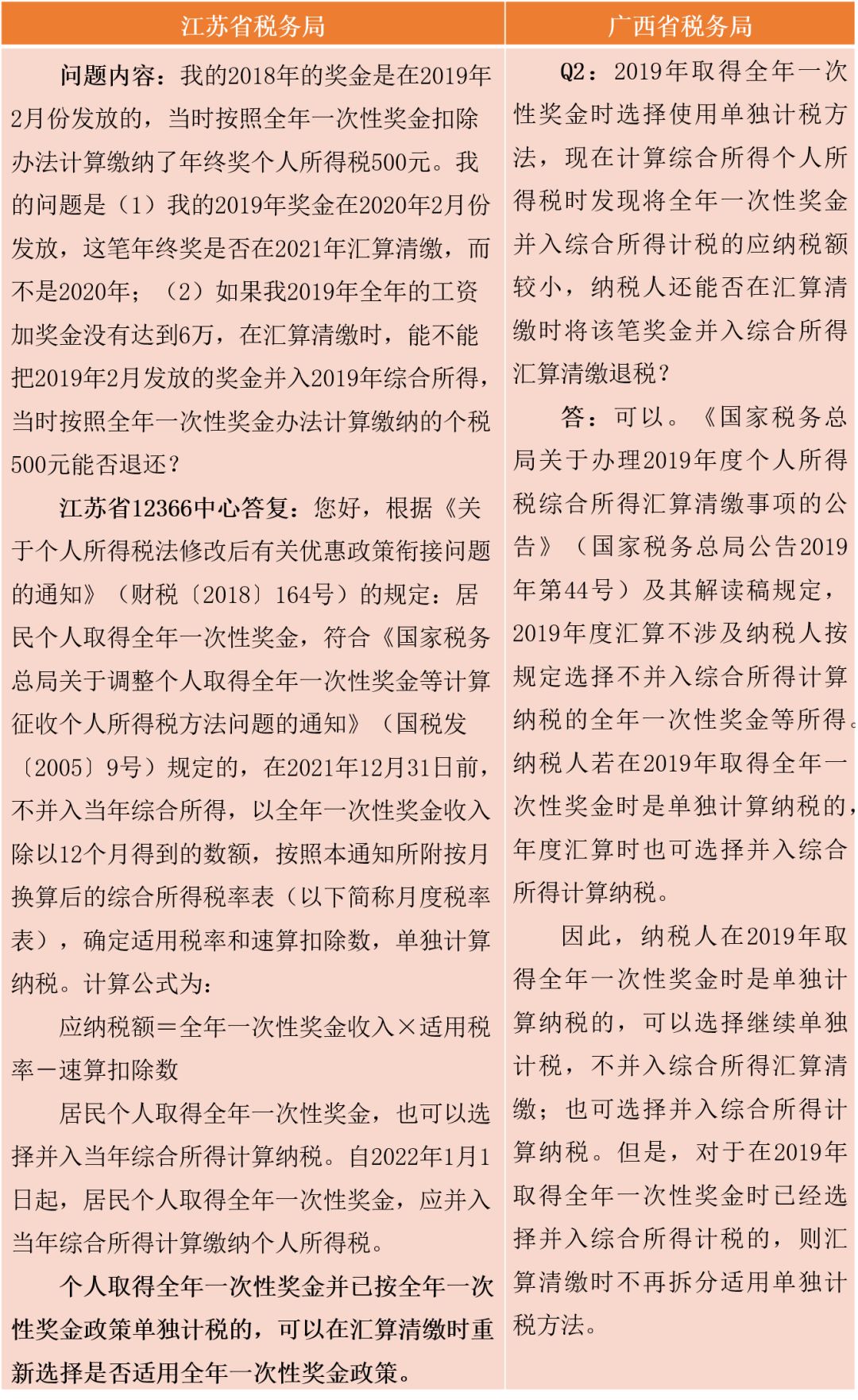

近期由于纳税人特别关注年终奖的计税问题,部分地区税务机关对相关问题做出了答复,我们选取两个具有代表性的答复进行对比如下:

从以上答复内容来看,两则答复均认可未并入综合所得的年终一次性奖金,汇算清缴时可重新选择并入综合所得,但是江苏省税务局并未提及已并入综合所得的年终奖如何处理,而广西省税务局则明确已经并入综合所得的年终奖不得再进行拆分。

因此,在目前的政策口径下,我们认为:

1.年终奖发放时未并入综合所得,而选择单独计税的,汇算清缴时可重新选择计入综合所得;

2.年终奖发方式已经并入综合所得汇总计税的,汇算清缴时能否拆分单独计税,部分地区税务局要求不得再进行拆分。

我们认为,虽然年度个人所得税汇算清缴中不可以再对年终奖进行拆分,但个人是否可以向税务局申请对应年终奖发放月份的收入更正申报的方式,实现年终奖从综合所得中分离,进行单独计税,也是具有一定的可行性的。

那么既然年终奖的计税方式存在一定的选择空间,个人及扣缴义务人在年终奖发放及计税方式上,是否存在筹划的空间,以降低个税税负呢?我们认为,在年终奖个税筹划上,主要有两个问题需要关注:1.年终奖避税区间及税率跳档区;2.年终奖单独或合并计税。

1、年终奖避税区间及跳档区

根据财税〔2018〕164号文件的规定,年终一次性奖金单独计税的计算公式为:

应纳税额=全年一次性奖金收入×适用税率-速算扣除数

在这种计算方式下,年终奖的计算存在几个临界点,在临界点左右存在一定的避税区间和跳档区,年终奖的避税区间如下表所示:

对于年终奖的税率跳档,我们可以通过一个案例来计算说明:

(1)发放3.6万元年终奖,个税需要缴纳36000×3%=1080元,到手34920元。

(2)发放36001元年终奖,个税需要缴纳36001×10%-210=3390.1元,到手32610.9元。

相比之下,多发一元年终奖,到手收入反而少了2309.1元。

因此,在年终奖发放时,需要特别注意避税区间与税率跳档的临界点,防止因多发1元而产生高额税费的情况出现。

2、年终奖计税方式的选择

既然年终奖可以选择与综合所得合并或者分开计税,那么如何选择能够实现税负最优呢?根据年终奖与综合所得应纳税所得额计算公式及特点,结合测算结果我们发现,根据综合所得与年终奖的合计应纳税所得额情况,会出现合并计算最优、两种方式一致、单独计算最优三种情况,具体应纳税所得额区间与个税计算选择方式总结如下表:

注:上表中的“全年应纳税所得额”=全年收入(综合所得收入额+年终奖)-60000-五险一金-专项附加扣除-其他扣除额

1.合并:当全年应纳税所得额小于0时,选择将年终奖收入合并到综合所得计算缴纳个税最为合算;

2.两种方式一致:当全年应纳税所得额大于等于0小于等于36000时,选择合并入综合所得与单独计算年终奖与综合所得的个税金额一致;

3.单独:当全年应纳税所得额大于36000时,选择将全年收入拆分成年终奖及工资的形式发放,分别单独计算个税最为合算。

同时,进一步看,年终奖单独计税的前提下,在不同的应纳税所得额区间中,年终奖如何发放,会实现整体个人所得税税负最低。从上面的分析我们可以看出,由于纳税人应纳税所得情况以及年终奖的特殊计算方法,年终奖不同的计税方式下将影响纳税人的应税情况。经过测算我们发现,使得总体税负最低的年终奖发放点就是“36000、144000、300000、420000、660000”这几个点,但是具体收入总额为多少时,该选择哪个年终奖发放点,我们总结之后得出下表:

注:

1.上表中的“全年应纳税所得额”=全年收入(综合所得收入额+年终奖)-60000-五险一金-专项附加扣除-其他扣除额

2.第1行中,可能存在多个年终奖点使得收入税负最低,在此仅列示共同的36000元。(因为年终奖及收入综合所得在0-36000元的区间上适用的税率一致)

以第1行为例:当全年应纳税所得额大于36000元小于203100元时,选择将收入拆分为36000元的年终奖以及对应的工资(全年收入-年终奖)发放,分别单独计算个税,使得合计的税负最低。

3、我的年终奖可以这样筹划吗?

年终奖的金额和计算方式进行选择,又如何把握政策规定理解不同情形的政策适用情况?财税星空通过如下案例为大家进行分析。

问题1:如果个人当年年终奖选择单独计税了,年度发现整体应纳税所得额小于零,可以在年度汇算选择将年终奖整体并入综合所得计税吗?

答案:可以。参考江苏省税务局12366纳税服务平台2019年11月1日答复:个人取得全年一次性奖金并已按全年一次性奖金政策单独计税的,可以在汇算清缴时重新选择是否适用全年一次性奖金政策。

问题2:如果个人当年年终奖选择单独计税了,但是发现年终奖发了38000元,在不节税区间,但整体应纳税所得额是超过36000元的,个人能否在个税汇算环节选择仅把年终奖的2000元并入综合所得,剩余36000元仍按年终奖特殊算法申报:

答案:不可以。我们认为,年终奖选择要并入综合所得,只能是全部并入或者全部不并入,不能选择部分并入。

问题3:如果年终奖2019年申报没有选择特殊算法,而是并入综合所得一起申报了。年底个税汇算能否按最节税金额分拆年终奖申报?比如,某个人2019年包含年终奖的应纳税所得额是953000元,公司实际发放的年终奖是420000元,当时没有按年终奖特殊算法申报,而是并入综合所得申报了。2020年个税汇算时,能否进行税收筹划,选择将全部所得953000元中的300000元按年终奖特殊算法申报,其余按综合所得申报,而不是按照公司年终奖发放记录420000元按年终奖特殊算法申报?

答案:值得商榷。纳税人有权利进行合理的税收筹划,同时,从系统设置来看,个人选择分拆多少按年终奖交税,系统应该不会干预。我们了解到,部分企业咨询当地税务主管人员也有类似答复,个人年终汇算可以随意分拆年终奖金额申报。但是,我们认为,这种做法还是值得商榷的。虽然税法承认个人可以合理税收筹划,但这个度应该是你在发放年终奖时就应该筹划。个人随意拆出一个金额,而不是按公司年终奖的实际发放金额进行个税筹划可能存在名不副实,后期被税务检查质疑调整的风险。

问题4:A个人2019年发放的年终奖是48000元。2020年汇算时,该个人发现,他包含年终奖的综合所得应纳税所得额是198000元。按照最节税的方式,年终奖发放36000元个人所得税税负最低。该个人可以选择在2020年个税汇算时,将48000元年终奖中的12000元并入综合所得,剩余36000元按年终奖特殊算法申报吗?

答案:不可以。我们认为,年终奖并入综合所得,应该是要么全部并入,要么全部不并入,不能选择部分并入。同时,这种随意并入,和企业年终奖实际发放记录不符也存在风险。

文章来源:财税星空