集体经营性建设用地入市,需缴纳哪些税费?

2021版《中华人民共和国土地管理法实施条例》正式施行以来,全国各地开始大力推动政策落地实施,多个省市实现首宗集体经营性建设用地入市成交。除土地出让价款外,集体经营性建设用地入市所涉及到的税费亦是广大投资者所关心的,本文将对此展开分析。

一、集体经营性建设用地入市条件

2004版《中华人民共和国土地管理法》中规定,除乡镇企业破产兼并外,农村集体经济组织以外的单位或者个人无法直接使用集体建设用地,出让给单位或者个人使用集体建设用地,需通过征收程序,将集体建设用地变为国有土地。 而2020版《中华人民共和国土地管理法》最大的亮点则是,集体经济组织可通过出让、出租等方式将集体经营性建设用地交由集体经济组织以外的单位或者个人直接使用,并且该土地使用权可转让、互换、抵押,这一规定结束了我国集体建设用地不能与国有建设用地同权同价同等入市的城乡二元体制。

集体经营性建设用地入市需符合以下四个条件:

一是符合规划(土地利用年度计划、土地利用总体规划、城乡规划);

二是土地用途确定为工业、商业等经营性用途;

三是依法办理土地所有权登记;四是经本集体经济组织三分之二以上成员或者村民代表同意。

二、集体经营性建设用地入市相关税收政策

集体经营性建设用地入市涉及的税费问题,实际上关乎于土地增值收益分配,在实务操作中,我国政府采取了“公私兼顾”的观点,形成了政府、集体及农民个人三方共享土地增值收益的局面。即保证集体和农民个人享有土地增值收益的同时,因为政府对城市基础设施进行投入,使得集体经营性建设用地的利用价值得到了巨大的提升,所以政府可对土地增值收益征收一定比例的费用和税收。

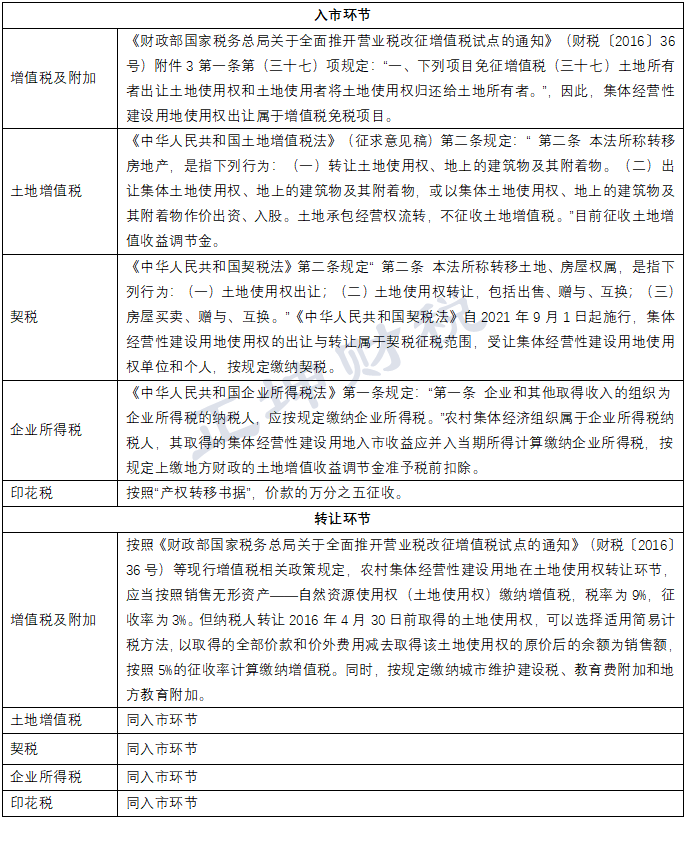

目前,政府征收的税收主要涉及增值税及附加、企业所得税、契税及印花税,由于当前正在执行的《中华人民共和国土地增值税暂行条例》中规定的土地增值税征收范围为国有土地增值收益,集体建设用地的增值收益不属于土地增值税范畴,故集体经营性建设用地入市暂不涉及土地增值税,为兼顾国家、集体、个人的土地增值收益分配机制,保障农民公平分享土地增值收益,暂以土地收益调节金替代土地增值税,政府根据《农村集体经营性建设用地土地增值收益调节金征收使用管理暂行办法》(财税〔2016〕41号)对集体经营性建设用地入市增值收益征收土地收益调节金,集体经营性建设用地入市涉税情况分析如下:

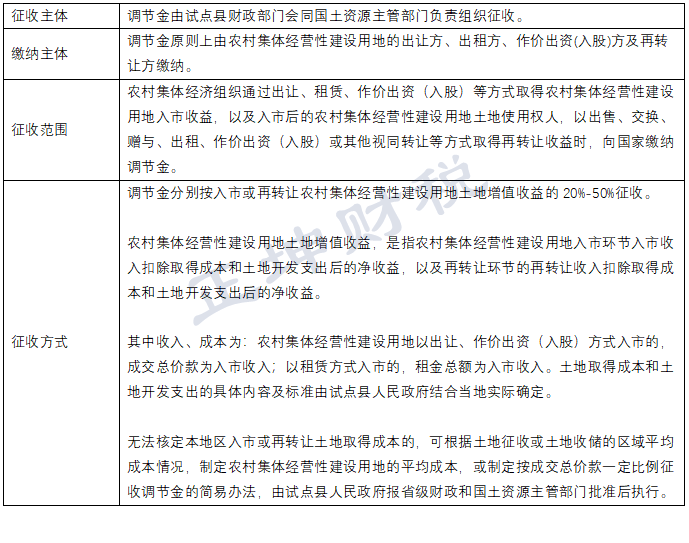

三、如何征缴土地增值收益调节金

《中华人民共和国土地增值税法》已在立法起草过程中,土地增值税征税范围拟将囊括集体土地使用权,取消土地增值收益调节金。而目前仍执行试点过渡期土地增值收益调节金征收方法,根据《农村集体经营性建设用地土地增值收益调节金征收使用管理暂行办法》(财税[2016]41号)整理如何征缴土地增值收益调节金,具体内容如下:

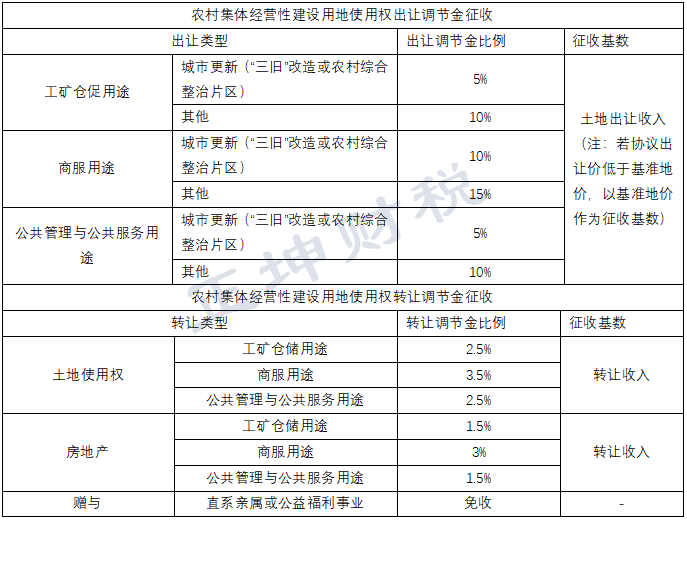

实务操作中,各地根据上述规定并结合本地具体情况制定增值收益调节金征收办法,以广东省佛山市南海区为例,佛山市南海区考虑“三旧改造”的特殊情况,采取差异化设计方案。

根据交易类型设置三类征收比率,对土地使用权出让、转让和转让房地产分别设置不同的调节金收取标准,具体如下:

文章来源:正坤财税