房企不同渠道融资方式的税务处理总结与思考

房地产开发项目由于开发周期长、程序复杂,且作为一个资金密集型的行业,日常运营需要极大的资金予以支持,因此融资能力是考验房企持续经营能力的一项重要指标,特别是对于中小型房企,由于上市融资或发行债券等资本市场直接融资途径几乎不可行,因此往往只能依赖于传统债务融资途径,这些传统债务融资途径中除了常规的银行贷款等金融机构融资渠道外,往往很多中小型房企还会涉及到向非金融企业或者自然人借款等民间融资方式,而这些民间融资方式中又可进一步区分为股东借款等关联方借款和非关联方借款,由于融资成本也是房企的一项重大经营成本,鉴于税法对不同渠道融资方式所发生的借款费用的税务处理规定不同,因此房企财务在考量融资决策时也需把不同融资渠道融资方式的税收成本作为一项重要决策指标,本文特就房企不同融资渠道的税收处理进行归纳总结(本文主要针对债务融资渠道),供大家参考学习!

一、金融机构借款

对于金融机构借款而言,由于受国家监管,因此借款利率方面是符合国家借款利率政策规定的,因此房企从金融机构取得借款的利息支出大多也是可以被税法所认可的,但是具体到房企不同税种而言还是存在着细微的差别,需要予以特别注意。

1、企业所得税规定

根据《企业所得税法实施条例》第三十八条规定,企业在生产经营活动中发生的下列利息支出,准予扣除: (一)非金融企业向金融企业借款的利息支出、金融企业的各项存款利息支出和同业拆借利息支出、企业经批准发行债券的利息支出;

房地产开发经营业务企业所得税处理办法》(国税发[2009]31号)第二十一条规定,企业为建造开发产品借入资金而发生的符合税收规定的借款费用,可按企业会计准则的规定进行归集和分配,其中属于财务费用性质的借款费用,可直接在税前扣除;第二十八条规定,对期前已完工成本对象应负担的成本费用按已销开发产品、未销开发产品和固定资产进行分配,其中应由已销开发产品负担的部分,在当期纳税申报时进行扣除,未销开发产品应负担的成本费用待其实际销售时再予扣除。

2、土地增值税规定

根据《国家税务总局关于土地增值税清算有关问题的通知》(国税函[2010]220号)第三条的规定:

(一)财务费用中的利息支出,凡能够按转让房地产项目计算分摊并提供金融机构证明的,允许据实扣除,但最高不能超过按商业银行同类同期贷款利率计算的金额。其他房地产开发费用,在按照“取得土地使用权所支付的金额”与“房地产开发成本”金额之和的5%以内计算扣除。

(二)凡不能按转让房地产项目计算分摊利息支出或不能提供金融机构证明的,房地产开发费用在按“取得土地使用权所支付的金额”与“房地产开发成本”金额之和的10%以内计算扣除。

(四)土地增值税清算时,已经计入房地产开发成本的利息支出,应调整至财务费用中计算扣除。

学习总结:

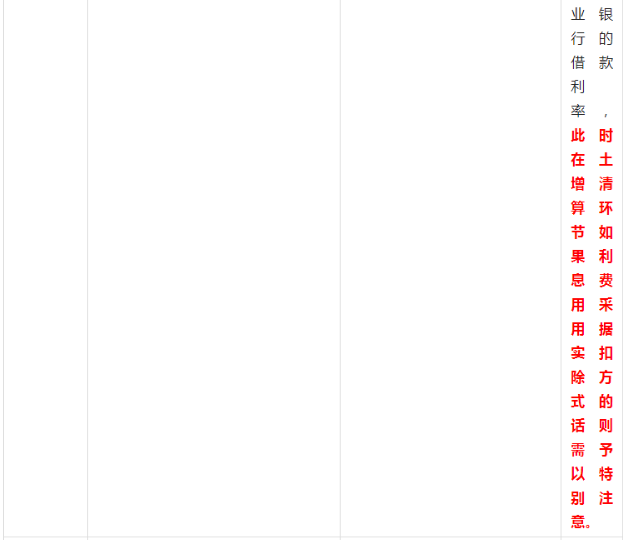

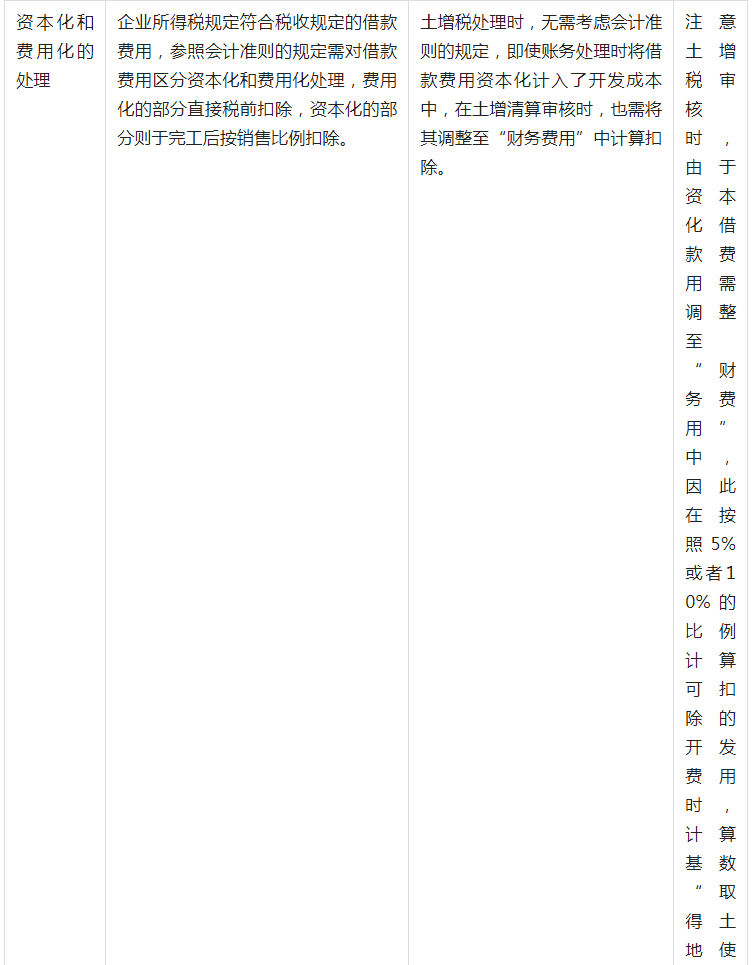

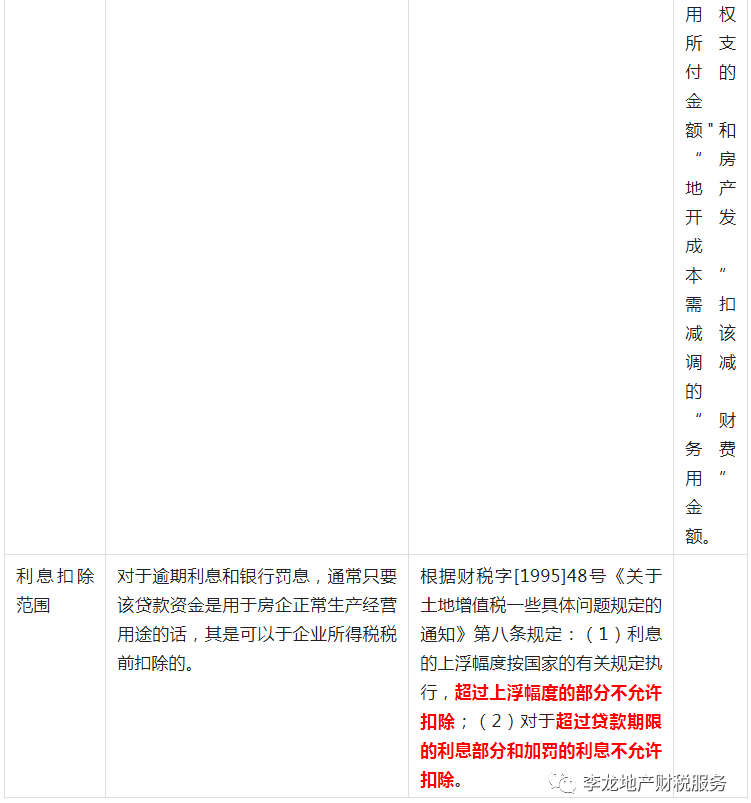

根据上述政策规定可知,对于金融机构借款而言,企业所得税和土增税的税务处理差别主要在如下方面:

二、非金融机构借款

在阐述非金融机构借款时主要从关联方和非关联方两个角度进行分析,非关联方又包括非关联企业和非关联自然人两个维度。

1、企业所得税规定:

①非关联借款

非关联企业借款

根据《实施条例》第三十八条规定,非金融企业向非金融企业借款的利息支出,不超过按照金融企业同期同类贷款利率计算的数额的部分,准予税前扣除。

根据《国家税务总局关于企业所得税若干问题的公告》(国家税务总局公告2011年第34号)第一条的规定:“金融企业的同期同类贷款利率情况说明”中,应包括在签订该借款合同当时,本省任何一家金融企业提供同期同类贷款利率情况。该金融企业应为经政府有关部门批准成立的可以从事贷款业务的企业,包括银行、财务公司、信托公司等金融机构。“同期同类贷款利率”是指在贷款期限、贷款金额、贷款担保以及企业信誉等条件基本相同下,金融企业提供贷款的利率。既可以是金融企业公布的同期同类平均利率,也可以是金融企业对某些企业提供的实际贷款利率。

根据上述政策内容可知,如果房企存在向非关联企业的非金融机构的民间借贷时,则其借款利息费用税前扣除时需满足借款利率不能超过金融企业同期同类贷款利率的限制,利率超出部分的利息费用则不能税前扣除。

非关联自然人借款

根据《国家税务总局关于企业向自然人借款的利息支出企业所得税税前扣除问题的通知》(国税函〔2009〕777号)第二条的规定:企业向除第一条规定以外的内部职工或其他人员借款的利息支出,其借款情况同时符合以下条件的,其利息支出在不超过按照金融企业同期同类贷款利率计算的数额的部分,根据税法第八条和税法实施条例第二十七条规定,准予扣除。(一)企业与个人之间的借贷是真实、合法、有效的,并且不具有非法集资目的或其他违反法律、法规的行为;(二)企业与个人之间签订了借款合同。

根据上述政策内容可知,房企如果存在向自然人的民间借贷时,需同时满足以上加粗的三点要求(不超过金融企业同期同类贷款利率的要求只要是向非金融类企业借款就需适用,无论是向企业或是个人借款),其中对于房企向自然人的借款需特别注意防范非法集资的风险,根据《最高人民法院关于修改〈最高人民法院关于审理非法集资刑事案件具体应用法律若干问题的解释〉, 违反国家金融管理法律规定,向社会公众(包括单位和个人)吸收资金的行为,同时具备下列四个条件的,除刑法另有规定的以外,应当认定为刑法第一百七十六条规定的“非法吸收公众存款或者变相吸收公众存款”:(一)未经有关部门依法许可或者借用合法经营的形式吸收资金(非法性);(二)通过网络、媒体、推介会、传单、手机信息等途径向社会公开宣传(公开性);(三)承诺在一定期限内以货币、实物、股权等方式还本付息或者给付回报(利诱性);(四)向社会公众即社会不特定对象吸收资金(社会性)。其中公开性和社会性是非法集资的显著特征,房企在向个人集资时需予以特别注意防范被认定为非法集资。未向社会公开宣称,在亲友或者单位内部针对特定对象吸收资金的,不属于非法集资中的“非法吸收公众存款或者变相吸收公众存款”。

②关联方借款

关联企业借款

根据《国家税务总局关于完善关联申报和同期资料管理有关事项的公告》(国家税务总局公告2016年第42号)文件的规定:企业与其他企业、组织或者个人具有下列关系之一的,构成本公告所称关联关系:(一)一方直接或者间接持有另一方的股份总和达到25%以上;双方直接或者间接同为第三方所持有的股份达到25%以上。(二)...(三)...(...)。

根据上述政策内容可知,企业所得税法中的关联方除了关联企业外,还包括了关联个人,那么常见的关联个人即为公司自然人股东。因此某企业向关联方企业和自然人股东的借款均属于企业所得税法中规定的关联方。

对于房企向非金融机构中的关联方借款时,除了需满足非关联方借款所应遵循的“不超过金融企业同期同类贷款利率”的限制规定外,还需遵循企业所得税法中的资本弱化的相关规定,即关联债资比的限制,房企由于属于非金融类企业,因此其从关联方接受的债权性投资和权益性投资的比例不能超过2:1。

对于关联利息支出税前扣除问题,我这边想再详细说明几点,根据财税〔2008〕121号文件的规定,企业如果满足以下两个条件之一,即可豁免遵守債资比的限制,即:①能够按照税法及其实施条例的有关规定提供相关资料,并证明相关交易活动符合独立交易原则的;②该企业的实际税负不高于境内关联方的。同时根据《特别纳税调整实施办法(试行)》(国税发〔2009〕2号)文件的规定:①关联债资比例是指根据所得税法第四十六条及所得税法实施条例第一百一十九的规定,企业从其全部关联方接受的债权性投资(以下简称关联债权投资)占企业接受的权益性投资(以下简称权益投资)的比例,关联债权投资包括关联方以各种形式提供担保的债权性投资。②不得扣除利息支出=年度实际支付的全部关联方利息×(1-标准比例/关联债资比例)。③所得税法第四十六条规定不得在计算应纳税所得额时扣除的利息支出,不得结转到以后纳税年度;应按照实际支付给各关联方利息占关联方利息总额的比例,在各关联方之间进行分配,其中,分配给实际税负高于企业的境内关联方的利息准予扣除。

根据上述政策内容,如果某房企M公司同时存在向关联方A和关联方B借款,其中关联方A的借款可以提供资料证明其符合独立交易原则,关联方B的借款则需受关联債资比的限制,那么该如何计算其不可税前扣除的关联方利息支出呢?下文主要着重分析如下两点:

①当存在上述情况时,虽然关联方A满足独立交易原则,向其支付的关联方利息费用可以全额税前扣除,但是在计算关联債资比时仍然需要将关联方A的债权投资额计算在内。

②根据不得扣除的利息支出的计算公式,不得扣除利息支出=年度实际支付的全部关联方利息×(1-标准比例/关联债资比例),我们再对公式作进一步拆分,具体可以从以下两个思路进行理解,具体到上述示例而言:

思路一:房企M公司不得扣除的利息支出=(向关联方A支付的利息+向关联方B支付的利息)×(1-标准比例/关联债资比例)=向关联方A支付的利息×(1-标准比例/关联债资比例)+向关联方B支付的利息×(1-标准比例/关联债资比例)=关联方A不得扣除的利息支出+关联方B不得扣除的利息支出。由于关联方A的借款是可以提供资料证明符合独立交易原则的,因此计算得出的关联方A不得扣除的利息支出金额可以直接所得税税前扣除,计算得出的关联方B不得扣除的利息支出则不能于所得税税前扣除。

思路二:先根据标准政策公式计算得出不得扣除的全部利息支出金额=年度实际支付的全部关联方利息×(1-标准比例/关联债资比例),然后根据政策规定,再按向各关联方实际支付的利息占利息总额的比例来进行利息分摊,其中分摊给符合独立交易原则或者实际税负低于境内关联方的利息支出可以税前扣除。结合上文案例以及对公式进行进一步分解后得出,房企M公司不得扣除的利息支出=(向关联方A支付的利息+向关联方B支付的利息)×(1-标准比例/关联债资比例),关联方A应分摊的利息支出=(向关联方A支付的利息+向关联方B支付的利息)×(1-标准比例/关联债资比例)×向关联方A支付的利息/((向关联方A支付的利息+向关联方B支付的利息))=向关联方A支付的利息×(1-标准比例/关联债资比例)。该计算得出的关联方A应分摊的利息支出可以税前扣除。

通过上述两个计算不得扣除的利息支出的公式对比可知,两个思路的最终计算结果是一致的,简单而言,不得扣除的利息支出计算公式可简化归纳为=不符合独立交易原则或者实际税负高于境内关联方之外的关联方借款实际支付的借款利息×(1-标准比例/关联债资比例)。

超出关联債资比如何纳税调整:

假如房企向关联方的借款超出了債资比,则其部分利息支出不能于企业所得税税前扣除,但是由于在完工年度以前,该等利息支出在账务处理时计入了“开发成本”,且完工年度以前在企业所得税处理时是按照预收账款和预计毛利率计算的金额计入当期应纳税所得额,因此在完工年度以前企业所得税汇算清缴时无需考虑“开发成本”的纳税调整影响,而应待企业完工年度将预计毛利调整至实际毛利时,考虑该等关联利息支出纳税调整金额的影响,并将该等纳税调整金额在完工年度后的各年按销售比例同步调整各年结转的实际计税成本。

注意防范投资未到位的情形

同时对于关联借款情形,还需特别注意防范股东投资未到位情形下的股东借款情形,根据《中华人民共和国企业所得税法实施条例》第二十七条规定,凡企业投资者在规定期限内未缴足其应缴资本额的,该企业对外借款所发生的利息,相当于投资者实缴资本额与在规定期限内应缴资本额的差额应计付的利息,其不属于企业合理的支出,应由企业投资者负担,不得在计算企业应纳税所得额时扣除。具体计算不得扣除的利息,应以企业一个年度内每一账面实收资本与借款余额保持不变的期间作为一个计算期,每一计算期内不得扣除的借款利息按该期间借款利息发生额乘以该期间企业未缴足的注册资本占借款总额的比例计算,公式为:企业每一计算期不得扣除的借款利息=该期间借款利息额×该期间未缴足注册资本额÷该期间借款额。企业一个年度内不得扣除的借款利息总额为该年度内每一计算期不得扣除的借款利息额之和。

关联个人借款

对于房企向股东等关联个人的借款,也需与向关联企业借款一样计算关联债资比的限制,这边不作进一步论述,在此主要提出一个思考题:自然人股东向房企提供无息借款,对于自然人股东而言,在增值税处理时是否需要视同销售向该自然人股东按市场公允利率计算征收增值税(答案见本文末尾)?

2、土地增值税处理规定

无论房企向金融机构的借款或是房企向非金融机构的机构,不论利息费用是采用据实扣除还是计算扣除的方式,根据土地增值税的相关规定,如果在账务处理时按照企业会计准则的规定将该等借款利息资本化计入了企业“开发成本”中,均需将该等利息支出从“开发成本”调整至“财务费用”计算扣除,然后根据调整后的开发成本金额按照5%或者10%的比例计算可列入土增扣除的房地产开发费用金额。区别在于,对于房企向金融机构的借款,如果可以同时满足按转让房地产开发项目计算分摊利息支出的话,则其利息支出可以在计算扣除和据实扣除中进行选择;对于房企向非金融机构的借款,由于无法满足提供金融机构证明的条件,因此只能选择按照规定的房地产开发成本和10%的比例计算扣除房地产开发费用(此时由于采用计算扣除,因此无需考虑借款利率是否超标的问题)。

思考题答案:

根据财税【2016】36号文件附件一第十四条的规定:下列情形视同销售服务、无形资产或者不动产:(一)单位或者个体工商户向其他单位或者个人无偿提供服务,但用于公益事业或者以社会公众为对象的除外。(二)单位或者个人向其他单位或者个人无偿转让无形资产或者不动产,但用于公益事业或者以社会公众为对象的除外。对于上文思考题中所述股东个人向房企的无息借款,属于股东个人无偿提供贷款服务的情形,但是根据增值税视同销售政策的规定,无偿提供服务需视同销售的纳税主体只包括单位和个体工商户,并不包括个人在内,因此股东个人无需补缴增值税。

文章来源:北京鑫税广通税务师事务所