土地增值税清算案例:地产行业回迁房收入成本深度解析

摘要:房地产企业“回迁安置用房视同销售”,是指房地产企业按照城市危旧房改造等政策,将项目内房屋建筑物或地上附着物拆除,然后按照回迁安置的政策标准以及事先签订的拆迁协议,给拆迁人安置新房,此部分新房未收取现金,但在账务以及税务上,此部分做视同销售处理。

实务中,房地产企业“回迁安置用房”收入如何确认?成本如何处理?此环节中,有何税收风险?我们应如何规避税收风险?

案例概要:

某房地产企业进行土地增值税清算,税务机关根据企业申报的资料进行收入与成本审核时发现,企业申报收入明细中,部分房屋单价约为2000.00元/㎡。经了解,本项目开盘价5000元/㎡,同地区、同年度、同房源类型销售均价约6000元/㎡,企业确认的销售单价明显偏低。进一步核实原因发现,此部分房屋均为回迁安置房,回迁方式为原地安置,企业做了视同销售处理。(本案例暂不考虑增值税)

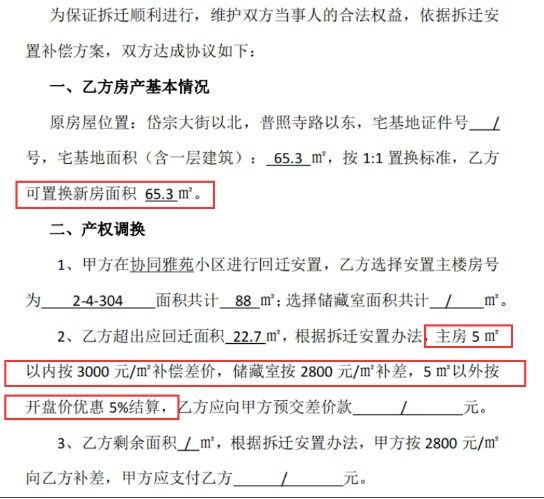

回迁安置协议如下:

企业回迁安置明细以及自行申报收入明细如下:

回迁安置明细(表1):

自行申报回迁安置部分收入明细(表2)

案例解析:

根据拆迁安置协议:被拆迁人对于选房面积超出应回迁面积的,超面积5㎡以内,按3000元/㎡补交差价,5㎡以外,按开盘价优惠5%进行补差。

通过回迁销售收入明细我们发现,销售单价明显偏低,经分析,企业确认收入拆解如下:

1、收入确认:企业安置房超面积部分,按实际收到拆迁户补差价款 106,960.00元确认;但等面积部分,按1100元/㎡确认,低于均价30%,属于明显不合理低价,存在较大风险。

那我们应如何确认安置房收入金额呢?

以上述“刘森”为例,安置房确认土地增值税收入金额,我们有以下确认方式可供参考:

(1)等面积按协议所列5㎡以内优惠价格确认,超面积按实际收取价款确认,应确认收入金额65.3*3000+5*3000+19.36*(5000*(1-5%))=302,860.00元。

(2)超面积与等面积单价均按协议约定超过5㎡部分确认,即5000*(1-5%)=4750元/㎡,应确认收入金额89.66*4750=425,885.00元。

(3)超面积与等面积单价均按同地区、同年度、同房源类型销售均价确认,即6000元/㎡,应确认收入金额89.66*6000=537,960.00元。

因各地区执行的口径不同,上述列示的方法仅供参考,具体确认方法可参考当地税务机关执行口径。

2、视同销售成本确认:以上述(1)所列式的收入为例,应确认视同销售成本:302,860.00-106,960.00=195,900.00元。

企业对回迁安置相关政策了解不足,回迁安置房视同销售部分,只确认了收入未确认成本。实务中,我们要记得确认视同销售收入的同时确认拆迁补偿费。房地产开发企业支付给回迁户的补差价款,计入拆迁补偿费;回迁户支付给房地产开发企业的补差价款,抵减本项目拆迁补偿费。

总结归纳:

1、安置回迁房,属于将开发产品用于换取其他单位和个人的非货币性资产,此部分应作视同销售处理,依法缴纳增值税、企业所得税、土地增值税等相关税费。企业在确认视同销售金额时,需参考本企业在同一地区、同一年度销售的同类房地产的平均价格,若无法取得,可由主管税务机关参照当地当年、同类房地产的市场价格或评估价值确定。

在做此部分销售处理时,注意不可仅将超过应回迁部分价格记收入,也应将等面积房产作视同销售处理。按照当地规定合理确定销售收入金额,否则可能涉及“在账簿上少列或不列收入,进行虚假纳税申报”的税务风险,进而被税务机关进行纳税调整。

2、回迁安置确认视同销售收入,同时将此确认为房地产开发项目的拆迁补偿费。房地产开发企业支付给回迁户的补差价款,计入拆迁补偿费;回迁户支付给房地产开发企业的补差价款,应抵减本项目拆迁补偿费。

政策依据:

国家税务总局关于印发《土地增值税清算管理规程》的通知(国税发〔2009〕91号)

第十九条? 非直接销售和自用房地产的收入确定

(一)房地产开发企业将开发产品用于职工福利、奖励、对外投资、分配给股东或投资人、抵偿债务、换取其他单位和个人的非货币性资产等,发生所有权转移时应视同销售房地产,其收入按下列方法和顺序确认:

1.按本企业在同一地区、同一年度销售的同类房地产的平均价格确定;

2.由主管税务机关参照当地当年、同类房地产的市场价格或评估价值确定。

关于房地产开发企业土地增值税清算管理有关问题的通知(国税发[2006]187号)

第三条(一)房地产开发企业将开发产品用于职工福利、奖励、对外投资、分配给股东或投资人、抵偿债务、换取其他单位和个人的非货币性资产等,发生所有权转移时应视同销售房地产, 其收入按下列方法和顺序确认:

1.按本企业在同一地区、同一年度销售的同类房地产的平均价格确定;

2.由主管税务机关参照当地当年、同类房地产的市场价格或评估价值确定。

关于印发《全国法院贯彻实施民法典工作会议纪要》的通知(法【2021】94号)

转让价格达不到交易时交易地的指导价或者市场交易价百分之七十的,一般可以视为明显不合理的低价;对转让价格高于当地指导价或者市场交易价百分之三十的,一般可以视为明显不合理的高价。

国家税务总局关于土地增值税清算有关问题的通知国税函([2010]220号)

第六条(一)房地产企业用建造的本项目房地产安置回迁户的,安置用房视同销售处理,按《国家税务总局关于房地产开发企业土地增值税清算管理有关问题的通知》(国税发[2006]187号)第三条第(一)款规定确认收入,同时将此确认为房地产开发项目的拆迁补偿费。房地产开发企业支付给回迁户的补差价款,计入拆迁补偿费;回迁户支付给房地产开发企业的补差价款,应抵减本项目拆迁补偿费。

【原创声明】本文为平台作者原创内容,未经允许,禁止转载。该内容仅为一般用途撰写及引用,并非旨在成为可信赖、可依据遵照执行的会计、税务、法律或其他专业意见。如若涉及决策,请在充分考虑周全的情况下,咨询当地税务机关或专业人士获取进一步意见。所引用内容版权归原版权人所有,我们尊重版权保护,如有问题请联系我们配合处理,谢谢!