房地产企业“高温补贴”隐藏的税务风险及防控

摘要:在炎炎夏日,辛勤的劳动人民们依然坚守在岗位第一线。A房地产开发企业在为职工们发放工资薪金的同时也了发放了夏日“高温补贴”。

实务中,房地产企业“高温补贴”会隐藏什么样的税务风险以及如何有效把控、防范税收风险?接下来将以实务案例的形式与大家一起学习探讨。

案例概要:

A房地产企业于2017年03月22日在土地资源局进行“长乐居”项目的地块竞拍。项目预计于2017年5月3日正式开工,并于2020年6月30日完成竣工验收备案,截至2023年7月,已转让房地产建筑面积占比99%。

2023年8月10日,该项目所在地主管税务机关对A房地产企业下达《税务事项通知书》(土地增值税清算通知)。

税务机关根据企业申报的资料进行审核,在审核A房地产有限公司申报的开发间接费时发现,“管理人员工资”与“职工福利费”均存在“高温补贴”成本费用。

“高温补贴”相关资料附件信息如下:

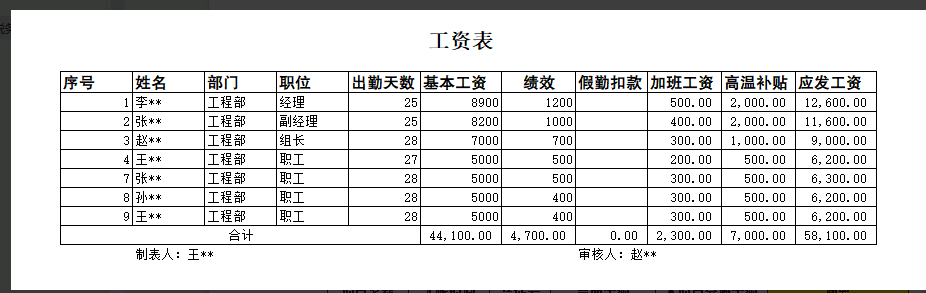

1:“管理人员工资”所附工资表:

(注:假设高温区间内工资表每月发生额均为下图所示)

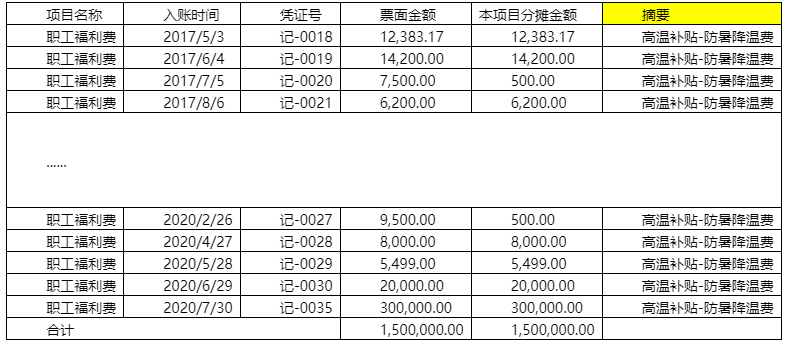

2:“职工福利费”所附相关成本明细:

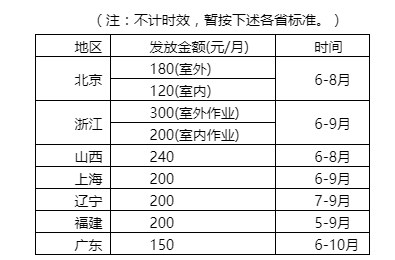

3:高温补贴发放标准:

根据上述信息,试分析该项目“高温补贴”在本次土地增值税清算过程中存在哪些风险?

案例解析:

由上述数据可知,本项目疑似存在重复计入“高温补贴”成本费用。需核实,“管理人员工资”及“职工福利费”中高温补贴是否均可计入开发成本。

1.通过核实高温补贴性质来确定是成本还是费用;

计入工资性质的法定高温补贴应计入开发成本,以福利性质列支的防暑降温费应计入费用。

2.通过工资表部门所属确定是否为工程部支出;

3.通过各省法定高温补贴标准来复核工资表中列支的高温补贴成本;

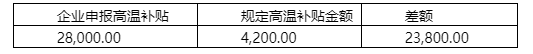

以广东标准列支一年成本为例:

规定高温补贴金额=补贴标准(人/月)*人数*月份

综上:A房地产有限公司申报的“高温补贴”存在多记开发间接费的风险,需重点关注。

总结归纳:

实务中,我们除了需要关注“高温补贴”本身的性质外,还需根据各省发布的相关政策标准,来落实“高温补贴”计入成本的合规性,并审核是否存在金额超标或重复计入的情况。

政策依据:

财政部关于企业加强职工福利费财务管理的通知(2009年11月12日财企[2009]242号)

一、企业职工福利费是指企业为职工提供的除职工工资、奖金、津贴、纳入工资总额管理的补贴、职工教育经费、社会保险费和补充养老保险费(年金)、补充医疗保险费及住房公积金以外的福利待遇支出,包括发放给职工或为职工支付的以下各项现金补贴和非货币性集体福利:

为职工卫生保健、生活等发放或支付的各项现金补贴和非货币性福利,包括职工因公外地就医费用、暂未实行医疗统筹企业职工医疗费用、职工供养直系亲属医疗补贴、职工疗养费用、自办职工食堂经费补贴或未办职工食堂统一供应午餐支出、符合国家有关财务规定的供暖费补贴、防暑降温费等。

三、职工福利是企业对职工劳动补偿的辅助形式,企业应当参照历史一般水平合理控制职工福利费在职工总收入的比重。按照《企业财务通则》第四十六条规定,应当由个人承担的有关支出,企业不得作为职工福利费开支。

《中华人民共和国土地增值税暂行条例实施细则》

第七条规定:开发间接费用,是指直接组织、管理开发项目发生的费用,包括工资、职工福利费、折旧费、修理费、办公费、水电费、劳动保护费、周转房摊销等。

国家税务总局关于印发《土地增值税清算管理规程》的通知(国税发〔2009〕91号)

第二十六条的规定:审核开发间接费用时应当重点关注是否存在将企业行政管理部门(总部)为组织和管理生产经营活动而发生的管理费用记入开发间接费用的情形。