窝工费赔偿,可否计入土地增值税扣除项目?

窝工费,是施工单位在进入施工现场后,无法按照合同约定或开工指令或设计安排进行施工,使得施工进度慢于计划进度或合同约定进度,导致按原计划所配备的施工人员及施工设备无法正常施工所产生的费用。

01、实务案例

笔者近期接受某房企咨询,该房企所开发的某项目地质复杂,在总包单位按合同计划安排人员及设备进场后,却发现了基坑支护工程问题需整改,导致了该项目主体建筑工程无法正常施工。为此,总包向该房企索取了窝工费赔偿800万元。

该企业问,支付的窝工费赔偿款是否可以在未来土地增值税清算时,计入土地增值税扣除项目?

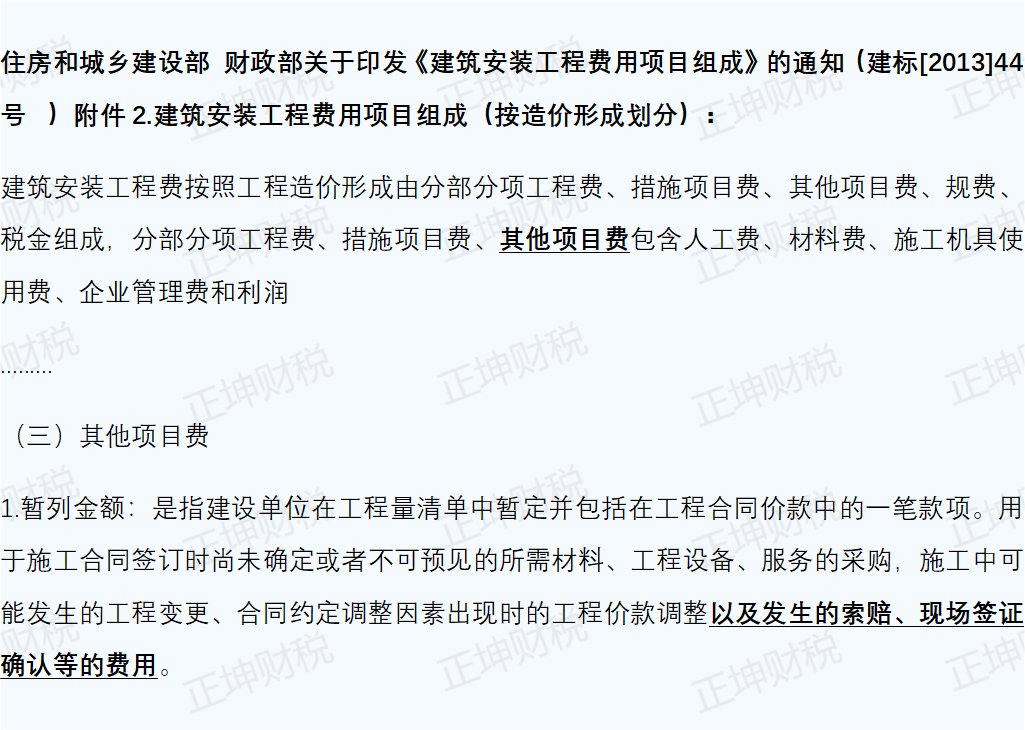

02、案例分析 笔者认为,判断上述赔偿款项是否可以计入土地增值税扣除项目,需要对该费用的性质做出判断。 在过往实务工作中,笔者曾碰见过对窝工费赔偿款财税认定上的两种不同观点: 一种观点认为,该项赔偿属于非正常损失,应属于“营业外支出”,不可计入项目土地增值税扣除项目; 另一种观点则认为,该项赔偿也是工程施工的成本,应计入“开发成本”,并可计入土地增值税扣除项目。 笔者的观点倾向于后者,具体理据如下: 首先,从“营业外支出”的会计科目定义上看,是指企业发生的与日常活动无直接关系的各项损失。工程开发属于房地产公司日常的主要经营活动,施工过程中发生的窝工费自然是与房地产日常活动相关的。 此外,我国的相关政策法规对于“建筑安装工程费”的组成也有明确的规定:

根据上述文件,可以看到施工索赔属于“建筑安装工程费用”项目的组成项目之一。

而“建筑安装工程费用”自然可以计入土地增值税扣除项目。

需要提醒,支付施工单位的窝工费赔偿属于“建筑安装工程费用”,相应的属于施工单位的增值税应税收入,因此房企在支付赔偿款时,应注意要求施工单位开具相应金额的增值税发票,以作为土地增值税、企业所得税税前抵扣的凭据,避免税务风险。

文章来源:正坤财税