土地增值税清算实务案例:发票在审核中应注意哪些问题?

摘要:在土增清算中,确保发票合规至关重要。发票是反映企业经济业务真实性和合法性的直接证据,直接影响到土地增值税的计算。合规的发票是计算扣除项目、确认成本的关键依据,不合规的发票可能导致相关成本无法扣除,增加土增税负。因此,在土增清算中,企业必须重视发票管理,确保其真实性、完整性和合法性。

以下将通过一个简单的实务案例来探讨一下发票在实务中存在的风险以及如何把控。

关键词:“发票”“不合规票据”“施工单位与开票方不符”

案例概要:甲房地产企业在A市XX区进行“易隆雅居”项目的开发,本项目于2019年2月2日取得建筑工程施工许可证,并于2022年10月25日竣工验收,截止2023年2月,已转让房地产建筑面积占96.23%。

2023年5月10日,该项目所在地主管税务机关对甲房地产企业下达《税务事项通知书》(土地增值税清算通知)。

税务机关根据企业申报的有关资料进行审核,在审核企业提交的发票时,发现存在以下问题。

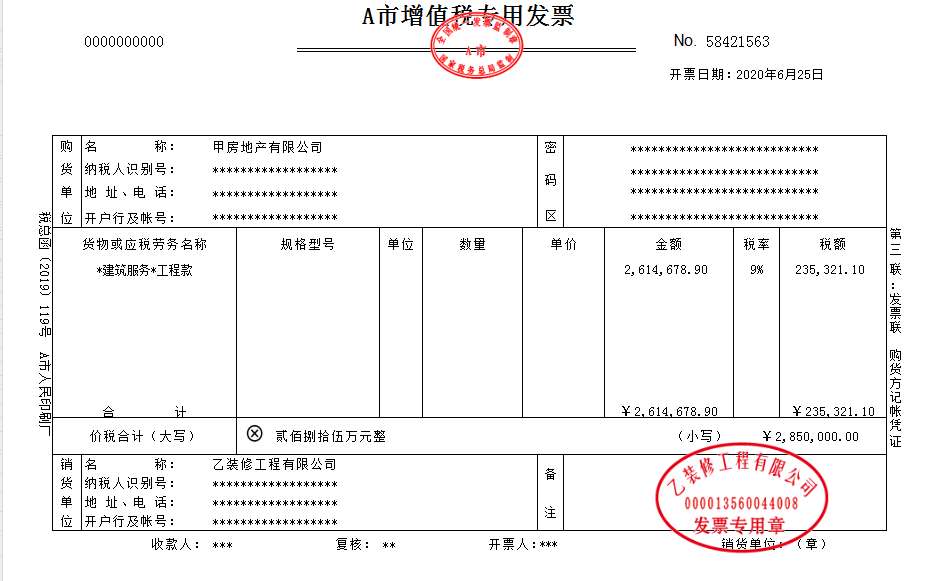

1、甲房地产企业与乙装修工程有限公司签订外涂工程施工合同,合同约定金额为2,850,000.00元,已全额开票支付。(相关发票见下图)

2、甲房地产有限公司与丁装饰有限公司签订雨棚治安工程施工合同,最终结算金额为272,839.00元,已全额开票支付,甲提供的相关发票中开票方为戊装修公司,经税务机关核实,该工程项实际施工单位为丁公司且丁、戊公司无任何关系。

试根据上述信息分析,甲公司提交的发票存在哪些风险?

案例解析:

1、根据国税总局公告2016年23号有关规定,营改增后建筑服务应在发票备注栏注明项目名称与建筑服务发生地。乙公司开具的工程款发票并未备注项目名称与地址,其开具的发票易被视为“不合规票据”,导致甲公司无法据此抵扣相关成本。

2、问题2中,丁公司为雨棚工程的实际施工单位,但发票来自无关第三方戊公司,实际施工单位与发票开具方不符,有关成本可能被税务机关视为非本工程项成本,不予扣除。

总结归纳:

房地产企业在收到施工单位开具的发票时,企业应确保所有的成本发票符合税务规定,保证发票信息准确反应交易实质,避免潜在的税务风险。

企业相关财务人员在收到发票时应首先对发票合规性进行检查,确认发票类型是否适用、核对发票信息是否完整、确保发票备注栏按需填写;其次与合同对比,确保合同签订方与开票方一致,若存在特殊情况导致两者不一致,企业应在合同中明确标注,或及时签订补充协议及其他证明材料;第三确保发票所反映的业务实质与企业实际经营活动相符,避免虚构交易;最后,企业应留存好与发票相关的所有支持文件,以便在清算中及时提供证据。

政策法规:

国家税务总局关于全面推开营业税改征增值税试点有关税收征收管理事项的公告(国家税务总局公告2016年第23号)第四条第三款 (三)提供建筑服务,纳税人自行开具或者税务机关代开增值税发票时,应在发票的备注栏注明建筑服务发生地县(市、区)名称及项目名称。