以土地及房屋投资入股征收土地增值税吗?看看上市公司怎么说?

以下内容摘自:发行人及保荐机构关于第四轮问询函的回复意见(XXXX科技股份有限公司)(2019年11月20日)

问题5.关于其他

请发行人补充说明,2016年10月,发行人将持有的JJ科技94.53%股权转让给邵某某是否存在土地增值税缴纳风险,如有,具体增值税测算情况及对发行人的影响。

请保荐机构、申报会计师核查上述事项,并发表明确意见。

回复

(一)发行人将持有的JJ科技94.53%股权转让给邵某某的简要情况

1、QC有限以实物资产(老厂房)认缴JJ科技1,728万元注册资本

2015年12月28日,经JJ科技股东会决议,同意JJ科技注册资本由100万元增加至1,828万元,新增的1,728万元注册资本由QC有限以实物资产(老厂房)认缴,增资完成后,JJ科技的股东为QC有限、邵某某。

2015年12月28日,QC有限与JJ科技签署《土地使用权及房屋产权作价入股协议》,约定QC有限以上述老厂房作价1,728万元增资JJ科技,作价参照四川公诚信房地产土地评估有限公司出具“川公房评(2015)咨字第12-07号”《房地产咨询估价报告》。

2016年2月3日,JJ科技取得成都市龙泉驿区市场监督管理局换发的《营业执照》。

2、QC有限转让所持JJ科技全部股权

2016年10月24日,JJ科技召开股东会,一致同意QC有限将其持有的JJ科技94.53%股权(对应出资额1,728万元)转让给邵某某,作价参照中联资产评估集团有限公司出具的“中联评报字[2016]第1608号”《评估报告》。

2016年11月2日,JJ科技取得成都市龙泉驿区市场监督管理局换发的《营业执照》。

(二)发行人将持有的JJ科技 94.53%股权转让给邵某某是否存在土地增值税缴纳风险

1、土地增值税的相关规定

(1)《中华人民共和国土地增值税暂行条例》第二条规定:“转让国有土地使用权、地上的建筑物及其附着物(以下简称转让房地产)并取得收入的单位和个人,为土地增值税的纳税义务人(以下简称纳税人),应当依照本条例缴纳土地增值税。”

(2)财政部国家税务总局《关于企业改制重组有关土地增值税政策的通知》(财税[2015]5号)第四条规定:“单位、个人在改制重组时以国有土地、房屋进行投资,对其将国有土地、房屋权属转移、变更到被投资的企业,暂不征土地增值税(上述改制重组有关土地增值税政策不适用于房地产开发企业)。”(该通知的执行期限为2015年1月1日至2017年12月31日)

(3)财政部税务总局《关于继续实施企业改制重组有关土地增值税政策的

通知》(财税〔2018〕57号)第四条规定:“、单位、个人在改制重组时以房地产作价入股进行投资,对其将房地产转移、变更到被投资的企业,暂不征土地增值税。”(该通知执行期限为2018年1月1日至2020年12月31日)

2、发行人转让JJ科技94.53%股权给邵某某是否存在土地增值税缴纳风险

(1)QC有限以实物资产(老厂房)出资设立JJ科技不存在土地增值税缴纳风险

QC有限以实物资产(老厂房)认缴JJ科技1,728万元注册资本,属于《中华人民共和国土地增值税暂行条例》第二条规定的“转让国有土地使用权、地上的建筑物及其附着物”的行为,该行为属于土地增值税征税范围。

但QC有限的上述出资行为符合《关于企业改制重组有关土地增值税政策的通知》(财税[2015]5号)中“单位、个人在改制重组时以国有土地、房屋进行投资,对其将国有土地、房屋权属转移、变更到被投资的企业,暂不征土地增值税”的规定。

QC有限与JJ科技签署《土地使用权及房屋产权作价入股协议》的时间为2015年12月28日,QC有限土地增值税纳税义务发生时间属于“2015年1月1日至2017年12月31日”期间内,符合《关于企业改制重组有关土地增值税政策的通知》(财税[2015]5号)第四条关于“暂不征土地增值税”的规定。

根据2016年8月11日四川省XXXX地方税务局第八税务所出具的《龙泉地税局第八税务所关于成都QC科技发展有限公司有关税款计算情况》:“根据财税[2015]5号文第四条规定,暂不征收土地增值税”。

根据2016年8月12日四川省XXXX地方税务局第八税务所《通知单》:“成都QC科技发展有限公司将其位于XXXX大道10号的房屋对外转让所涉及的各项流转税已在我所全额解缴入库。”

综上所述,QC有限以实物资产(老厂房)认缴JJ科技1,728万元注册资本符合《关于企业改制重组有关土地增值税政策的通知》(财税[2015]5号)关于“暂不征土地增值税”的规定,不存在土地增值税缴纳风险。

(2)发行人转让JJ科技94.53%股权给邵某某不存在土地增值税缴纳风险

2016年10月24日,发行人前身QC有限将其持有的JJ科技94.53%股权转让给邵某某,为股权转让行为。

根据《中华人民共和国土地增值税暂行条例》第二条规定:“转让国有土地使用权、地上的建筑物及其附着物(以下简称转让房地产)并取得收入的单位和个人,为土地增值税的纳税义务人(以下简称纳税人),应当依照本条例缴纳土地增值税。”发行人上述股权转让行为不属于“转让国有土地使用权、地上的建筑物及其附着物并取得收入的单位和个人”,不涉及土地增值税纳税义务。

为进一步确认发行人转让JJ科技 94.53%股权给邵某某是否存在土地增值税缴纳义务,发行人于2019年11月18日向国家税务总局XXXX税务局请示:“我公司于2016年10月将所持有的成都JJ科技有限公司94.53%股权转让给邵某某。该股权转让行为,是否属于《中华人民共和国土地增值税暂行条例》的土地增值税征收范围”。

根据国家税务总局XXXX税务局于2019年11月19日在前述《请示》上的确认:“根据《土地增值税暂行条例》第二条之规定,股权转让行为不属于土地增值税征收范围。”

因此,发行人将持有的JJ科技 94.53%的股权转让给邵某某的情形不属于《土地增值税暂行条例》规定的土地增值税纳税义务行为,不存在土地增值税缴纳风险。

3、如果需要缴纳土地增值税,具体测算情况及对发行人的影响

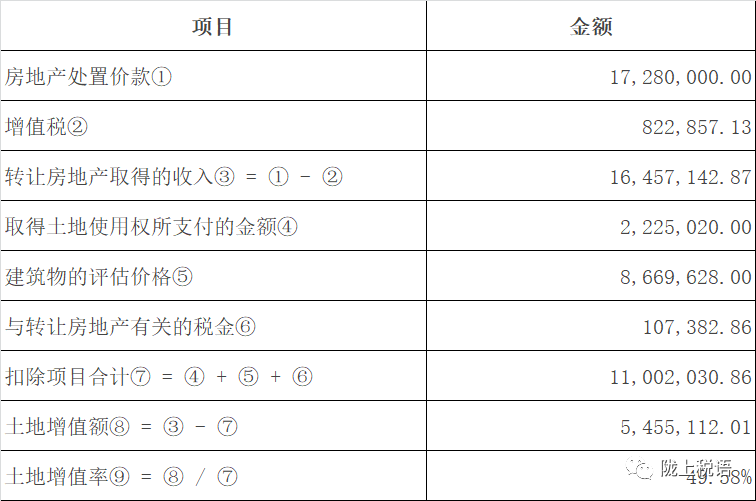

(1)如果需要缴纳土地增值税,具体测算情况如下:

注1:建筑物的评估价格取自中联资产评估集团有限公司出具“中联评报字[2016]第1608号”《评估报告》

注 2:根据《中华人民共和国土地增值税暂行条例》第六条,计算增值额的扣除项目:

(一)取得土地使用权所支付的金额;(二)开发土地的成本、费用;(三)新建房及配套设施的成本、费用,或者旧房及建筑物的评估价格;(四)与转让房地产有关的税金;(五)财政部规定的其他扣除项目。

测算应缴纳的土地增值税=增值额*税率=5,455,112.01*30%=1,636,533.60元。

(2)对发行人的影响

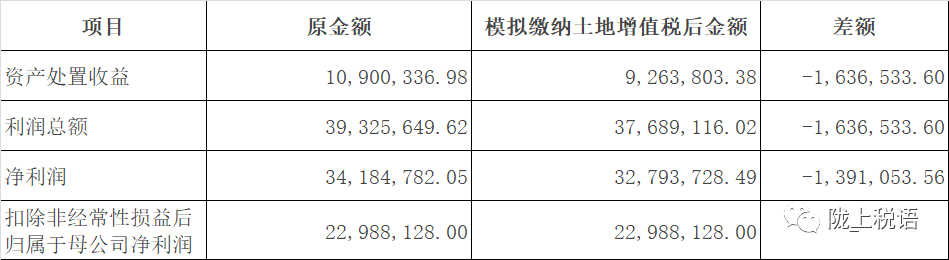

如果需要缴纳土地增值税,对发行人2016年财务报表的影响情况如下:

模拟缴纳土地增值税后,发行人2016年净利润为32,793,728.49元,较模拟前净利润34,184,782.05元减少1,391,053.56元,降幅为4.07%,扣除非经常性损益后归属于母公司净利润保持不变。

发行人控股股东邵某某承诺:如因发行人转让JJ科技 94.53%股权给邵某某需要补缴土地增值税,或者由此发生的滞纳金及有关部门的行政处罚,邵某某将无条件地全额承担该等应当补缴的税金、滞纳金及有关部门的行政处罚并承担相应的责任,保证发行人不会因此遭受损失或不利影响。

(三)核查程序及意见

1、核查程序

(1)访谈发行人控股股东、财务负责人,了解实物出资及产权变动、股权

转让的背景、原因、真实性;获取实物出资、股权转让的评估报告,确认实物出资及股权转让的作价是否公允;获取税费缴纳的相关凭证;

(2)获取并查阅了上述实物出资及产权变动、股权转让的董事会、股东会资料;

(3)查阅土地增值税相关税收法律法规;

(4)取得四川省XXXX地方税务局第八税务所出具的《XX地税局第八税务所关于成都QC科技发展有限公司有关税款计算情况》及四川省成都市龙泉驿区地方税务局第八税务所《通知单》;

(5)取得发行人于2019年11月18日向国家税务总局XXXX税务局出具的《请示》及国家税务总局XXXX税务局的确认;

(6)取得控股股东邵某某就出具的承诺。

2、核查意见

经核查,保荐机构、申报会计师认为:

(1)根据《土地增值税暂行条例》的相关规定、国家税务总局XXXX税务局的确认,发行人将持有的JJ科技 94.53%的股权转让给邵某某不存在土地增值税缴纳风险。

(2)经测算,如果需要缴纳土地增值税,发行人 2016 年净利润为32,793,728.49 元,较模拟缴纳土地增值税前的净利润 34,184,782.05 元减少1,391,053.56元,降幅4.07%,扣除非经常性损益后归属于母公司净利润保持不变。

(3)发行人控股股东邵某某已经作出承诺:如因发行人转让JJ科技94.53%股权给邵某某需要补缴土地增值税,或者由此发生的滞纳金及有关部门的行政处罚,邵某某将无条件地全额承担该等应当补缴的税金、滞纳金及有关部门的行政处罚并承担相应的责任,保证发行人不会因此遭受损失或不利影响。

文章来源:陇上税语