国税函〔2010〕220号土地增值税-关于房地产开发费用的扣除的分析

引用国税函〔2010〕220号文:

三、房地产开发费用的扣除问题

(一)财务费用中的利息支出,凡能够按转让房地产项目计算分摊并提供金融机构证明的,允许据实扣除,但最高不能超过按商业银行同类同期贷款利率计算的金额。其他房地产开发费用,在按照“取得土地使用权所支付的金额”与“房地产开发成本”金额之和的5%以内计算扣除。

(二)凡不能按转让房地产项目计算分摊利息支出或不能提供金融机构证明的,房地产开发费用在按“取得土地使用权所支付的金额”与“房地产开发成本”金额之和的10%以内计算扣除。

全部使用自有资金,没有利息支出的,按照以上方法扣除。

上述具体适用的比例按省级人民政府此前规定的比例执行。

(三)房地产开发企业既向金融机构借款,又有其他借款的,其房地产开发费用计算扣除时不能同时适用本条(一)、(二)项所述两种办法。

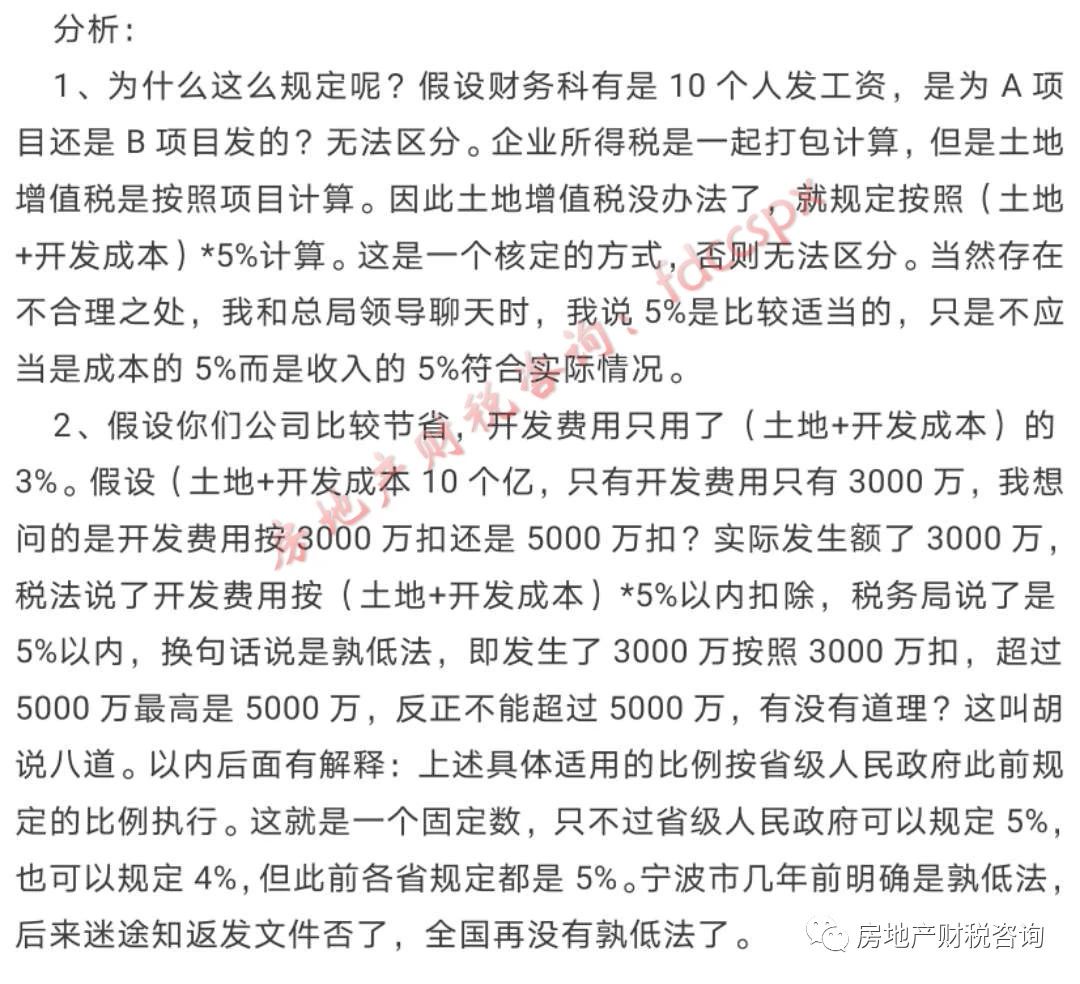

1、其他房地产开发费用,在按照“取得土地使用权所支付的金额”与“房地产开发成本”金额之和的5%以内计算扣除。为什么有个5%的扣除限制?

答:土地增值税是按照项目计算扣除的(所得税是按照公司整体计算扣除),费用在项目之间的分摊合理性无法区分,规定按照(土地+开发成本)*5%计算是一个核定的方式。

2、其他房地产开发费用实际发生不到5%的限额怎么扣?

答:其他房地产开发费用,在按照“取得土地使用权所支付的金额”与“房地产开发成本”金额之和的5%以内计算扣除。5%是一个固定数,没有发生那么多也可以按照这个比例进行扣除。

3、委托贷款的利息支出能否在土地增值税税前据实扣除?

答:银行委贷从政策角度完全满足利息可以据实扣除的形式条件。部分地区不可以税前扣除,比如江苏。在部分地区可以税前扣除,例如渝财税[2015 ]93号文明确规定,房地产企业向商业银行支付的委托贷款利息视为金融机构借款利息,按规定予以扣除。

4、统借统还的利息支出能否在土地增值税税前据实扣除?

答:集团企业通过内部财务公司的进行统借统还,财务公司具有金融许可证,能够提供金融机构证明,利息支出可以据实扣除无太大问题。不能够提供金融机构证明的,不允许扣除。

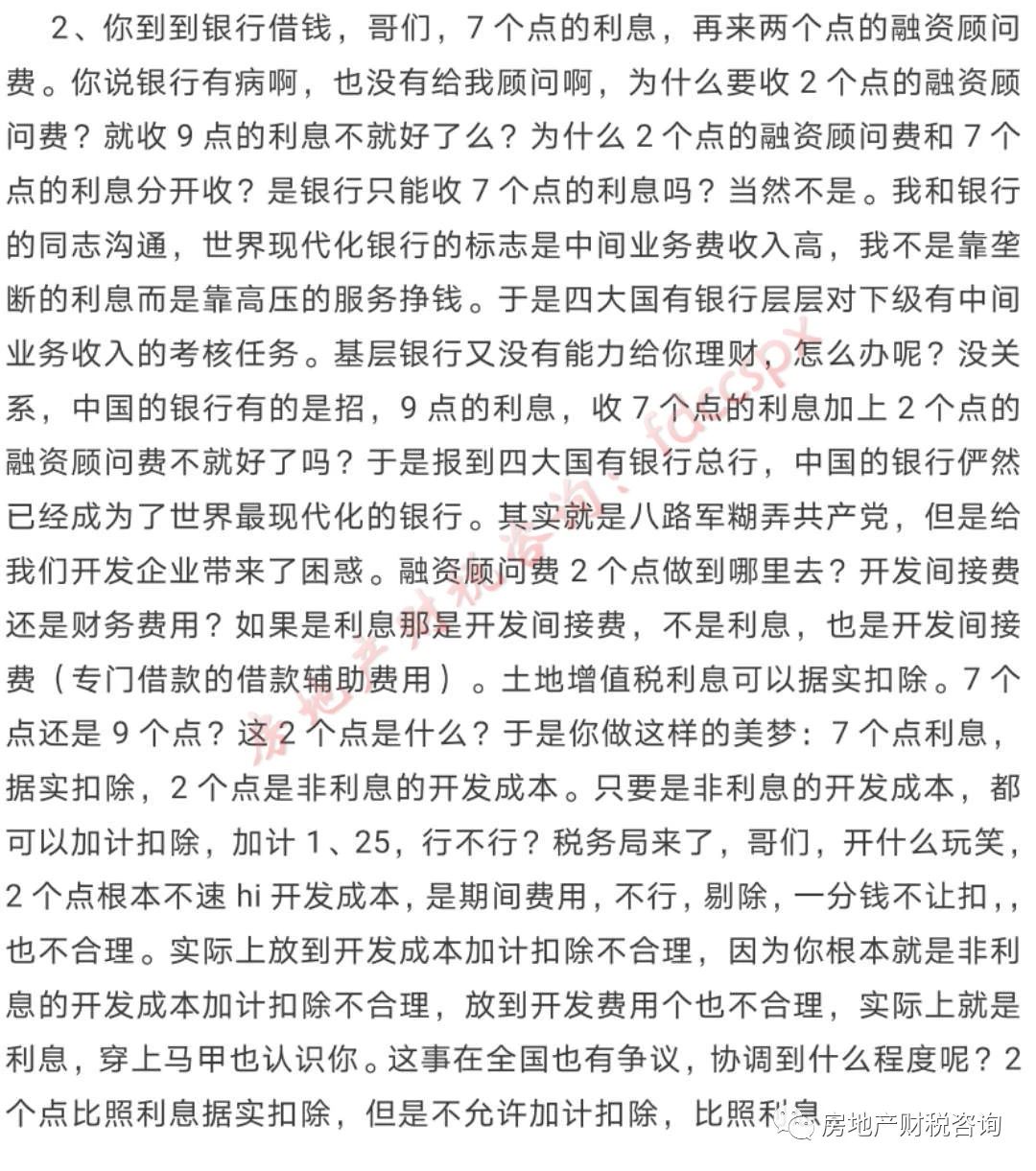

5、开发贷款的融资顾问费支出能否徒增税前据实扣除?

答:融资顾问费实际上是金融机构形式上的中间业务费收入,对于房地产企业名为融资顾问费实际上就是融资利息支出。该部分费用扣除方法存在争议,一般比照利息据实扣除,不允许几日开发成本加计扣除。

6、房地产开发企业既向金融机构借款,又有其他借款的,其房地产开发费用计算扣除时不能同时适用本条(一)、(二)项所述两种办法。

答:意思是利息支出要么据实扣除,要么5%计算扣除,不能同时应用。土地增值税的利息支出既包括开发成本中的利息支出,也包括财务费用中的利息支出,统统剔出来重算。

7、全部使用自有资金,没有利息支出的,按照以上方法扣除。

答:全部使用自有资金,没有利息支出的,直接按10%扣除。

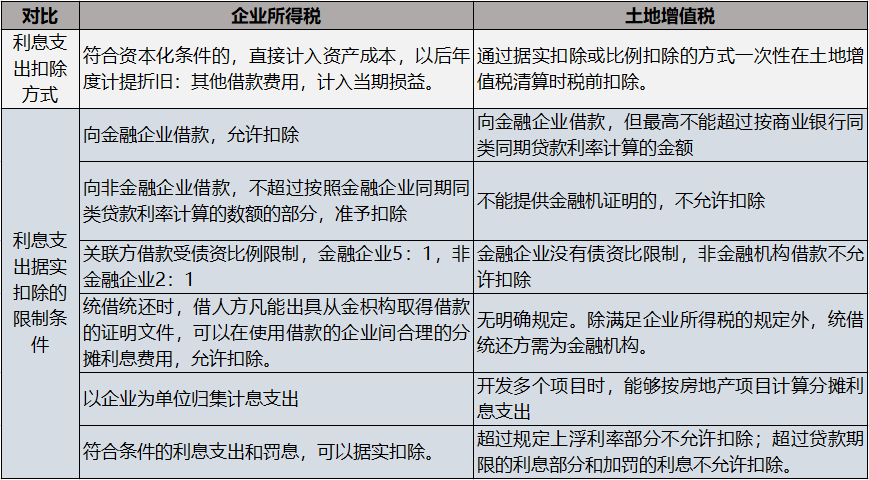

8、土地增值税和企业所得税关于利息支出税前扣除的限制条件对比

案例分析 | 土地增值税开发费用扣除问题

(一)财务费用中的利息支出,凡能够按转让房地产项目计算分摊并提供金融机构证明的,允许据实扣除,但最高不能超过按商业银行同类同期贷款利率计算的金额。其他房地产开发费用,在按照“取得土地使用权所支付的金额”与“房地产开发成本”金额之和的5%以内计算扣除。

(二)凡不能按转让房地产项目计算分摊利息支出或不能提供金融机构证明的,房地产开发费用在按“取得土地使用权所支付的金额”与“房地产开发成本”金额之和的10%以内计算扣除。

一句话,利息5%,开发费用5%。这里要明确几个事情:

1、委贷是否属于提供金融机构证明?A公司借我钱,肯定没有金融机构证明,现在穿上马甲了,A公司通过银行委贷给我,报告税务局,我支付的利息是支付给银行的利息,能够提供金融机构证明,我要求据实扣除,税务局是否同意?我遇到的案例99%都不同意,个别稀里糊涂的同意了。湖南省税务局、江苏省税局,尤其是江苏省税务局明确委贷不属于提供金融机构证明。什么是金融机构证明?必须是自有资金的贷款才能据实扣除。但是重庆的政策非常特殊,渝财税[2015 ]93号文明确规定,房地产企业向商业银行支付的委托贷款利息视为金融机构借款利息,按规定予以扣除。但要注意是支付给商业银行的才能扣除。如果是通过财务公司委贷的,不可以扣除。

(三)房地产开发企业既向金融机构借款,又有其他借款的,其房地产开发费用计算扣除时不能同时适用本条(一)、(二)项所述两种办法。

分析:

1、什么意思呢?我们公司即向银行借钱,又向A公司借钱,报告税务局,向银行借钱申请适用据实扣除,向A公司借钱没有金融机构凭据,申请按5%计算扣除,于是今年的扣除=5%开发费用+5%的利息费用+据实扣除的利息,3种都算行不行?一脚把你踹出去。因此这里说了,要么据实扣除,要么5%计算扣除,不能同时应用。

2、于是有个企业异想天开,向税务局提出,报告税务局,你看文件写得多么好,讲的是财务费用中的利息支出有限制,我家财务费用中的利息支出是0,因为我把利息都记到成本中去了。因此,财务费用中的利息支出可以扣5%(没有金融机构证明的),而资本化利息在开发成本中没有限制,不但可以扣,还可以加计扣除。因此,财务费用扣5%,开发成本据实扣除还可以加计扣除,有没有一种歪理啊?我还告诉你,2009年以前,广东省、海南省、青岛市就是按照这种口径来执行。但是国家税务总局对此进行了修正。为什么总局闲着没事干要写财务费用中的利息支出啊?那是因为土地增值税条例是1993年制定过的,1993年恰逢千年一变,我国由增减记账法改为借贷记账法,行业会计制度两则两制。当时行业会计制度两则两制有个非常重要的变化,我国由全部成本法、完全成本法变为制造成本法,也就是说一个企业成本和费用要分开。当时房地产行业会计制度规定利息全部计入财务费用,按照当时的规定没问题。但是会计变得太快,2006年新会计准则规定符合资本化条件的也可以资本化:1、为构建固定资产、无形资产所发生的利息;2、为构建超过12个月才能完工的存货的利息。因此,土地增值税的含义就是全部的利息支出。因此,220号文件又规定,土地增值税清算时,已经计入房地产开发成本的利息支出,应调整至财务费用中计算扣除。也就是说,土地增值税的利息支出既包括开发成本中的利息支出,也包括财务费用中的利息支出。

3、报告税务局,我们老板是土豪,过去式开矿的,不借钱,一分钱利息都没有,清算时开发费用按5%扣还是10%扣?换言之利息是按0还是5%?考虑不考虑资金的机会成本?一分钱利息都没发生,能不能核定5%扣?完全没问题,因为你的钱也不是大风刮来的,有资金的机会成本。因此220号文件又规定,全部使用自有资金,没有利息支出的,按照以上方法扣除。什么方法呢?直接按10%扣除。这条税收政策闪烁着人性的光辉。

文章来源:房地产财税咨询