请收藏:房企预收款预交增值税处理汇总篇

房地产行业作为涉及税费较多行业,在税收政策上有诸多的特殊规定。今天我们一起来看看有关房地产企业预收款的增值税如何处理。

房地产企业的增值税与其他行业有很多不同,税法是如何规定的呢?

一、税法关于房地产企业增值税的相关规定:

财税[2016]36号文附件2:营业税改征增值税试点有关事项的规定一、营改增试点期间,试点纳税人[指按照《营业税改征增值税试点实施办法》(以下称《试点实施办法》)缴纳增值税的纳税人]有关政策。

3.一般纳税人出租其2016年5月1日后取得的、与机构所在地不在同一县(市)的不动产,应按照3%的预征率在不动产所在地预缴税款后,向机构所在地主管税务机关进行纳税申报。

国家税务总局关于发布《房地产开发企业销售自行开发的房地产项目增值税征收管理暂行办法》的公告国家税务总局公告2016年第18号

第二节 预缴税款

第十条 一般纳税人采取预收款方式销售自行开发的房地产项目,应在收到预收款时按照3%的预征率预缴增值税。

第十一条 应预缴税款按照以下公式计算:

应预缴税款=预收款÷(1+适用税率或征收率)×3%

适用一般计税方法计税的,按照11%的适用税率计算;适用简易计税方法计税的,按照5%的征收率计算。

第十二条 一般纳税人应在取得预收款的次月纳税申报期向主管国税机关预缴税款。

二、房地产企业预售阶段收到的款项中哪些必须缴纳增值税?

房地产企业在预售阶段收到客户的房款、定金、订金、诚意金、认筹金等,上述款项中哪些必须缴纳增值税?

在实务中,对预收款项的确认,存在一些争议。诚意金、认筹金是否属于预收账款?总局未对此问题做出明确的规定,我们来看几个营改增之后的地方性政策规定和口径。

河北省国家税务局关于全面推开营改增有关政策问题的解答(之二):预收款包括分期取得的预收款(首付+按揭+尾款)、全款取得的预收款。定金属于预收款;诚意金、认筹金和订金不属于预收款。

河北省国家税务局关于全面推开营改增有关政策问题的解答(之八):房地产开发企业以订金、意向金、诚意金、认筹金等各种名目向购房人收取的款项不同时符合下列条件的均属于预收款性质,应按规定预缴增值税:

(一)收取的款项金额不超过5万元(含5万元);

(二)收取的款项从收取之日起三个月内退还给购房人。

山东国税全面推开营改增试点政策指引(六):房地产开发企业取得的预收款包括定金、分期取得的预收款(含首付款、按揭款和尾款)和全款。诚意金、认筹金和订金不属于预收款。

福建国家税务局12366营改增热点问答(7.4):销售行为成立时,诚意金、定金的实质是房屋价款的一部分,需要计算缴纳增值税。销售行为不成立时,如果诚意金、定金退还,不属于纳税人的收入,不需要计算缴纳增值税;如果诚意金、定金不退还,属于纳税人的营业外收入,不需要计算缴纳增值税。

综上所述,预收款包括分期取得的预收款(首付款+按揭+尾款)、全款取得的预收款。定金属于预收款。诚意金、认筹金和订金不属于预收款,但是合同成立且用于抵房款时,应当依法预缴或者申报增值税。

三、 房地产企业预收款的增值税如何计算、如何缴纳?

1、预缴增值税的计算:

房地产企业预缴增值税的计算方法及公式:应预缴税款=预收款÷(1+适用税率或征收率)×3%。

在计算预缴增值税的计税依据时,适用一般计税方法计税的,按照9%适用税率计算。

简易计税方法计税的,按照5%征收率计算。

2.预缴增值税的纳税地点:

房地产企业收到预收款,按税法相关规定计算缴纳增值税,在哪个税务机关缴纳呢?

《财政部、国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)附件2:《营业税改征增值税试点有关事项的规定》第一条第(八)项规定:

2.一般纳税人销售其2016年4月30日前自建的不动产,可以选择适用简易计税方法,以取得的全部价款和价外费用为销售额,按照5%的征收率计算应纳税额。纳税人应按照上述计税方法在不动产所在地预缴税款后,向机构所在地主管税务机关进行纳税申报。

4.一般纳税人销售其2016年5月1日后自建的不动产,应适用一般计税方法,以取得的全部价款和价外费用为销售额计算应纳税额。纳税人应以取得的全部价款和价外费用,按照5%的预征率在不动产所在地预缴税款后,向机构所在地主管税务机关进行纳税申报。

6.小规模纳税人销售其自建的不动产,应以取得的全部价款和价外费用为销售额,按照5%的征收率计算应纳税额。纳税人应按照上述计税方法在不动产所在地预缴税款后,向机构所在地主管税务机关进行纳税申报。

第一条第(十)项第一款规定,房地产开发企业中的一般纳税人销售房地产老项目,以及一般纳税人出租其2016年4月30日前取得的不动产,适用一般计税方法计税的,应以取得的全部价款和价外费用,按照3%的预征率在不动产所在地预缴税款后,向机构所在地主管税务机关进行纳税申报。

第一条第(十)项第二款规定,一般纳税人销售其2016年4月30日前自建的不动产,适用一般计税方法计税的,应以取得的全部价款和价外费用为销售额计算应纳税额。纳税人应以取得的全部价款和价外费用,按照5%的预征率在不动产所在地预缴税款后,向机构所在地主管税务机关进行纳税申报。

企业正常的增值税纳税申报地点是机构所在地主管税务机关。如果项目所在地与机构所在地不一致,预缴税款向项目所在地主管税务机关预缴。

3.预缴增值税的纳税时点:

房地产企业收到客户的各类预收款项后,计算确定预收账款的计税金额后,应于次月纳税申报期向主管国税机关预缴税款。

四、会计处理:

房地产企业收到客户的款项会计处理计入预收账款科目,增值税的会计处理计入应交增值税-预交增值税科目,详见文件《关于印发《增值税会计处理规定》的通知》(财会[2016]22号):

一、会计科目及专栏设置

(三)“预交增值税”明细科目,核算一般纳税人转让不动产、提供不动产经营租赁服务、提供建筑服务、采用预收款方式销售自行开发的房地产项目等,以及其他按现行增值税制度规定应预缴的增值税额。

具体会计分录如下:

一般计税的账务处理:

借:银行存款 100

贷:预收账款 100

借: 应交税费—预交增值税3

税金及附加0.36

贷:银行存款3.36

简易计税账务处理:

借:银行存款 100

贷:预收账款 100

借: 应交税费—简易计税3

税金及附加 0.36

贷:银行存款 3.36

五、预收款的开票

实际销售中,购买方支付预付的购房款时往往要求开具发票,在发票开具上,根据《国家税务总局关于营改增试点若干征管问题的公告》(国家税务总局公告2016年第53号)第九条第(十一)款规定:

增加6“未发生销售行为的不征税项目”,用于纳税人收取款项但未发生销售货物、应税劳务、服务、无形资产或不动产的情形。

“未发生销售行为的不征税项目”下设601 “预付卡销售和充值”、602“销售自行开发的房地产项目预收款”、603 “已申报缴纳营业税未开票补开票”。

使用“未发生销售行为的不征税项目”编码,发票税率栏应填写“不征税”,不得开具增值税专用发票。

所以,房地产企业预收款可以开具不征税增值税普通发票,商品与服务税收类别选择“602-销售自行开发的房地产项目预收款”。

预收款所开具的不征税发票相当于收据功能,仅作为房地产企业的预收款凭证,不用于购房者办理契税申报和产权登记手续。交房时直接开具正式发票同时收回不征税发票,不需要开具红字发票。

六、预缴增值税的申报

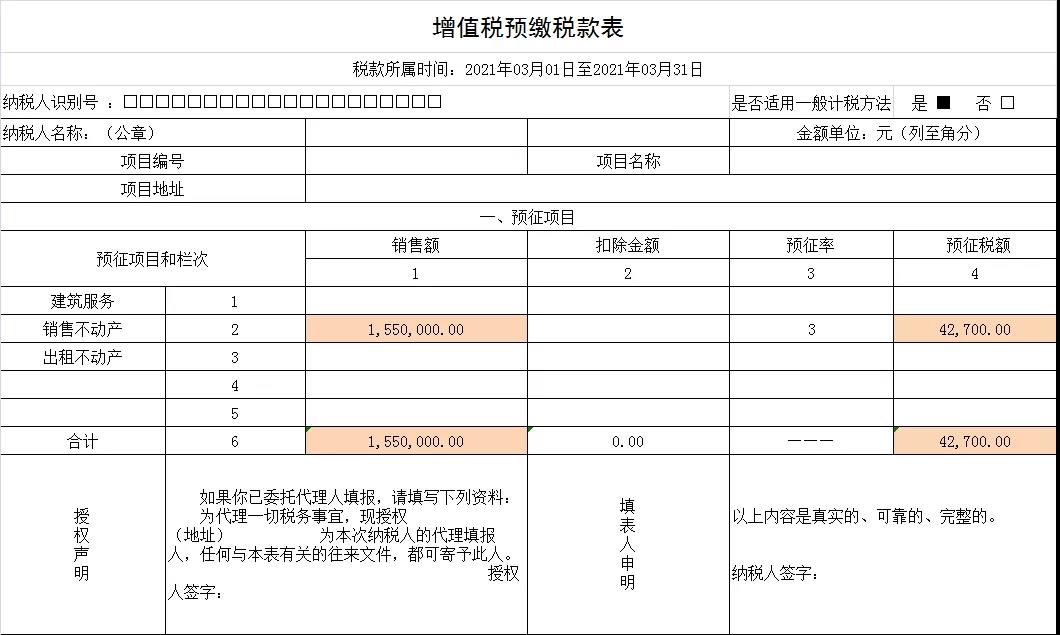

房地产行业在收到预收款项的次月,将计算准确的预收账款计税金额,依次填写《增值税预缴税款表》、增值税纳税申报表附表四《税额抵减情况表》。具体填写如下:

在《增值税预缴税款表》的2行中“销售不动产”的“销售额”栏填写预收账款计税金额,在2行中“销售不动产”的“预征税额”栏填写预缴增值税金额。

同时在增值税纳税申报表附列资料(四)中第4行“销售不动预征缴纳增值税”的“本期发生额”栏填写预缴增值税金额,在“销售不动预征缴纳增值税”的“期末余额”栏填写预缴增值税金额累计余额。

七、案例分析:

A房地产公司为一般计税的增值税纳税人,2021年3月开始预售,预收房款金额共计163万,包括首付款50万元,全款100万元,定金5万元,诚意金、认筹金和订金共计8万元。其中全款100万元需要开具增值税发票。

预缴环节增值税:

(1).预收账款计税金额:预缴首付款+全款+定金:50+100+5=155万元。

预缴增值税金额:155/(1+9%)×3%=4.27万元。

预缴附加税金额:4.27×12%=0.51万元

会计分录:

借:银行存款163

贷:预收账款163

(2).4 月填写增值税申报表进行纳税申报:在《增值税预缴税款表》的2行中“销售不动产”的“销售额”栏填写155万元,在2行中“销售不动产”的“预征税额”栏填写4.27万元。

详见《增值税预缴税款表》:

同时在增值税纳税申报表附列资料(四)中第4行“销售不动预征缴纳增值税”的“本期发生额”栏填写4.27万元,在“销售不动预征缴纳增值税”的“期末余额”栏填写预缴4.27万元。详见增值税纳税申报表附列资料(四):

(3).实际缴纳税款后会计分录:

借: 应交税费—预交增值税4.27

税金及附加 0.51

贷:银行存款4.78

(4).全款100万元在增值税开票系统中选择编码为602“销售自行开发的房地产项目预收款”,发票税率栏应填写“不征税”,开具增值税普通发票。

文章来源:亿海地产建筑财税