政府补助的税会差异解析及税务申报实操总结

政府在中国的社会主义市场经济中扮演了重要的角色,政府补助是引导市场经济方向、优化资源配置的重要手段,更是稳定经济的重要调节器。企业作为市场经济的主体,理应正确核算政府补助,更应知悉与政府补助相关的涉税政策。小编为大家整理了与政府补助相关的税会规定及申报填列方法。

01、与资产相关的政府补助

(一)会计处理:

1、总额法:总原则是将递延收益分期计入损益(其他收益或营业外收入)

(1)如果企业政府补助先于资产取得,应当先将政府补助计入递延收益科目核算,在相关资产开始折旧或摊销时同步将递延收益分摊计入损益(其他收益或营业外收入,按照是否与日常活动有关进行区分)

(2)如果企业政府补助晚于资产取得,应当在资产的剩余使用寿命内将递延收益分摊计入损益。

账务处理如下:

取得政府补助时:

借:银行存款

贷:递延收益

购入设备时:

借:××资产

贷:银行存款

计提折旧或摊销时:

借:递延收益

贷:其他收益(日常活动)/营业外收入(非日常活动)

2、净额法:总原则是将递延收益冲减资产账面价值

(1)如果企业政府补助先于资产取得,待资产达到预定用途即冲减资产账面价值,按扣减政府补助后的资产账面价值计提折旧或摊销。

(2)如果企业政府补助晚于资产取得,在取得政府补助当期即可冲减资产账面价值,按扣减政府补助后的资产账面价值并在剩余使用寿命内计提折旧或摊销。

账务处理如下:

取得政府补助时:

借:银行存款

贷:递延收益

购入设备时:

借:××资产

贷:银行存款

借:递延收益

贷:××资产

注:与资产相关的政府补助,无论总额法或净额法,均需先通过“递延收益”核算。

(二)税法处理:

1、作为不征税收入

总额法:会计上取得政府补助时不计入收入,税法上作为不征税收入,不计入应纳税所得额,取得补助当期税会无差异,无需进行纳税调整。(但企业作为不征税收入处理的专项用途财政性资金及用于购建资产发生的支出,仍需填列《A105040 专项用途财政性资金纳税调整明细表》)

会计上将递延收益分摊计入损益时,此时产生税会差异,需调减应纳税所得额。同时不征税收入用于支出形成的资产计提的折旧或摊销不得扣除,需调增应纳税所得额。

例1:2021年12月12日,A企业取得政府补助800万元;2021年12月25日,购买设备支出1000万元,设备使用年限10年,采用直线法计提折旧(无残值),政府补助属于专项财政资金且企业采用总额法处理。

会计处理:

2021年12月12日:取得政府补助:

借:银行存款 800万元

贷:递延收益 800万元

2021年12月25日,购买设备:

借:固定资产 1000万元

贷:银行存款 1000万元

2022至2031年度,计提折旧每年100万元,同时分摊递延收益每年80万元:

借:管理费用等 100万元

贷:累计折旧 100万元

借:递延收益 80万元

贷:其他收益 80万元

税法处理:2021年12月12日,取得政府补助800万元确认不征税收入,税会无差异。2022年度,会计上计提折旧100万元,同时确认其他收益80万元,税法上纳税调增100万元,并调整《A105080资产折旧、摊销情况及纳税调整明细表》;纳税调减80万元,并调整《A105040专项用途财政性资金纳税调整明细表》。

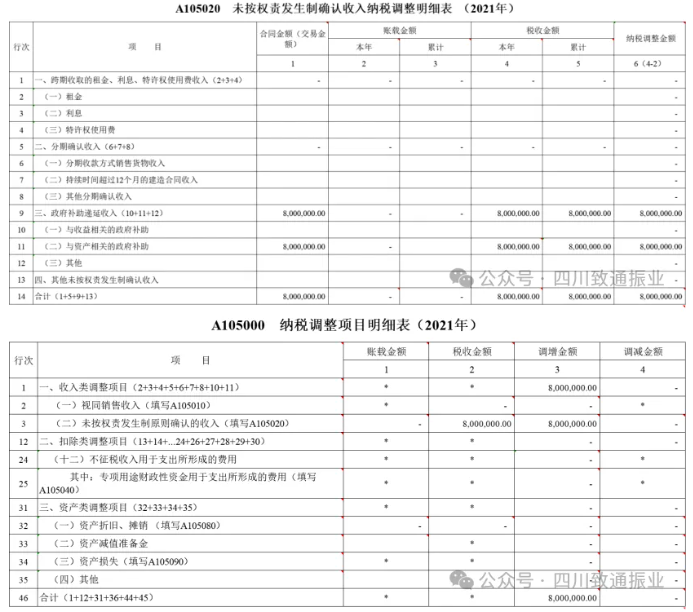

如表所示为2021、2022年A105040、A105080、A105000表单填列:

2023至2026年度填列方式如上,自2027年起,由于税会差异超过5年而无法填列A105040,可在《A105000纳税调整项目明细表》中第8行直接填列。

有关收入、支出的调整最终会在《A105000纳税调整项目明细表》中第8行、第32行合并反映。

净额法:取得时冲减资产账面价值,不计入收入,取得补助当期税会无差异;无需进行纳税调整。(但企业作为不征税收入处理的专项用途财政性资金及用于购建资产发生的支出,仍需填列《A105040 专项用途财政性资金纳税调整明细表》)

以后期间会计上按冲减后的资产价值计提折旧或摊销,税法上针对不征税收入用于支出所形成资产折旧或摊销不得扣除,可税前扣除金额按照资产价值扣减不征税收入金额后确定。因此,在税会资产使用寿命相同的情况下,资产的账面价值恰好等于税法的计税基础,税会无差异。

例2:沿用例1条件,除采用净额法核算政府补助外,其他条件不变。

会计处理:

2021年12月12日:取得政府补助:

借:银行存款 800万元

贷:递延收益 800万元

2021年12月25日,购买设备(2021年末固定资产账面价值200万元):

借:固定资产 1000万元

贷:银行存款 1000万元

借:递延收益 800万元

贷:固定资产 800万元

2022至2031年度,计提折旧:

借:管理费用等 20万元

贷:累计折旧 20万元

税法处理:2021年12月12日:取得政府补助800万元确认不征税收入,税会无差异。以后年度,会计上计提折旧每年20万元,与税法允许扣除的折旧相等,税会无差异。

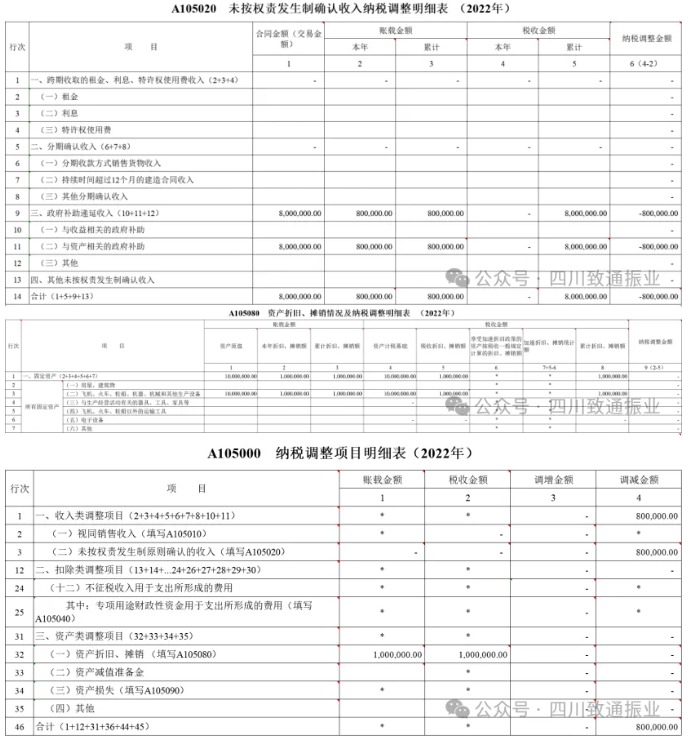

如表所示为2021、2022年A105040、A105080、A105000表单填列:

2、作为征税收入

总额法:会计上取得政府补助时计入递延收益,税法上按照收付实现制计入当期收入总额,取得政府补助当期,需调增应纳税所得额。

以后期间会计上将递延收益分摊计入损益时,需调减应纳税所得额。征税收入用于支出形成的资产计提的折旧或摊销允许扣除。

例3:沿用例1条件,除取得政府补助确认征税收入外,其他条件不变。

税法处理:2021年12月12日,取得政府补助800万元确认征税收入,纳税调增800万元。以后年度,会计上将递延收益分摊计入损益,纳税调减80万元。

如表所示为2021、2022年A105020、A105080、A105000表单填列:

净额法:会计上取得政府补助时冲减资产账面价值,不计入收入,税法上计入当期收入总额,取得政府补助当期,需调增应纳税所得额。

以后期间会计上按照冲减后的资产价值计提折旧或摊销,而由于税法上作为应税收入,其对应支出用于资产折旧或摊销的部分准予扣除,因此企业可以税前扣除的资产折旧或摊销为:以递延收益冲减前的资产价值为基础计算的折旧或摊销,此时存在税会差异,通过调增税法折旧、摊销额,即填写《A105080资产折旧、摊销情况及纳税调整明细表》,从而调减应纳税所得额。

例4:沿用例1条件,除取得政府补助确认征税收入、且采用净额法核算外,其他条件不变。

税法处理:2021年12月12日,取得政府补助800万元确认征税收入,纳税调增800万元。以后年度,会计上按照递延收益冲减后的资产账面价值计提折旧,而税法按照冲减前的资产账面价值计提折旧,纳税调减80万元。

如表所示为2021、2022年A105020、A105080、A105000表单填列:

02、与收益相关的政府补助

(一)会计处理:

1、总额法:总原则是计入损益(其他收益或营业外收入)

(1)如果企业取得政府补助是为用于补偿以后的支出,收到时先计入递延收益,待支出发生期间计入当期损益。

(2)如果企业取得政府补助是为用于补偿以前的支出,在收到政府补助当期直接计入损益。

2、净额法:总原则是冲减相关成本费用或营业外支出

区分用于补偿以后或以前的支出,判断是否通过递延收益冲减相关成本费用或营业外支出。

注:与收益相关的政府补助,若是为了补偿以后期间的支出的,无论总额法或净额法,都需通过“递延收益”核算;若是为了补偿以前期间支出的,无论总额法或净额法,都不需要通过“递延收益”核算。

若通过递延收益核算:

取得政府补助时:

借:银行存款

贷:递延收益

费用发生时:

借:××费用

贷:银行存款等

借:递延收益

贷:其他收益/营业外收入(总额法)

××费用/营业外支出(净额法)

若不通过递延收益核算,取得补助直接计入损益(总额法)或冲减成本费用和营业外支出。(净额法)

(二)税法处理:

1、作为不征税收入

总额法:

(1)用于补偿以后的支出:会计上取得政府补助时不计入收入,作为递延收益处理,税法上作为不征税收入,不计入应纳税所得额,取得补助当期税会无差异,无需进行纳税调整。(但企业取得作为不征税收入处理的专项用途财政性资金,仍需填列《A105040 专项用途财政性资金纳税调整明细表》)

以后期间会计分摊计入收益的金额无需缴纳企业所得税,此时产生税会差异,需调减应纳税所得额。用于支出形成的费用或资产的折旧、摊销不得税前扣除,需调增应纳税所得额。

例5:2020年12月1日,A企业取得政府补助800万元,用于人才激励;A企业分别于2021年12月、2022年12月使用了300万元和500万元,用于发放给总裁级别类高管年度奖金,政府补助属于专项财政资金且企业采用总额法处理。

会计处理:

2020年12月12日,取得政府补助:

借:银行存款 800万元

贷:递延收益 800万元

2021年12月发放奖金:

借:管理费用 300万元

贷:银行存款 300万元

借:递延收益 300万元

贷:其他收益 300万元

2022年12月发放奖金处理同上。

税法处理:2020年12月1日:取得政府补助800万元确认不征税收入,税会无差异。2021年度,会计上确认管理费用300万元,同时确认其他收益300万元。税法上不征税收入对应的支出不得税前扣除,纳税调增300万元,通过《A105040专项用途财政性资金纳税调整明细表》中第11列填写;同时会计确认的其他收益300万元需要纳税调减,通过A105040中第4列填写。2022年处理类似,不再赘述。

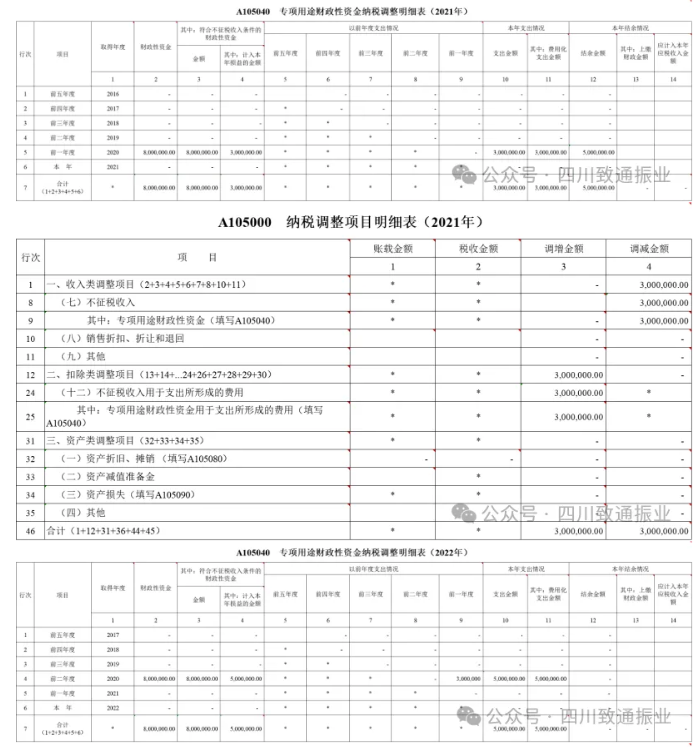

如表所示为2021、2022年A105040、A105000表单填列:

有关收入、支出的调整最终会在《A105000纳税调整项目明细表》中第8行、第24行合并反映。

(2)用于补偿以前的支出:通常与企业已发生的行为有关,往往是对过去行为的奖励,或是对已发生的成本费用等给予的补偿,一般不存在税会差异,无须纳税调整。

净额法:

(1)用于补偿以后的支出:会计上取得政府补助时不计入收入,作为递延收益处理,税法上作为不征税收入,不计入应纳税所得额,取得补助当期税会无差异,无需进行纳税调整。(但企业取得作为不征税收入处理的专项用途财政性资金,仍需填列《A105040 专项用途财政性资金纳税调整明细表》)

以后期间会计直接冲减成本费用或营业外支出时,导致会计利润增加,而税法作为不征税收入处理,无需缴纳企业所得税,此时产生税会差异,需调减应纳税所得额。用于支出形成的费用或资产的折旧、摊销不得税前扣除,需调增应纳税所得额。

例6:沿用例5条件,除采用净额法核算政府补助外,其他条件不变。

会计处理:

2020年12月12日,取得政府补助:

借:银行存款 800万元

贷:递延收益 800万元

2021年12月发放奖金:

借:管理费用 300万元

贷:银行存款 300万元

借:递延收益 300万元

贷:管理费用 300万元

2022年12月发放奖金处理同上。

税法处理:2020年12月1日:取得政府补助800万元确认不征税收入,税会无差异。2021年度,会计上确认管理费用300万元,同时将递延收益冲减管理费用300万元。税法上不征税收入对应的支出不得税前扣除,纳税调增300万元,通过《A105040专项用途财政性资金纳税调整明细表》中第11列填写;同时会计上将递延收益冲减管理费用后,导致会计利润增加300万元,需要纳税调减,通过A105040中第4列填写。2022年处理类似,不再赘述。

A105040表单填列与例5完全相同。

(2)用于补偿以前的支出:一般不存在税会差异(与总额法原理类似)

2、作为征税收入

总额法:

(1)用于补偿以后的支出:会计上收到政府补助作为递延收益处理,税法上作为征税收入,需调增应纳税所得额。以后期间会计分摊计入收益的金额无需缴纳企业所得税,需调减应纳税所得额。用于支出形成的费用或资产的折旧、摊销允许税前扣除,不涉及调整。

例7:沿用例5条件,除取得政府补助确认征税收入外,其他条件不变。

税法处理:2020年12月1日:取得政府补助确认征税收入,纳税调增800万元。2021年度,会计上确认管理费用300万元,同时确认其他收益300万元。税法上征税收入对应的支出允许税前扣除,不涉及调整;同时会计确认的其他收益300万元需要纳税调减。2022年处理类似,不再赘述。

如表所示为2021、2022年A105020、A105000表单填列:

(2)用于补偿以前的支出:取得补助时直接计入损益,税会无差异。

净额法:

(1)用于补偿以后的支出:会计上收到政府补助作为递延收益处理,税法上作为征税收入,需调增应纳税所得额。以后期间会计分摊计入收益的金额无需缴纳企业所得税,需调减应纳税所得额。用于支出形成的费用或资产的折旧、摊销允许税前扣除,不涉及调整。

例8:沿用例5条件,除取得政府补助确认征税收入、且采用净额法核算外,其他条件不变。

税法处理:2020年12月1日:取得政府补助确认征税收入,纳税调增800万元。2021年度,会计上确认管理费用300万元,同时递延收益冲减管理费用300万元。税法上征税收入对应的支出允许税前扣除,不涉及调整;同时会计冲减管理费用300万元需要纳税调减。2022年处理类似,不再赘述。

A105020表单填列与沿用例2完全相同。

(2)用于补偿以前的支出:取得补助时直接冲减成本费用或营业外支出,税会无差异。

综上所述,企业取得财政性资金,符合不征税收入条件的,企业具有选择权,既可以作为不征税收入,也可以作为征税收入。

企业可以合理运用不征税收入政策进行税务筹划,延迟纳税时间,获得货币的时间价值。应规范核算与政府补助相关的会计处理,严格遵守税收政策法规,正确及时的进行纳税申报,降低财税风险,以免给自身带来经济损失及名誉损害。

文章来源:四川致通振业