房地产企业二手房如何缴纳土增税

现如今越来越多的房企涉及二手房交易,很多房企虽然知道销售二手房应涉及哪些税款,但是其中关于土地增值税该如何计算还是一头雾水,本文就对房地产企业销售二手房如何缴纳土地增值税做出解释说明。

一、二手房判定

本文分析的是房地产企业销售二手房的情形。二手房也叫旧房,凡是已经使用一定时间或达到一定磨损程度的房产均属于旧房,有一个标准可以判定是否为房企的二手房:新建非商品房取得房屋所有权证后和新建商品房实现销售或视同销售取得房屋所有权证(或办理房屋产权登记)后,就属于二手房。

二、自建情形如何缴税

房企卖自建二手房有一套独立的清算体系,但是大的原理和逻辑跟新房土增的清算是一样的,只是收入的确认和可扣除项目的确认跟新房的清算有所不同。具体公式如下:

①增值额=转让收入-可扣除项;

②增值率=增值额/可扣除项;

③应缴纳土地增值税=增值额*土增税税率-可扣除项*速算扣除系数。

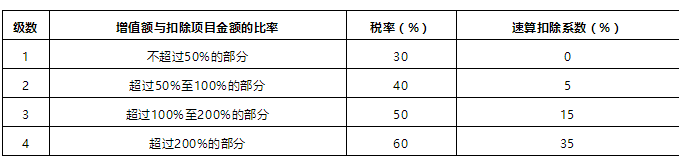

土地增值税四级超率累进税率表

【重点提示】

1、转让收入,这里的收入是按实际成交合同金额和评估报告市场金额孰高原则确定,税务局不会单方面的认可买卖合同,需要评估机构出具一份有资质的公允的市场评估报告,评估报告里需体现当下时点就评估的房产的位置、面积、环境、楼层还有对比周边其他房产价格等一系列因素而得出一个售房单价。

2、扣除项目,财税字[1995]48号文件中写到纳税人转让旧房及建筑物(不含个人转让住房),凡能够提供房地产评估机构按照重置成本评估法评定的旧房及建筑物价格评估报告的,土地增值税扣除项目金额按以下标准确认:

(1)取得土地使用权所支付的金额。土地增值税允许税前扣除的土地成本只有分摊到这套房产上的土地出让金和契税,大配套费明确是不允许扣的。

(2)中介机构评定的旧房及建筑物价格(不包括土地评估价格),须经主管税务机关对评定的旧房及建筑物价格进行确认。通常税务局是要求以评估报告也叫重置成本报告作为扣除依托,重置成本的意思就是现如今在同样的地理位置,盖同样结构、楼层、规模的房子,用同样的工同样的料需要花多少成本,最终会评估出一个重置成本的单价,用这个单价乘以建筑面积就得出了重置成本,还需要重置成本乘以一个成新率,(建安成本=重置单价*建筑面积*成新率)这个成新率也是评估机构根据房子建造年头和外沿内饰的新旧程度评估的。

(3)与转让房地产有关的税金。这里包括城建税、教育费附加和印花税,不含地方教育费附加。

(4)纳税人支付的旧房及建筑物价格评估费用。

【举例说明】某房企于2017年自建一处房产,当时造价100万元,土地出让金20万元,契税0.6万元,如果按2020年现行市场价的材料人工费计算,建造同样的房子需要400万元,房子7成新,于2020年卖了500万元,市场评估金额550万元,评估费10万元,取得发票,采用简易计税。

第一步:确认收入。遵循收入孰高原则,带入计算土增税的收入应为评估金额550万元,然后除以1.05计算不含税金额为523.81万元;

第二步:确认扣除。土地的成本是土地出让金加上契税20.6万元,建安成本按照重置成本400万元再乘以成新率70%为280万元,与转让有关的税金包括城建税、教育费附加和印花税合计2.89万元,还有一个扣除项是评估费10万元,已取得发票可扣除。

扣除金额合计=土地成本+建安成本+税金+评估费=20.6+280+2.89+10=313.49万元。

第三步:税款计算。根据增值额计算增值率,然后选择适应税率计算土增税。

增值额=收入-扣除金额合计=523.81-313.49=210.32万元,

增值率=增值额/扣除项目合计=210.32/313.49=67.09%,

适用税率40%,土地增值税=210.32*40%-313.49*5%=68.45万元。

三、购置情形如何缴税

即企业买来房产以后又出售,这种情况除了可以用上述方法计算土地增值税,还有一种方法可用,文件上规定:纳税人转让旧房及建筑物(不含个人转让住房),凡有原购房发票信息的,土地增值税扣除项目金额按以下标准确认:

(一)取得房地产时有效发票所载的金额;这里包括了土地成本和建安成本。

(二)按发票所载金额从购买年度起至转让年度止每年加计5%计算的金额;

(三)与转让房地产有关的税金;

(四)取得房地产时所缴纳的契税。

【重点提示】

1、这里要注意的是营改增前取得的发票,按照发票所载金额(不扣减营业税)每年加计5%,如果是营改增后买来取得普通发票的,要按照发票金额每年5%,如果是专票,要按照发票所载的不含增值税金额加上不允许抵扣的增值税进项税额之和,并从购买年度起每年加计5%,计算时“每年”的时间节点是按购房发票所在日期起至售房发票开具之日止,每满12个月计一年,超过一年,未满12个月但超过6个月,可以视同为一年。

2、可扣除的契税是指对纳税人购房时缴纳的契税,并能够提供契税完税凭证,但是不能作为加计5%的基数。

【举例说明】某房企于2017年4月购买一个底商,当时取得普通发票价格100万元,契税0.6万元,于2020年4月卖了200万元,采用简易计税。

扣除金额合计=发票金额*(1+年限)=100*(1+5%*3)+0.6=115.6

增值额=收入-扣除金额合计=200/1.05-115.6=74.88万;

增值率=增值额/可扣除金额=74.88/115.6=64.78%

适用税率40%,土地增值税=74.88*40%-115.6*5%=24.17万

四、办理流程

办理流程及准备的相关资料如下:

1、买方卖方签订购房合同,携带合同、营业执照、公章及市场价值评估报告去所属房管局,如果买方是个人,还需携带身份证,打印房管局出具的买卖协议,契税在房管局代征。

2、检查涉及出售房产近几年的房产税和城镇土地使用税是否按时完税,有欠税需要先行补交。

3、携带房管局打印的买卖协议及复印件、公章、房产证原件及复印件、营业执照复印件、契税发票、代理人身份证原件及复印件,买方如果是个人,还需身份证复印件,以及土地出让金(自建)或购房发票,最后还要带着市场评估报告和重置成本报告去到房产所在地税务局计算土增税。然后出具缴款单去银行交税,凭银行的完税凭证去房管局就可以办理过户了。

文章来源:致通稅閲